- Как платят серую и черную зарплату

- Плюсы и минусы для работника

- Преимущества выплаты зарплаты в конверте

- Последствия для работодателя

- Меры ответственности

- Как наказать работодателя за невыплату черной зарплаты

- Можно ли доказать факт получения

- Ответственность работодателя

- Уголовная ответственность

- Наказание за серую зарплату

- Смешные отпускные

- Мизерное выходное пособие

- Микробольничный

- Нанопенсия

- Отказ в кредите на крупную сумму

- Сколько налогов платят работники на самом деле

- Плюсы и минусы серой з/п

- Куда жаловаться

- Если не выплатили ЗП при увольнении

- Доказательства в суде

- Какие бывают заработные платы

- Разница между белой и серой зарплатой

- Какая ответственность за выдачу серой зарплаты

- Риски при использовании серого заработка

- Комментарии: 2

Размер и порядок выплаты зарплаты является существенным условием трудового договора. В содержании договора можно предусмотреть разные варианты начисления, от оклада с надбавками до сдельной формы оплаты.

Для бюджетных организаций размеры окладов и почти всех выплат персоналу утверждаются вышестоящими органами. После приема на работу и подписания договора руководство обязано вовремя выдавать зарплату, начислять налоги и взносы, платить их в бюджет и внебюджетные фонды, показывать выплаты в отчетности.

Серая или черная зарплата выплачивается без начисления налогов и страховых взносов, без отражения ее в отчетности

Черная или серая зарплата будет больше, так как с нее не удерживается НДФЛ. Однако у работника не будет учитываться стаж, а пособия по временной нетрудоспособности начислят в минимальном размере. Если факт выплаты серой зарплаты будет доказан, работодателя могут привлечь к налоговой, административной или уголовной ответственности.

Недобросовестный работодатель может использовать нелегальные или полулегальные формы выплаты зарплаты персоналу. Чаще всего это связано с желанием снизить отчисления по налогам и взносам. Вот несколько примеров:

- прием на работу без заключения трудового договора — работник не будет числиться в штате организации, а размер и порядок зарплаты определяется по устной договоренности, по неофициальным документам;

- работа по трудовому договору, где указан только базовый оклад — значительную часть выплат будет составлять серая зарплата, которую работодатель не будет показывать в отчетности;

- прием на работу по гражданско-правовому договору — это законный вариант привлечения к работе, но организация может использовать его для ухода от налогов и взносов, снижения их суммы. Надо понимать, что работать по ГПХ договору можно далеко не во всех сферах.

Договор гражданско-правового характера — это документ, который, по закону, оформляется для оказания разовых услуг или работы на какой-то определенный период времени.

Куда обращаться, если не выплачивают зарплату? ГИТ, прокуратура и суд придут вам на помощь Задержки в выплате заработной платы — насущная тема для многих. Как и куда обращаться, если не выплачивают заработную плату. Ответственность за невыплату. Обращение в трудовую инспекцию, в суд и в прокуратуру

ГПХ-договор — это вошедшее в обиход обозначение соглашения между заказчиком и исполнителем, в котором определены работы или услуги, за которые подрядчик (исполнитель) получит вознаграждение.

Договор называется так, потому что регулируется гражданскими правоотношениями, а не Трудовым кодексом РФ.

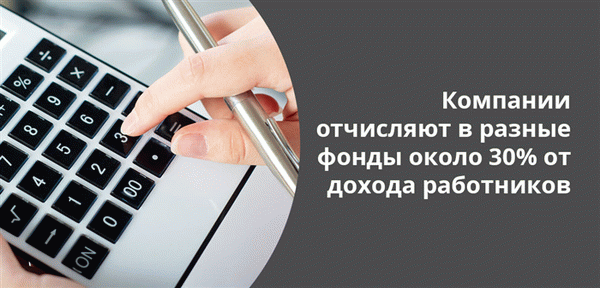

С официальной зарплаты организация обязана удержать НДФЛ и перечислять эту сумму в бюджет, перечислить взносы в ПФР и ФСС. Если НДФЛ удерживается с зарплаты, то взносы работодатель перечисляет за свой счет, то есть эти начисления идут «сверх» зарплаты.

Это увеличивает фонд оплаты труда и общие расходы предприятия примерно на 30%. Чтобы сэкономить на платежах, недобросовестный работодатель может использовать черные и серые схемы выплат.

В законах нет таких определений, как черная или серая зарплата. Это неофициальные понятия. При схеме с черной зарплатой организация вообще не показывает ее контролирующим органам, выдает всю суму «в конверте».

С черной заработной платы не перечисляются налоги и взносы, поэтому она и не отражается в отчетности для ИФНС, ПФР, ФСС. При схеме с серой зарплатой организация официально показывает только часть выплат (например, базовый оклад по трудовому договору). Остальная часть выдается неофициально, не показывается в отчетности.

Имеет ли смысл жаловаться в трудовую

инспекцию на невыплату

черной зарплаты?

Как платят серую и черную зарплату

За нарушение порядка начисления и выплаты зарплаты к ответственности могут привлечь организацию, ее руководителя, бухгалтера. Поэтому схемы с черными и серыми выплатами тщательно маскируются. Для этого работодатель может:

- выдавать всю зарплату наличными, без перевода на карты и счета работника;

- переводить на карту и показывать по документам только часть заработка (белая зарплата), тогда как остальные деньги работник получит в конверте;

- персонал, работающий по черным и серым схемам, может получать вознаграждение через сторонние компании (на отдельный, а не зарплатный счет, либо на платежные счета, например, в другом банке или на электронный кошелек).

Чаще всего работник знает и понимает, что ему платят серую или черную зарплату. Работодатель обещает, что таким способом сотрудник будет получать на руки больше, чем при официальной схеме.

Повышенная зарплата здесь и сейчас, пусть и «в конверте», позволяет закрыть глаза на такие последствия, как отсутствие официального стажа, формирования высокого балла для последующего начисления трудовой пенсии.

Также работника могут вводить в заблуждение относительно легальности выплат. Руководитель может давать на подпись зарплатную ведомость и выдавать расчетные листы, создавая видимость начисления белой зарплаты. Работник, получив деньги наличными или на карту, уверен, что за него сделаны все официальные отчисления по налогам и взносам.

Однако руководство может не проводить зарплату по бухгалтерии и отчетности, а подписанные документы будут тщательно скрываться от проверяющих. В итоге, узнать о нарушении правил выплаты работник сможет только при увольнении, при возникновении проблем с оплатой больничного, при проверке учтенного стажа.

Как проверить, платит ли за меня

работодатель отчисления в ПФР

и соцстрах?

Плюсы и минусы для работника

Использование схем с серой и черной зарплатой является нарушением трудового законодательства. Если работник дает согласие на такой вариант выплат, он обязан осознавать будущие последствия. Работодатель вряд ли расскажет об этом при трудоустройстве.

Напротив, он постарается убедить работника, что выплата на руки будет значительно больше, чем по официальной схеме.

Преимущества выплаты зарплаты в конверте

Уголовно-правовые последствия невыплаты заработной платы. Посадят ли директора в тюрьму Какие последствия ожидают руководство компании из-за невыплаты заработной платы работникам. Сколько времени можно не платить зарплату. Что такое частичная выплата зарплаты, после которой руководство могут наказать.

Единственным преимуществом для работника является возможность получать больше зарплаты, чем при официальной (белой) схеме.

С каждой выплаты из заработной платы удерживается 13% НДФЛ. Например, с месячного заработка 20 000 рублей у работника удержат 2 600 руб.

Также НДФЛ удерживается почти со всех дополнительных выплат от работодателя (премии, единовременное вознаграждение и т.д.).

Часто на черную зарплату соглашаются люди, которым есть что потерять в плане льгот. Это многодетные родители, которые получают пособия как малоимущие, инвалиды с правом работы, которые, будучи официально безработными, получают доплаты к пенсии.

Иногда получение черной зарплаты — это единственный выход трудоустроиться и не помереть с голода у людей без гражданства РФ.

Серая или черная зарплата обычно выдается наличными на руки. Предприятию очень сложно проводить эти суммы через банковские счета, так как они контролируются ИФНС, Росфинмониторингом.

Конечно, при желании этих двух ведомств что-то в отношении лично вас проверять, обычный контроль ФНС и РФМ за счетами граждан — из серии «чисто теоретический». Но все может измениться после введения на полную мощность платформы ЦБ «Знай своего клиента». Пока что она отслеживает нетипичные проводки по счетам банков бизнеса и ИП.

Для получения черной или серой зарплаты сотруднику не придется заводить карточку или счет. Но рассматривать это как преимущество сложно, так как сейчас банковские карты есть почти у каждого человека.

Может ли банк арестовать

карточку или счет физ лица?

Спросите юриста

Последствия для работодателя

Для работодателя использование черных и серых схем выплат позволяет сэкономить деньги. Чем больше сотрудников согласилось работать с зарплатой «в конверте», тем существеннее будет экономия. Также не придется заполнять и сдавать обязательную отчетность в ИФНС, ПФР и ФСС.

Если нелегальная выплата зарплаты будет выявлена ИФНС, трудовой инспекцией или другим ведомством, ответственность может грозить организации, ее руководителю и/или главному бухгалтеру. У работодателя могут возникнуть следующие проблемы:

- работник может в любой момент пожаловаться на нарушение своих прав, что чревато внеплановыми проверками;

- материальная ответственность работника за причинение ущерба будет ограничена только суммой официальной зарплаты, а взыскать компенсацию через суд будет невозможно;

- будет намного сложнее вести документы, чтобы скрывать признаки нарушений (придется использовать двойную бухгалтерию, подставные счета и фирмы).

Для экономии на налогах и взносах организация может заключать с работниками гражданско-правовые договоры. Но работодателю нужно учитывать, что сотрудник может через суд добиться признания факта трудовых, а не гражданско-правовых отношений.

Это может повлечь последствия в виде налоговой, административной и даже уголовной ответственности.

Меры ответственности

По факту выплаты черной или серой зарплаты придется отвечать, если это нарушение выявят контролирующие и надзорные органы. Ответственность работодателя может наступать в следующих формах:

- доначисление налогов и взносов, взыскание штрафов за нарушение правил сдачи отчетности;

- взыскание административного штрафа за прием на работу без оформления трудового договора;

- привлечение к уголовной или административной ответственности за невыплату зарплаты.

Юридическое лицо привлекается к ответственности в виде штрафа. Должностные лица предприятия (руководитель, главбух) тоже могут получить крупный штраф. Также им могут грозить уголовные санкции — лишение свободы, принудительные работы, дисквалификация.

Перестали платить серую

зарплату. Куда эффективнее

всего жаловаться?

Как наказать работодателя за невыплату черной зарплаты

Сотрудник, получающий зарплату «в конверте», может жаловаться на нарушение трудовых прав. Для этого нужно доказать наличие трудовых отношений. Если недобросовестный работодатель не заключал договор, для доказывания можно использовать:

- свидетельские показания;

- аудио- или видеозаписи, сделанные при разговоре с руководителем, другими представителями организации;

- выписки по счетам и картам, если туда переводилась черная или серая зарплата;

- документы, по которым прямо или косвенно подтверждается выполнение трудовых обязанностей, нелегальная схема оплаты.

Признаки выплаты черной или серой заработной платы могут выявить сотрудники ИФНС. У налоговой инспекции есть разные способы выявления таких нарушений. Несколько примеров серых схем, которые выявили в ходе проверок, можно посмотреть в методических рекомендациях, подготовленных Минтрудом РФ и ФНС (ссылка).

Можно ли доказать факт получения

Хотя подтвердить факт получения серой зарплаты проблематично, сделать это возможно. Конечно, Пенсионному фонду никакие доказательства не нужны, зарплату в конвертах они все равно не станут рассматривать, как повод для повышения размера пенсии. Но сведения о неучтенных средствах могут понадобиться банку, если человек решил взять кредит.

Возможно, работодатель сам пойдет на встречу и возьмет на себя смелость подтвердить, что его работник получал время от времени или постоянно прибавки к зарплате. Можно еще попросить работодателя сделать серую зарплату официальной, естественно, с нее будут взиматься все налоги и сборы, отчего она заметно уменьшиться, зато отношения с работодателем станут полностью прозрачными и законными.

В крайних случаях сотрудник может попытаться уладить вопрос через суд. Например, если работодатель не согласится переводить серые выплаты в состав белой зарплаты (из-за того, что у других работников возникнут вопросы, почему у коллеги зарплата больше, несоответствие зарплат у людей, занимающих одну должность, также может насторожить налоговые органы) и не станет помогать с получением кредита. Правда, для суда желательно заранее собрать и подготовить некоторые материалы и свидетельства:

- дополнительные, «конвертные», ведомости: выплаты по серой схеме обычно регистрируются в отдельных документах, хотя суд может и не принять их во внимание, если в ведомостях не будет бухгалтерских подписей, наименования организации, или если предоставлены только копии, а не оригиналы;

- показания других коллег, которые тоже получали деньги по такой схеме (это могут быть и бывшие, уволенные работники);

- видео- или аудиозаписи;

- выписки из банка, подтверждающие «серые» перечисления на карту;

- объявления в СМИ, в которых предприятие предлагает сотрудникам зарплату, выше действующих в ее пределах официальных выплат: суды не воспринимают это хорошим доказательством, но объявления могут пригодиться для налоговой службы.

Ответственность работодателя

Если факт выдачи работникам денег без налогового вычета вскроется, работодателю грозят штрафы. Их размер будет зависеть от того, что удастся выяснить налоговым органам. В лучшем случае штраф будет составлять 20 процентов от суммы, которую не уплатили государству, если не будут обнаружены признаки намеренного налогового правонарушения.

Если службе удастся доказать, что человек умышленно занижал налоговую базу или неправильно исчислял налоги, штраф вырастет в два раза и будет составлять 40 процентов от неуплаченной суммы сбора.

Более того, предприятие могут начать серьезно проверять, чтобы найти другие нарушения. Ситуация также отразится на руководстве и бухгалтере компании: их могут привлечь к уголовной ответственности за уклонение от уплаты налогов. Ну а если окажется, что в правонарушении замешана целая группа лиц, это может обернуться не только штрафами, но и немалыми тюремными сроками.

Уголовная ответственность

Представим, вы решили отстоять свои интересы в суде и подать иск о невыполнении работодателем обязанностей по выплате зарплаты в полном объеме. Будьте готовы к тому, что суд не примет вашу сторону, а еще и обвинит в сговоре с нанимателем.

Получая зарплату «в конверте», не отчисляя налог государству, вы нарушаете закон.

Наказание за серую зарплату

Согласно Постановлению Пленума Верховного Суда РФ от 28.12.2006 N 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» в ст. 6 указано: каждое физическое лицо, достигшее шестнадцатилетнего возраста обязано исчислять и уплачивать в соответствующий бюджет налоги и (или) сборы, а также предоставлять в налоговые органы налоговую декларацию и иные документы, необходимые для осуществления налогового контроля. В обратном случае, физическое лицо будет являться субъектом преступления.

Наказание может быть разным: штраф в размере от 20% до 40%, трудотерапия, взятие под стражу или даже тюрьма. Все будет зависеть от степени тяжести данного нарушения. Налоговым и следственным органам предстоит доказать умышленный подтекст преступления. Возможно, в данной организации работает бухгалтер с низкой квалификацией, он совершил ошибку.

Если вина будет доказана, вы отдадите всю свою зарплату за два года или получите штраф до трехсот тысяч рублей.

Что делать, если вы в курсе махинаций с зарплатой в организации? Поговорить с начальством, предложить решить ситуацию мирным путем. В случае категоричного отказа — идти в прокуратуру, трудовую инспекцию, либо в налоговую (лучше во все органы сразу), писать заявления и жалобы. Обязательно начнется проверка, которая станет гарантом белой зарплаты.

Смешные отпускные

Все мы усердно трудимся в течение года, ждем лето, отпуск — единственный месяц в году, который планируем провести в кругу семьи на побережье Краснодарского края или заграницей.

Идете в бухгалтерию, расписываетесь за белые 9500, ожидаете «конверт», а в нем не привычные 43 тысячи, а всего 17. Бухгалтер, к сожалению, начисляет отпускные по белой зарплате, не по фактической. Отпуск испорчен. Прожить до следующей зарплаты два месяца не так просто.

Вот еще один пример. Вы учитесь заочно в университете. Сессия два раза в год, осенью и весной. По закону положен оплачиваемый учебный отпуск (как правило, одна сессия длится в течение одного месяца).

Организация, которая оплачивает ваш труд серой зарплатой, уже изначально экономит на вас. Итог — в учебный отпуск студент идет за свой счет, либо совмещает учебу с работой.

Одни платят отпускные серыми, другие — вообще ничего не выплачивают. Нужно быть бдительным в таких ситуациях. Чтобы избежать подобного, лучше всего поговорить заранее с теми сотрудниками, которые тоже работают на этого же работодателя. Может ведь всплыть информация, что отпуск вам и не положен.

Мизерное выходное пособие

В том случае, когда происходит ликвидация организации, либо сокращение штата сотрудников, работодатель обязан сделать выплаты, равные начислениям за два рабочих месяца (ст. 178 ТК РФ). Представьте, что серая зарплата равна 9 тысячам, а на руки вы получаете 90 тысяч.

Согласитесь, разница огромная, либо остаться без работы с 18, либо со 180 тысячами. Это является еще одним минусом серой зарплаты.

Что же делать в таком случае? Снова идти договариваться с начальством. Не получается мирным путем — идти в трудовую инспекцию, писать жалобу. Есть одно «но». Если при устройстве на работу этот вариант выигрышный, то при увольнении, скорее всего, придется выплатить штраф за неуплату налогов за весь рабочий период.

В лучшем случае, работодатель скажет вам написать заявление на увольнение по собственному желанию. В этом случае вам хотя бы не нужно будет ничего выплачивать.

Чтобы постараться выйти из этой неприятной ситуации, можно попробовать поговорить с руководителем, не портя с ним отношений. Есть шанс, что он сделает выплаты по серой зарплате. Если же разговоры не помогли, нужно будет обращаться с заявлением в прокуратуру или трудовую инспекцию.

Но в этом случае вам навряд ли выплатят наработанное, да ещё и штраф за налоги придется платить.

Микробольничный

Все мы иногда болеем. У большинства есть маленькие дети, которые болеют в период адаптации в детском саду или школе. В 2019 году весь мир захлестнула волна вируса, вследствие которого многие организации вынуждены были закрыться совсем, либо отправить персонал на трехмесячный карантин.

Люди, работающие в муниципальных учреждениях, были застрахованы от безденежья, так как продолжали получать белую зарплату. Тем, кто зарабатывал иначе, не повезло.

Размер больничного оплачивается, исходя из официальных выплат.

Представьте, вы заболели ОРЗ, неудачно поскользнулись и потянули ногу, заболел ребенок или пришлось ухаживать за пожилым родственником. Если серая зарплата около десяти тысяч рублей, то за две недели больничного сумма пособий будет около четырех тысяч рублей. Такую сумму оставите в аптеке за одну покупку.

Как быть в таком случае? Как и описывали ранее, первым делом заранее можно уточнить этот вопрос у коллег. Потом можно напрямую поговорить с руководителем. Бывает такое, что наниматель дает выходные или отгулы, тогда работник не теряет зарплату. Также есть случаи, когда руководитель платит больничные лишь по документам.

Нанопенсия

Совсем недавно в нашей стране увеличили пенсионный возраст. Вдвойне обиднее за размер пенсионных выплат. Наниматель обязан отчислять 22% в Пенсионный фонд. Размер пенсии напрямую зависит от этих отчислений. Получая белую зарплату в пять или восемь тысяч рублей, на пенсию в пожилом возрасте не проживешь.

Представьте, вы зарабатываете 8000 рублей. Отчисления составят 1760 рублей. Получая белую зарплату в 80000, наниматель отчислит 17600 рублей. Есть разница, не правда ли?

Какие изменения коснутся пенсионных выплат к тому времени, когда подойдет пенсия, неизвестно никому. Но, надежда на светлое будущее всегда умирает последней.

Что делать? Договориться с начальством поднять вам официальную зарплату уже не получится. Тут все зависит от вас, соглашаетесь на минимальные пенсионные выплаты или нет. При несоответствии начислений в отчетных документах, налоговая служба начнет задавать вопросы.

Отказ в кредите на крупную сумму

Вы со второй половиной решили — устали жить в съемном жилье, необходимо обзавестись квартирой, а лучше сразу трехкомнатной. Еще можно взять потребительский кредит и съездить в отпуск, а то потом десять лет выплачивать ипотеку, отдыхать будет некогда. Определились с апартаментами, выбрали курорт по горящим путевкам, пошли в банк за кредитом.

«Вам отказано» — говорят в банке. Почему так случилось? Денег достаточно, вы оба платежеспособны. Удивление.

Банк посмотрел на ваш официальный доход, указанный в ФНС и решил — риски высокие, так как белая зарплата совсем небольшая. Банк не знает, что ваш работодатель экономит на вас и большую часть зарплаты выдает «в конверте».

Есть банки, которые выдают кредит даже при невысокой зарплате. Так они зарабатывают на вас еще больше, увеличивая процент по ставке и платежный период соответственно.

Что делать? Вариант первый — подать заявку в несколько банков, есть вероятность одобрения кредита хотя бы одним банком. Вариант второй — копить пару лет деньги из «конверта», и предоставить банку хороший первоначальный взнос.

У каждого из вас всегда есть выбор: работать за серую, но высокую зарплату либо трудоустроиться официально и зарабатывать чуть меньше. Во втором случае преимуществ больше.

Сколько налогов платят работники на самом деле

Некоторые работодатели обещают сотрудникам большие деньги, но без официального оформления. Дело в том, что с высокой официальной зарплаты придётся уплатить много налогов. Сравним два примера: налогообложение 12 тысяч рублей и 30 тысяч рублей.

В первом случае работодатель должен будет заплатить 1 560 рублей как НДФЛ, 2 640 рублей в Пенсионный фонд, 348 рублей социального страхования и 708 рублей медицинского. Общая сумма — 5 256 рублей.

При официальной оплате труда в 30 000 рублей суммы будут совсем другими:

- НДФЛ — 3 900 рублей;

- ПФР — 6 600 рублей;

- ФСС — 870 рублей;

- ФМС — 1530 рублей.

Общая сумма — 12 900 рублей. Разница очевидна, работодателям значительно выгоднее оформить весь штат на «минималку». Но все взносы и налоги — это деньги, заработанные гражданином.

Законодательство не даёт ему получить их напрямую, но обещает взамен на них социальные гарантии — больничные, пособия, пенсии. Уклоняясь от налогов, работодатель хотя и частично компенсирует сотруднику потерю социальных гарантий, также присваивает себе часть его средств.

Плюсы и минусы серой з/п

Плюсы серой зарплаты больше касаются работодателей, а минусы — работников. Работать за зарплату в конверте выгодно только в краткосрочной перспективе — чтобы получать немного больше денег. В долгосрочном же отношении такой работник лишает себя пенсии, отпускных, больших материальных и больничных пособий, а ряде случаев — трудового стажа (если трудится совсем без оформления).

Черная зарплата не обеспечивает работника законными отпускными: бухгалтерия рассчитает их исходя из цифр, указанных в трудовом договоре. Хорошее отпускное пособие будет полностью зависеть от работодателя: согласиться ли он добавить сотруднику немного денег на отдых. Практика показывает, что оплата труда в конверте означает мизерные отпускные и минимальное больничное пособие.

Выходное пособие скорее всего тоже будет значительно меньше ожидаемого.

Работодатель сможет безнаказанно манипулировать размером и сроками выплат заработной платы, а сотрудник будет перед ним беззащитен.

Соглашаясь получать серую зарплату, человек добровольно отдаёт себя в зависимость к работодателю. Фактически он отказывается от прав, гарантированных Трудовым кодексом, без каких-либо реальных выгод для себя. Более того, он рискует лишиться больничных, отпускных, выходного пособия, а также стать участником мутных схем по уходу от налогов и отмыванию денег.

Впрочем, есть ещё один существенный минус для обеих сторон — ответственность перед законом. Уклонение от налогов — а именно оно является целью «зарплат в концерте» — уголовно наказуемое преступление. Причём наказаны могут быть обе стороны.

Можно получить большой штраф, принудительные работы и даже арест (подробнее в разделе «Ответственность работодателя и работника).

Зарплата в конверте лишает работника отпускных, больничных, выходных пособий, возможностей оформить кредит или ипотеку

Куда жаловаться

Когда руководитель организации предлагает оформить трудовые отношения в обход закона — работать без трудовой книжки, указать в договоре минимальный размер оплаты труда — сотрудник должен сообщить о нарушении своих прав:

- в прокуратуру;

- в государственную инспекцию труда;

- в ФНС.

Это важно, так как в противном случае, гражданин будет считаться соучастником схемы уклонения от налогов. Он не сможет доказать свою непричастность в суде, если получал деньги в конверте систематически.

К заявлению в любое из учреждений можно приложить доказательства (фото, аудио или видео, выписку из банковского счёта). Но это необязательно — для начала проверки достаточно личного или коллективного заявления работников о зарплатах в конверте.

Если не выплатили ЗП при увольнении

Работники, получающие серую зарплату, не имеют никаких шансов получить справедливое выходное пособие при увольнении. Исключение — добрая воля работодателя, но на неё полагаться не стоит. Скорее всего, если гражданин решит разорвать отношения с нечестной организацией, последние рабочие дни и компенсацию за отпуск ему оплатят точь-в-точь с цифрами в трудовом договоре.

Отстоять права в суде или через прокуратуру не получится. Более того, если работник заявит, что в течение долгого времени получал серую зарплату и не сообщил об этом, его ожидает штраф. Поэтому решать вопрос с уклонением от налогов нужно в первый месяц работы.

Доказательства в суде

Работник несёт ответственность за неуплату НДФЛ, несмотря на то, что не платит его лично. За него это делает работодатель. Но если гражданин знал, что работодатель уклоняется от налогов и никак этому не помешал — ответственность будет коллективной, а суд признает работника соучастником ухода от обязательных выплат.

Как доказать свою непричастность к махинациям организации в суде? Вариант только один — своевременно обратиться в прокуратуру или трудовую инспекцию. Даже если после этого на предприятии не будет проверки, у работника появится достаточно доказательств несогласия с серой зарплатой. Зарегистрированное заявление (дата и номер) нужно обязательно сохранить — оно может пригодиться в суде.

Выплачивая серую зарплату, работодатель уклоняется от социальных обязательств и присваивает себе часть средств работника

Какие бывают заработные платы

Работодатель обязан платить работникам заработную плату, с которой удерживают подоходный налог в размере 13%. Но кроме этого, работодатель выплачивает:

- 22% от дохода каждого сотрудника в Пенсионный Фонд.

- 2,9% в ФСС.

- 5,1% в ФОМС.

- От 0,2 до 8,5% за прочиее виды страхования.

Компания отчисляет в разные фонды около 30% от дохода работников, что некоторым работодателям кажется бессмысленным или попросту невыгодным. Но отчисления уходят только от официальной заработной платы. Поэтому некоторые компании для сокращения собственных расходов в различные фонды и бюджеты выдают сотрудникам «серую» или «черную» заработную плату.

Выделяют три варианта ежемесячного дохода наемным работникам:

| Вид зарплаты | Описание |

| Белая | Официальный, чистый заработок работника, с суммы которого отчисляют налоги и взносы во все предусмотренные законодательством фонды. |

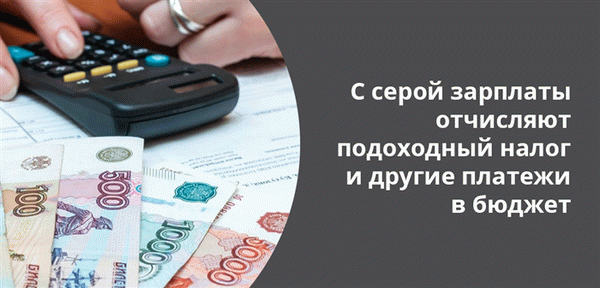

| Серая | Легально выплачивают только минимальную часть от заработанных денег. Из этой части отчисляют подоходный налог и другие платежи в бюджет. Большую часть заработной платы работник получает наличными без удержаний и проведения по бухгалтерии. |

| Черная | Зарплата, с которой не выплачивают никакие налоги и не отчисляют деньги в фонды.

Обычно такие расчеты проводят с сотрудниками без заключения трудового договора и официального трудоустройства. Размер оплаты за работу основан только на устных обещаниях и решениях работодателя. |

Махинации с «серыми» и «черными» зарплатами незаконны. Они могут повлечь большие проблемы для самого работника и его нанимателя.

Разница между белой и серой зарплатой

- В банке одобряют кредит на более выгодных для заемщика условиях.

- Оплачиваемый отпуск и больничный.

- Декретные выплаты тоже выше, потому что в расчет закладывается официальная сумма, полученная до выхода на больничный по родам.

- Можно оформить налоговый вычет и вернуть часть уплаченных с зарплаты средств.

- При получении зарплаты карту нет никаких задержек.

- Пенсия по достижении законодательно установленного возраста и накопленные баллы будут значительно выше.

Серая заработная плата выгодна только работодателю. Такая схема позволяет сэкономить на отчислениях в фонды около 30% от заработка сотрудника. Но сэкономленные деньги получит не работник, а компания или определенная группа лиц, которые участвуют в схеме.

- Нет гарантий выплаты той сумму, которую обещал работодатель или начальник.

- Зарплату выдают работнику наличными, в некоторых случаях без ведомости и подписи, иногда в конверте, что представляет собой нарушение закона.

- Пособия женщинам при беременности и родам будут минимальными и в некоторых случаях не больше, чем у тех, кто вообще никогда никогда не работал и не зарабатывал.

- Отпускные и больничные окажутся значительно меньше в размере, чем при официальном расчете.

- Кредит могут не одобрить либо предложат менее выгодные условия, чем заемщикам, которые могут подтвердить высокий уровень дохода.

При серой зарплате сотрудник числится на работе, но официально получает намного меньше, чем в реальности. Те, кто получает черную заработную плату, работает полностью неофициально.

Какая ответственность за выдачу серой зарплаты

За расчет с работниками по серой или черной схеме компания понесет административное наказание. При выявлении нарушений ей начисляют штраф. В дальнейшем будет решаться вопрос о деятельности такой организации.

Если не уплачены налоги, то с работодателя снимают 20% от всей суммы дохода физических лиц за выявленный промежуток времени. А если работодатель откажется выплачивать эти деньги, ему начислят еще и пени. При неуплате страховых взносов владельцу компании также назначат денежный штраф в размере от 5 до 10 тысяч рублей.

- Денежный штраф в размере от 100 до 300 тыс. рублей.

- Обязательные работы 2 года.

- Заключение под стражу до 6 месяцев.

- Ограничение свободы до 2-х лет.

- 20% от величины скрытой зарплаты при условии, что работник не выплачивал их по незнанию;

- 40% от величины скрытого дохода при условии, что работник умышленно уклонялся от обязательств.

Также работник может быть оштрафован на сумму до 300 тысяч рублей. Либо арестован на 6 месяцев, лишен свободы до 1 года или отправлен на принудительные работы.

Риски при использовании серого заработка

Если работодатель решил использовать мошеннические схемы в отношении заработной платы сотрудника, он должен помнить о рисках. Организация, где практикуют серые зарплаты, чаще всего привлекает внимание проверяющих инстанций. Владельцы компаний часто решаются на такие махинации, потому что уверены, что работники не подадут на них жалобу.

А если и подадут, то доказать свою правоту им будет очень сложно. На деле доказать виновность работодателя возможно. Этого можно добиться такими путями:

- Внеплановой проверкой налоговыми органами. Сотрудники налоговой могут пересчитать количество работающих в компании человек и сравнить полученное число с заявленным в документах. После этого найти работников, которые нелегально работают в организации, будет несложно.

- Реакцией на жалобы от сотрудников или конкурирующих компаний. Причем такие заявления принимают в разных органах: в трудовой инспекции, в налоговой службе, в прокуратуре и в полиции.

Не стоит рассчитывать на то, что повезет, и нелегальные работники будут безропотно выполнять все условия работодателя. Серые и черные зарплаты сотрудникам — серьезное правонарушение, последствия могут быть слишком серьезными, в том числе и для сотрудников. Если докажут мошенничество и со стороны персонала, то после судимости будет в разы сложнее устроиться на официальную работу.

Комментарии: 2

При «серых» выплатах работодателем не выполняется никакая из этих обязанностей. Но вины работника в этом нет. Поэтому предъявление к нему претензий налогового характера необоснованно.

Дополнения, внесенные с 01.01.2020 в п. 9 ст. 226 НК РФ, подтверждают справедливость этого вывода, поскольку закрепляют право налогового органа получить доначисленный в ходе налоговой проверки налог (а вместе с ним и пени по нему) с работодателя.

Очень полезная статья!!но…. странное у нас законодательство… всё сделано для того чтобы обманутый сотрудник никуда не пошёл жаловаться,а то ему и прилетит!!хотя по своему опыту скажу, очень хотелось бы наказать свою работодательницу,которая решила штраф на организацию повесить на меня.а теперь выясняется что если я на неё пожалуюсь,я же и огребу!!так как понятия не имела про «серую зарплату»,а считала раз оформлена официально и за меня платят налоги,то всё честно. а оказывается что нет,я чуть-ли не мошенница!!и что кто-то сдаёт своих недобросовестных работодателей на таких условиях.