- Экономический смысл

- Формула расчета

- Пример расчета

- Норматив значения

- Анализ СОС

- Что такое собственный капитал в бухгалтерском балансе организации

- Как найти и рассчитать собственный капитал: методы расчета

- Готовые решения для всех направлений

- Традиционный метод расчета

- Что входит в собственный капитал по балансу: подсчет по Минфину

- Какая строчка содержит показатель СК

- Как рассчитать средний доход компании

- Расчеты по Минфину

- Оптимальный балансовый отчет

- Рентабельность СК

- Оборачиваемость СК

- Анализ финансовой устойчивости предприятия: зачем проводится

- Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

- Этап 2. Оценка типа финансовой устойчивости компании

Собственные оборотные средства (СОС) – стоимость превышения оборотных активов над краткосрочными обязательствами. По-другому этот источник финансирования называют рабочим капиталом. Это средства, которые оседают на балансе фирмы и используются для финансирования текущей деятельности.

СОС показывают, сколько денег есть у компании, величину капитала, которым она может свободно управлять, в том числе и для покрытия краткосрочных обязательств.

Источники формирования СОС:

- ;

- резервный и другие финансовые фонды; ;

- целевое финансирование организации со стороны государства.

Экономический смысл

СОС играют огромную роль в определении финансовой устойчивости организации. Они характеризуют степень платежеспособности фирмы. Дефицит собственных оборотных средств негативно сказывается на ведении основной деятельности и может привести к утрате платежеспособности, то есть к банкротству.

Расчет собственных оборотных средств – главная ступень экономического анализа предприятия.

Формула расчета

Собственные оборотные средства находят несколькими способами. Это всегда величина абсолютная и выражается только в денежном эквиваленте, в отличие от разнообразных производных от нее коэффициентов.

- АО – оборотные активы;

- ОК – краткосрочные обязательства.

Оборотные активы – это оборотные фонды и фонды обращения. К ним относятся сырье, материалы, топливо, готовая продукция, дебиторская задолженность. Показатель выражается в деньгах.

По балансу значение СОС находят следующим образом:

СОС = стр. 1200 – стр. 1500, где:

- Стр. 1200 – значение строки 1200 (итого по разделу II);

- Стр. 1500 – значение строки 1500 (итого по разделу IV).

- КС – собственный капитал;

- ОД – долгосрочные обязательства;

- АВ – внеоборотные активы.

По балансу расчет выглядит так:

СОС = стр.1300 + стр. 1400– стр. 1100, где:

- Стр. 1300 – значение строки 1300 (общая величина капитала);

- Стр. 1530 – значение строки 1400 (долгосрочные обязательства);

- Стр. 1100 – значение строки 1100 (стоимость внеоборотных активов).

Применительно ко всем формулам данные для расчетов стоит брать за определенный период. Если есть цифры на начало и конец периода, найти среднее значение можно таким образом (на примере Кс – собственного капитала):

- КС НЧ – величина собственного капитала на начало периода;

- КС КП – величина собственного капитала на конец периода.

Пример расчета

В среднем за месяц

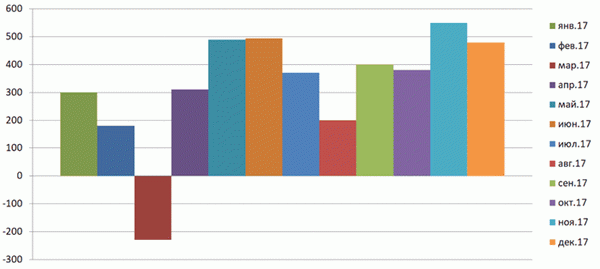

Таким образом, на предприятии все месяцы за 2017 год, кроме одного, наблюдается излишек собственных оборотных средств. Дефицит был отмечен только в марте и составил минус 230 тыс. руб. В целом за остальные месяцы величина собственных оборотных средств была относительно стабильной. В среднем за год сумма СОС оказалась равна 327,1 тыс. руб.

Рис. 1. СОС в динамике на графике

Норматив значения

Стоимость оборотных средств может принимать как положительное, так и отрицательное значение. Нормальным считается показатель СОС выше нуля. Более конкретные цифры зависят от сферы деятельности компании, ее величины и особенностей бизнеса.

В одних случаях будет достаточно небольшого превышения, в других – собственные оборотные средства должны быть выше определенной планки.

Отрицательное значение собственных оборотных средств (недостаток) негативно сказывается на устойчивом положении компании в целом. В большинстве случаев это приводит к проблемам с платежеспособностью. Однако в некоторых сферах величина оборотных средств может быть ниже нуля, и это будет нормальной ситуацией.

Отрицательное значение СОС могут позволить себе компании с очень быстрым операционным циклом. Показательный пример – сети быстрого питания, которые способны запасы превращать в деньги в рекордно короткие сроки.

СОС превышают запасы и затраты организации.

СОС меньше стоимости запасов и затрат.

В обороте остается часть прибыли до ее распределения.

В обороте не остается прибыли.

Важно! При возникновении излишка целесообразно его хранить на расчетных счетах, а не держать в запасах или оплачивать за счет оборотных средств дополнительные расходы. В дальнейшем эти деньги можно будет использовать для финансирования боле высоких целей (например, расширение производства).

Анализ СОС

Сам по себе показатель собственных оборотных средств не несет в себе никакой информации. Анализировать его необходимо параллельно с запасами как наименее ликвидными активами и другими источниками финансирования (величиной кредитов и т.д.). Тут важно соотношение и его изменение в динамике.

Цели анализа СОС для руководителя фирмы:

- выявить стоимость основных оборотных средств организации;

- определить сумму излишка или дефицита СОС;

- выявить возможную угрозу платежеспособности;

- установить, как изменилась ситуация в динамике.

Понять, достаточно ли СОС предприятию, можно с помощью коэффициента обеспеченности собственными оборотными средствами. Этот показатель используется для определения несостоятельности (банкротства) предприятия.

Что такое собственный капитал в бухгалтерском балансе организации

Если обозначить просто, то так называют средства, которыми владеет фирма и ее собственники. В научной литературе данной экономической категории дают в основном два определения:

- активы, из которых вычли обязательства фирмы;

- сумма определенных показателей.

Исходя из первого пункта выясняется, что СК приравнен чистому доходу. Это не только научный подход. В нормативно-правовой базе уже принято считать два указанных понятия синонимами. То есть СК представляет собой стоимость имущества без включения имеющихся обязательств (задолженности) организации.

Второй пункт требует более детальной расшифровки. Собственный капитал компании включает в себя:

- уставной фонд;

- добавочный актив;

- резервные ресурсы;

- нераспределенная прибыль.

Составные части СК отличаются между собой принципами формирования и дальнейшего использования. Например, уставной фонд определяется на этапе регистрации фирмы. Добавочный — формируется за счет удорожания активов: при росте акций предприятия.

Его еще называют в некоторых источниках акционным. Резервный фонд накапливается для покрытия убытков. Последняя часть в списке означает полученную прибыль за отчетный период.

Собственный капитал сокращается при уменьшении указанных составляющих. Например, если уменьшился объем нераспределенной прибыли, это означает, что финансовые результаты ухудшились, запас экономической устойчивости «просел». Если уставной фонд вырос, то и СК стал больше.

Правда, данное изменение говорит о каких-то проблемах, так как зачастую собственники не стремятся просто так пополнять его. В любом случае эта величина постоянно меняется, и в ходе анализа стоит определить, каким образом.

Из чего состоит собственный капитал в зарубежных источниках? Известно, что экономические подходы для его формирования по всему миру разнятся. Однако не в выбранной теме. СК за рубежом состоит из оплаченных и подаренных сбережений, а также из нераспределенной прибыли.

Оплаченным активом называют полученные средства за продажу инвесторам акций, подаренным — переданное безвозмездно имущество (здания, сооружения, земля и т. д.). По сути понятия не сильно отличаются, видоизменены в основном названия.

СК бывает двух видов: денежный и реальный. Собственные средства предприятия относятся ко второму типу и подразумевают не само имущество, а его денежное выражение, то есть общую стоимость в рублях. Также он рассматривается в нескольких формах: материальной, нематериальной и финансовой, которые и представлены как активы компании.

Обобщив вышеизложенное, стоит отметить, что СК — целая структура показателей, которые разбиты на кирпичики. Исследовав его, собственник приходит к выводу, насколько крепко она выстроена и какие даст плоды.

Как найти и рассчитать собственный капитал: методы расчета

В России принято использовать две метода подсчета, в основу которых берутся сведения из бухгалтерской отчетности. К ним относятся:

- традиционный: его результат указан в отчете, который рассчитывается по установленному образцу;

- в соответствии с установленным порядком Министерства финансов, в основе которого лежит равенство «СК = чистые активы».

Выбор методики зависит от субъективного мнения руководства либо учредителя, их приверженности к определенному научному подходу.

Анализируется доля собственного капитала предприятия: формула по балансу даст подсказку. Т. е. если обязательства значительно увеличились, логично, что СК снижается. Этому послужили полученные кредитные средства либо ссуды. Учитывая указанные качественные изменения в общем итоге отчетности, то процент СК снизился.

Ведение учета вручную приводит к ошибкам, расхождениям, на решение которых затрачивается много времени. Очевидно, процесс автоматизации необходим любому бизнесу. Компания «Клеверенс» предлагает продукты, которые помогают автоматизировать рабочие процессы во всех направлениях.

Внедрение современных инструментов позволит забыть организации о ручных операциях и ускорит работу по всем фронтам. Уже более 100 000 предприятий использовали предоставленную возможность и стали намного успешнее.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес. Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили.

Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке.

Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления.

Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Что входит в собственный капитал по балансу: подсчет по Минфину

Министерство финансов утвердило определенный порядок расчета СК. При оценке экономической устойчивости бизнеса данный метод считается более точным. Представим условно ее следующим образом:

СК = А — О, при этом

А — активы, указанные в строчке 1600, за минусом дебиторской задолженности по взносам на 75 счете по дебету (ДЗ);

О — обязательства, указанные в строке 1400, за минусом доходов от государства, ожидаемых в будущем на 98 счете (будущая прибыль от государства). Таким образом, СК = (стр 1600 -ДЗ) — (стр 1400 + стр 1500) — будущие государственные выплаты.

Что относится к собственному капиталу организации? Без лишних фраз, это чистые доходы, очищенные от обязательств. Выражаясь простым языком, к ним относят все, что есть в компании: недвижимость, оборудование, товарный знак, денежные средства и т. д.

В каждой отрасли перечень активов отличается. Если говорить о парикмахерской, то к ним относятся оборудование, деньги в кассе и инструменты, если бизнес построен на грузоперевозках — автомобили. Узнав это значение, можно определить, сколько активов предприятие купило за свои средства.

То есть если растут дополнительные свободные источники, то фирма работает успешно, не закапывая себя в «долговые ямы».

Какая строчка содержит показатель СК

Коэффициент общей суммы стоимости собственного и акционерного капитала — это строка 1300 в балансе. Даже не будучи бухгалтером, эту величину несложно определить. Строчка находится в пассиве и завершает собой III раздел.

Называется она «ИТОГО». Взяв бухгалтерскую отчетность в руки и найдя пункт 1300, учредитель сможет самостоятельно определить для себя: будут ли выплачены дивиденды и работает ли организация с убытком.

Как рассчитать средний доход компании

Ранее отмечалось, что если в результате подсчета СК оказался отрицательным, то это говорит о явных трудностях в бизнесе: о чрезмерной кредитной нагрузке либо о высокой ликвидности активов. Как не допустить такой проблемы? Важно понимать, что на протяжении времени показатель СК изменяется за счет результатов финансово-хозяйственной деятельности или дополнительных денежных вливаний. Для более точной оценки состояния дел на фирме и используется средняя величина собственного капитала — формула для ее расчета не сложная.

Этот коэффициент отражает колебания во времени и используется для вычисления других ключевых показателей финансового анализа.

В основном используются два метода: исходя из данных балансового отчета и в соответствии с установленным порядком Минфина. Однако финансисты порой используют еще один вариант, который базируется на активах с наименьшей ликвидностью. К примеру, незавершенное строительство, материальные запасы и т. д.

Расчеты по Минфину

Данный метод вычисления аналогичен первому. Однако показатели СК берутся уже не из отчета, а рассчитываются в соответствии с порядком, утвержденным Министерством финансов.

Оптимальный балансовый отчет

Изменения СК следует держать под контролем и следить за чистыми активами. Они должны превышать или хотя бы быть равны уставному фонду. Если они меньше, предприятие находится в крайне затруднительном положении, где придется принимать решение: ликвидировать его либо увеличивать УК до размера чистых активов.

Данное требование закреплено на законодательном уровне.

Ведь зачастую участники организации, создавая ее, вкладывают минимально установленные суммы: 10 000 рублей для общества с ограниченной ответственностью и закрытых АО, 100 000 рублей для ПАО. А если собственный капитал российских компаний получен со знаком минус, то, значит, они работают себе в убыток.

Рентабельность СК

«Качественно» ли использованы деньги скажут два относительных показателя — доходность и оборачиваемость. Это два ключевых коэффициента, которые правдиво оценят СК и помогают контролировать состояние бизнеса. Чтобы получить рентабельность, необходимо чистую прибыль разделить на среднюю величину СК.

Полученный результат умножить на 100%. Выполнив указанные действия, станет ясно, сколько приносит прибыли 1 рубль, взятого из собственных источников. Исходя из этого, собственник понимает, как эффективно работают инвестированные им в дело деньги.

Чтобы понять сущность данного показателя, сравним его с процентной ставкой банковского вклада. Например, если в начале года открыть вклад с 5,5% ставкой, то в конце года клиент заработает 5,5% от вложенной суммы. Так и на предприятии, вложив определенные средства, ждешь получения дохода.

Считается, что если рентабельность варьируется в диапазоне 10—12%, то компания функционирует нормально. Правда, это норматив для экономически развитых стран. Для России прибыльность должна быть выше — 20% и выше.

И логично, чем выше это значение, тем успешнее работает фирма.

Руководство организации всегда держат на контроле показатели доходности на протяжении деятельности предприятия. Его величины говорят, целесообразно ли дальше заниматься данным направлением и какие перспективы их ожидают в дальнейшем. Для инвесторов экономичность определяет степень привлекательности финансовых вложений.

Если на протяжении нескольких периодов фирма показывает стабильную прибыльность, то можно сделать вывод, что она финансово устойчива и не стоит волноваться о сохранности вложенных средств.

Доходность СК не нужно путать с рентабельностью активов. В этом случае анализируется чистый капитал, полученные только за личные средства. Прибыльность рассчитывается исходя из стоимости всех имеющихся активов, в том числе купленных за заемные деньги.

Оборачиваемость СК

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере.

Т. е. в строительстве деньги используются быстрее и интенсивнее.

Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие.

Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Анализ финансовой устойчивости предприятия: зачем проводится

Цель анализа финансовой устойчивости сводится к трем моментам:

- узнать, насколько компания зависима от заемных источников;

- понять, способна ли она тянуть такую долговую нагрузку;

- определить, какие перспективы ее ждут, если в структуре капитала ничего не изменится.

Оценка проводится с помощью:

- абсолютных величин. Это собственные оборотные средства и чистые активы;

- относительных показателей. Это несколько коэффициентов, в основе которых находится соотношение между составляющими пассива и актива (читайте также про систему управления активами компании);

- классификационного подхода. Предполагает существование четырех типов финансовой устойчивости компании – от абсолютной независимости до кризисного состояния.

В статье рассмотрим каждое из трех направлений. Сначала в теории, затем подкрепим практикой. Для нее понадобится бухгалтерский баланс и отчет о финансовых результатах. Воспользуемся данными ОАО «Тульская кондитерская фабрика «Ясная Поляна» (ОАО «Ясная Поляна») за 2020 г.

Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

Познакомимся с расчетом двух величин. Речь про:

- чистые активы;

- собственные оборотные средства.

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Вот упрощенная формула для их вычисления:

- А – активы (строка 1600 баланса);

- О – обязательства (сумма строк 1400 и 1500 баланса).

Из формулы следует, что чистые активы и собственный капитал (СК) равны друг другу. Это так, потому что балансовое равенство выглядит так: А = СК + О.

А это более сложный подход. Регламентирован приказом Минфина РФ от 28.08.2014 г. № 84н. Вот формула на его основе:

ЧА = (А – ДЗУК) – (О – ДБП)

- ДЗУК – дебиторская задолженность учредителей по вкладам в уставный капитал (отдельной строки в балансе нет, сумму можно найти в оборотно-сальдовой ведомости как дебетовый остаток по счету 75);

- ДБП – доходы будущих периодов в связи с поступлением госпомощи и безвозмездным получением имущества (строка 1530 баланса).

Отметим: ДЗУК и ДБП – часто отсутствуют. Поэтому обычно применяется первый вариант расчета.

Что можно уяснить на основе ЧА? Два момента.

Первый. Увеличиваются ли собственные источники имущества.

Если чистые активы год от года растут, значит, так и происходит. Причем подобный рост активов – самый благодатный. Увеличение собственного капитала не закапывает предприятие в долговую яму и не приводит к повышению процентных расходов по кредитам и займам.

Второй. Не нужно ли компании уменьшать уставный капитал или даже ликвидироваться.

Законы «Об АО» и «Об ООО» обязывают организации ежегодно считать ЧА и сравнивать их с уставным капиталом. Если они окажутся меньше, тогда последний нужно снижать так, чтобы стал не выше ЧА.

Бывают ситуации, когда уменьшать уставный капитал некуда. Например, он и так был на минимально допустимом уровне (10 тыс. руб.

для ООО и непубличных АО, 100 тыс. руб. для ПАО).

Или ЧА оказались отрицательными. Подобное происходит, когда у компании накоплен огромный непокрытый убыток. То есть несколько лет подряд ее расходы оказывались выше доходов.

Или так вышло по итогам одного года, но превышение первых над вторыми было многократным.

В любом из этих случаев общество должно объявить о своей ликвидации. Это требование из п. 4 ст. 30 и п. 6 ст. 35 Законов «Об ООО» и «Об АО» соответственно.

Второй абсолютный показатель для оценки финансовой устойчивости – собственные оборотные средства (СОС). У него есть другие названия. К примеру, собственный оборотный или чистый оборотный капитал.

Смысл в чем-то схож с ЧА, ведь это оборотные активы за минусом обязательств. СОС отражают, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

Вычисляются по одной из двух формул:

СОС1 = ОА – О

СОС2 = СК – ВА

- ОА – оборотные активы (строка 1200 баланса);

- СК – собственный капитал (строка 1300 баланса);

- ВА – внеоборотные активы (строка 1100 баланса).

Расчет по любой из них даст один и тот же результат. Причина – в балансовом равенстве. Выше приводили его сокращенную версию. Вот более расширенная: ВА + ОА = СК + О.

СОС бывают отрицательными. Означает, что текущие активы компании сформированы только за счет обязательств. Это крайне негативное явление.

На значении данного показателя строятся оценка типа финансовой устойчивости, а также расчет нескольких коэффициентов. Об этом расскажем в следующих частях статьи. А пока обратимся к практике. Посчитаем в таблице 1 ЧА и СОС для ОАО «Ясная Поляна».

Таблица 1. Считаем абсолютные показатели финансовой устойчивости

Показатель, млн руб.

– дебиторская задолженность по вкладам в уставный капитал

– доходы будущих периодов

= (3 268,0 – 0,0) – (536,7 + 664,3 – 0,0)

= (2 550,8 – 0,0) – (345,6 + 608,3 – 0,0)

– собственные оборотные средства

= 1 165,5 – 536,7 – 664,3

= 362,2 – 345,6 – 608,3

Оба показателя за 2020 году резко снизились.

По ЧА сокращение хоть и значимо – почти 23%, но не критично. Величина положительная и в разы больше уставного капитала. Последний равняется 5,2 млн руб. И это в 300 раз меньше ЧА.

Главная причина уменьшения показателя – выплата дивидендов акционерам в сумме около 600 млн руб. И это при том, что чистая прибыль в 2020-м составила лишь 130 млн руб.

Это показывает: удовлетворение интересов собственников всегда ухудшает финансовое состояние бизнеса. Ведь в таком случае деньги выводятся из оборота и перестают работать на компанию. С другой стороны, дивиденды повышают привлекательность организации для потенциальных инвесторов. В случае выпуска дополнительных акций спрос на них будет выше.

Ситуация с СОС хуже, чем с ЧА. Они были отрицательными уже на конец 2019-го. На 31.12.2020 г. ушли в еще больший минус, сократившись почти в 17 раз. Основная причина: уменьшение оборотных активов в 3 раза при том, что обязательства стали ниже лишь в 1,3.

За счет чего обеднел оборот? Основную роль сыграли два фактора:

- сокращение дебиторской задолженности почти в 5 раз на 513 млн руб.;

- погашение другой компанией предоставленного ей краткосрочного займа на 368 млн руб.

Оба момента стоит расценивать как положительные. Только вот денежный остаток на 31.12.2020 г. увеличился лишь на 93 млн руб. Выше написали, почему так. По крайней мере 600 млн руб. потратили на выплату дивидендов.

Этап 2. Оценка типа финансовой устойчивости компании

В экономическом анализе есть подход, который делит организации на четыре группы по типу финансовой устойчивости. Перечислили их в таблице 2.

Таблица 2. Типы финансовой устойчивости и их характеристика

Запасы компании сформированы за счет собственных оборотных средств. Это маркер высокой финансовой независимости от кредиторов. Вероятность банкротства минимальна, так как обязательств по сравнению с активами немного

Собственных оборотных средств не хватает для покрытия запасов. Однако организация привлекает долгосрочные обязательства и этим выправляет ситуацию. Когда текущие активы финансируются за счет долгов со сроком погашения свыше года, то это оптимальный вариант.

За этот период запасы обернутся несколько раз. Значит, получится безболезненно закрыть обязательства

Собственных оборотных средств и долгосрочных обязательств недостаточно для финансирования запасов. Приходится брать краткосрочные заемные средства. Из-за этого ситуация становится напряженной в плане возврата долга.

Ведь если оборачиваемость запасов длиннее по времени, чем срок кредита, то первые еще не успеют принести доход и деньги, когда наступит дата погашения обязательств

Ситуацию не спасают ни долгосрочные обязательства, ни краткосрочные кредиты и займы. Их либо нет, либо величина недостаточна. Поэтому финансирование запасов происходит за счет кредиторской задолженности, в том числе просроченной. Вероятность банкротства, как неспособности рассчитаться вовремя, возрастает кратно

Как узнать, к какому типу относится организация? Реализовать следующие этапы:

- посчитать три источника финансирования запасов;

- сравнить каждый из них с величиной последнего;

- посмотреть на знаки трех полученных значений.

Смотрите на схеме 1, как считаются величины источников и какие знаки соответствуют конкретному типу финансовой устойчивости.

Определим тип финансовой устойчивости для ОАО «Ясная Поляна».

Первый источник формирования запасов – СОС – посчитали выше. На обе анализируемые даты значения оказались отрицательными. Значит, финансовая устойчивость общества точно не является абсолютной. Какой именно – посмотрим по данным таблицы 3.

Таблица 3. Определяем тип финансовой устойчивости

Показатель, млн руб.

Величина источников формирования запасов:

– собственные оборотные средства (СОС)

– функционирующий капитал (ФК)

– общая величина источников (ВИ)

Величина для сравнения:

Разница между источниками и запасами:

Тип финансовой устойчивости

За 2020-й ситуация сменилась с нормальной на кризисную. На 31.12.2020 на формирование запасов не хватало ни долгосрочных обязательств, ни краткосрочных кредитов и займов. При таком раскладе они финансируются за счет кредиторки.

Это самый рискованный вариант с точки зрения просрочки с оплатой. Последняя – первый шаг к банкротству компании. По Закону «О несостоятельности (банкротстве)» процедура может инициироваться для организаций, которые не платят по долгам три месяца и более. При этом размер их просроченных обязательств должен превышать 300 тыс. руб.