- Общий порядок заполнения 3-НДФЛ для вычета по процентам

- Какие листы нужно заполнять

- Титульный лист

- Приложение 1

- Раздел 2

- Как заполнить декларацию 3-НДФЛ по ипотеке

- Правила заполнения декларации 3-НДФЛ

- Вручную

- Программа «Декларация»

- Особенности заполнения 3-НДФЛ для имущественного вычета

- Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

- Как заполнить первый раздел

- Приложение к Разделу 1. Заявление о зачете (возврате) налога

- Список необходимых документов для получения вычета

- Оригиналы

- Копии документов о приобретенной недвижимости

- Копии банковских бумаг

- Дополнительные бумаги

- Как заполнить декларацию?

- Как подать?

- Расчет суммы возврата

- Пример 1

- Вариант 3

- 3 ндфл при покупке квартиры в ипотеку

- Заполнение 3-НДФЛ по процентам ипотеки Цена – 1000 рублей!

- Подготовка 3-НДФЛ в программе Декларация 2020 на вычет по ипотеке в 2021 году

- Новая форма 3-НДФЛ для заполнения декларации за 2020г.

- Кто может вернуть деньги

- Сколько денег можно вернуть

- 2 основных вида налоговых вычетов

- Дополнительный вычет по ипотеке

- Сроки подачи в налоговую инспекцию декларации 3-НДФЛ при ипотеке в 2021 г.

- Какие документы нужны при подаче декларации 3-НДФЛ для возврата налога при ипотеке

- Как правильно заполнять лист 7 декларации 3-НДФЛ

Государство предлагает людям вернуть часть процентов с ипотеки, потраченных на приобретение квартиры или дома. Имущественный вычет может уменьшить базу по налогу, который предъявлен к уплате либо резидент вправе получить средства в наличной форме. Для возврата денег оформляется формуляр 3-НДФЛ при покупке квартиры в ипотеку, документация сдается в налоговую или работодателю.

Для получения средств от работодателя гражданин обращается за компенсацией в течение налогового года. А если требуется получить вычет через ФНС, то по окончании налогового промежутка. Возвращая часть процентов через начальство, гражданину нужно предварительно получить разрешение у налоговиков на компенсацию по приобретению собственности.

Учесть проценты, которые затрачены на выплату кредитования жилища, можно только в году, идущим за годом, в котором квартира была приобретена. Это отразится в соответствующем приложении бланка 3-НДФЛ. Возврат процентов по ипотеке возможен только после выплаты всей суммы кредитования.

Общий порядок заполнения 3-НДФЛ для вычета по процентам

С 2019 года формуляр 3-НДФЛ (КНД 1151020) изменился. Сократилось количество листов: осталось только два раздела, восемь приложений и две страницы для подсчета суммы прибыли от продажи собственности и социальной компенсации. Оформление титульной страницы осталось по-прежнему обязательным.

Чтобы правильно оформить декларацию КНД 1151020 для получения процентной части от кредитования для приобретения жилища, разработаны соответствующие нормы. Пять главных правил:

- Оформляется титульник, первый раздел и седьмое приложение.

- Для отправки при ручном оформлении ячейки заполняют заглавными печатными цифрами и буквами слева направо: каждой клеточке соответствует один символ.

- Цвет ручки — черный или синий.

- Расчет показателей должен быть верным, иначе бланк вернут на исправление.

- Исправлять сведения в формуляре запрещено. Если допущена ошибка, то оформляется новый бланк с указанием номера корректировки вверху титульника. Для этого есть соответствующие ячейки.

Чтобы не допустить ошибок, налоговики рекомендуют использовать специальные программы, которые устанавливаются на ПК либо оформлять КНД 1151020 в личном кабинете сайта ИФНС, выбрав вкладку 3-НДФЛ. Налоговый вычет по ипотеке система подсчитает автоматически.

Какие листы нужно заполнять

После перемен в содержании 3-НДФЛ, проценты по ипотеке гражданин получит, заполнив Приложение 7, а раньше для этого заполняли лист Д1. Кроме этого параграфа, резидент заполняет титульную страницу, первый, второй раздел и первое приложение в бланке КНД 1151020. Порядок оформления влияет на верный расчет возвращаемых процентов.

Сначала заполняют титульник, потом первое, седьмое приложение, второй и первый разделы.

Титульный лист

Первая страница включает информацию о плательщике: паспортные сведения и личные данные. Титульник состоит из четырех блоков, три из которых оформляет резидент, а последний — налоговики.

- о себе: Ф.И.О, адрес, дату и место рождения, шифр страны, тип резидента;

- о документации: код документа, данные паспорта с первых страниц;

- в статусе прописывает информацию о том резидент ли гражданин или нет;

- контактный номер.

В левой нижней части подтверждает то, что информация верна, а правый нижний блок заполняют сотрудники ИФНС.

Приложение 1

В этом параграфе гражданин указывает на источники прибыли, который получает на территории России. Эта прибыль должна облагаться 13%-ым НДФЛ. Ячейки, обязательные к заполнению:

- ИНН, КПП, ОКТМО фирмы, где трудится человек;

- полное название компании с расшифровкой организационно-правовой формы;

- суммарная прибыль за налоговый промежуток.

В случае возмещения ипотечных процентов в строке о суммарном размере удержанного сбора пишут ноль.

Раздел 2

Во втором параграфе фиксируется сумма базы по сбору и другие начисления, которые облагаются по 13%-ой тарифной ставке: прибыль от зарплаты, продажи и других источников.

Так как главные сведения есть, их указывают на этой странице и подсчитывают базу по налогу: из суммарной прибыли с учетом налога вычитают компенсацию по процентам за жилищное кредитование.

После этого во втором блоке в ячейке 070 подсчитывается сбор, который гражданин должен оплатить. А в графе 080 отражается сумма, удержанная у того, кто выплачивает прибыль резиденту — руководителя.

В последней строке 160 вычисляется сумма возмещения, которую гражданин получит в итоге по уплаченным процентам.

Как заполнить декларацию 3-НДФЛ по ипотеке

Подойти к подаче документов можно несколькими путями:

Воспользоваться помощью специалиста – сотрудника банка или бухгалтера.

Это наиболее рациональные варианты, если у заемщика нет опыта. Такой подход сэкономит время, но может быть невыгоден, если стоимость услуги сравнима с величиной вычета.

Заполнить декларацию самостоятельно от руки.

В таком случае к документу будут предъявлены более строгие требования – заявителю можно использовать только черную, фиолетовую или синюю пасту. Существуют следующие правила заполнения:

символы проставляются в каждой клетке бланка;

используются только заглавные печатные буквы;

в пустых клетках ставятся прочерки;

денежные суммы округляются согласно математическим правилам до целых рублей;

заполненные листы не скрепляются степлером.

Заполнить бланк декларации на компьютере.

Заполнить декларацию на ипотеку онлайн.

Воспользоваться интернет-программами для заполнения бланка могут даже пользователи, которые занимаются оформлением налогового вычета первый раз. Форму можно заполнить в программе «Декларация» на сайте ФНС и «Налогоплательщик ЮЛ» на сайте ГНИВЦ. Приложения помогают пользователю корректно внести необходимую информацию.

Также в Интернете есть и другие программы на сайтах не государственных организаций.

Правила заполнения декларации 3-НДФЛ

Вручную

Есть два способа. Первый – распечатать бланк и вписывать данные в клеточки от руки. Второй – заполнить на компьютере в формате PDF или Excel, а потом распечатать.

В любом случае придерживайтесь правил:

- Пишите синей или черной ручкой.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих код.

- Когда пишете вручную, заполняйте поля слева направо. Если останутся пустые клеточки, нужно проставить прочерки. Например, графа «код ОКТМО» имеет 11 клеточек. Восьмизначный код вписываем, например вот так: «45380000—»

- Если заполняете на компьютере, выравнивайте по правому краю. Прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Нельзя исправлять, зачеркивать или замазывать.

- Каждую страницу нужно подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, вложите в пакет документов нотариально заверенную копию доверенности.

- Сумма НДФЛ указывается в полных рублях. Копейки округляются (до 50 – в меньшую сторону, равно или больше 50 – в большую).

- Доходы в иностранной валюте пересчитывайте в рубли по курсу ЦБ на дату их получения.

- В специальном поле нужно проставить нумерацию страниц. Ячейка содержит 3 клеточки. Например, 003 или 011.

Программа «Декларация»

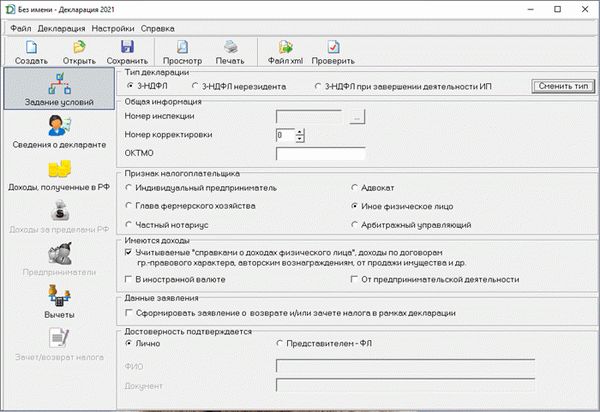

Можно заполнить 3НДФЛ с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Если хотите заполнять декларацию таким образом, скачайте и установите программу «Декларация» на своем компьютере.

В программе вы увидите 7 вкладок, но не все из них активны. По мере заполнения они разблокируются. Для начала нужно выбрать вариант заполнения «3НДФЛ». Далее по порядку передвигайтесь по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты», «Зачет/возврат налога».

После внесения всех данных нажмите на кнопку «Проверить». Программа покажет какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате xml если собираетесь подать декларацию в электронном виде или распечатайте в двух экземплярах если будете подавать декларацию в ИФНС в бумажном виде.

Особенности заполнения 3-НДФЛ для имущественного вычета

Для имущественного вычета потребуется заполнить Титульный лист, Раздел 1, Приложение к Разделу 1, Раздел 2, а также Приложения 1 и 7. Остальные разделы и приложения заполняются при необходимости.

Если ваш годовой доход меньше 2 млн р. в год, вычет будет переноситься на следующий налоговый период. В этом случае вам придется заполнять декларацию на второй и третий год до получения полной суммы. Если стоимость недвижимости меньше 2 млн. руб., право получить остаток вычета сохраняется на будущие покупки.

Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

Вручную (без программы «Декларация»)

Заполнять декларацию удобно с конца. Сначала рассчитайте сумму вычета в приложении 7, затем покажите доходы в приложении 2, потом перенесите информацию в раздел 2 и раздел 1. Не забудьте оформить титульный лист.

Как заполнить первый раздел

Перед тем как заполнять раздел 1, нужно рассчитать сумму возврата в разделе 2.

После расчета указывайте значения:

Строка 010. Пишите 2 – возврат налога из бюджета.

Строка 020 – код бюджетной классификации.

Для возврата уплаченного НДФЛ код такой: 182 1 01 02010 01 1000 110.

Стока 030 – код по ОКТМО работодателя из справки 2НДФЛ

Строка 040. Ставим ноль.

Строка 050. Переносите сумму из строки 160 раздела 2.

Приложение к Разделу 1. Заявление о зачете (возврате) налога

- Строка 095. Укажите номер заявления 1. Если у Вас несколько работодателей, то заполняете несколько заявлений (Приложений к Разделу 1).

- Строка 100. Указывается сумма налога, подлежащая возврату из Раздела 1

- Строка 120. Код ОКТМО из Раздела 1

- Строка 130. Налоговый период ГД.00.2021

- Строка 140. Название банка, где у вас открыт расчетный счет

- Строка 150. БИК банка

- Строка 160. Укажите код счета 02

- Строка 170. Укажите 20-ти значный номер расчетного счета

- Строка 180. Укажите свои ФИО

Список необходимых документов для получения вычета

Имущественный вычет можно получить на следующий год после того, как получено право собственности на приобретенную недвижимость. Рассчитать сумму налогового вычета можно в онлайн-калькуляторе.

Если ипотека была взята в 2016 г., а право собственности зарегистрировано в 2017 г., то заявление на возврат можно подавать начиная с 2018 года.

Для получения вычета необходимы определенны документы:

Оригиналы

- Декларация 3-НДФЛ.

- Заявление на возврат налога. Важно указать в заявлении корректные реквизиты счета для перечисления возврата.

- Справка 2-НДФЛ за предыдущий календарный год (необходимо взять у работодателя).

- Справка из банка с информацией, сколько процентов по кредиту было выплачено за год.

- Скачать бланк заявления на возврат налога

- Скачать образец заявления на возврат налога

- Скачать образец справки 2-НДФЛ

Копии документов о приобретенной недвижимости

- Договор купли-продажи при покупке на вторичном рынке либо договор долевого участия – в строящемся доме.

- Свидетельство о собственности (в строящемся доме при покупке – акт приема-передачи квартиры). При наличии обоих документов – приложить оба.

- Документы, подтверждающие перечисление оплаты за объект недвижимости продавцу (например, кассовые чеки или платежные поручения).

Копии банковских бумаг

- Договор ипотечного кредитования.

- График погашения кредита с учетом процентов.

- Выписка со счета, подтверждающая оплату. При рефинансировании ипотеки в другом банке, право на вычет по процентам остается. В новом кредитном договоре должно быть указано, что цель кредита – рефинансирование ипотеки другого банка. В налоговую подают два комплекта банковских документов – из первого банка и из второго.

Дополнительные бумаги

- Копия паспорта.

- Копия пенсионного удостоверения (для пенсионеров).

- Если недвижимость приобретена в браке, приложить копию свидетельства о браке. Также необходимо письменное согласие о распределении вычета между супругами.

- Если недвижимость в долевой собственности с ребенком, то приложить свидетельство о рождении ребенка.

- Копия договора на ремонт/отделку и расходные документы (в случае приобретения недостроенного частного дома либо квартиры без отделки).

Документы, поданные в налоговую, не возвращаются! Нужно заранее сделать копии и заверить их нотариально. При личной подаче допускается заверить копии самостоятельно. В таком случае с собой нужно будет взять оригиналы всех документов.

Как заполнить декларацию?

Форма декларации установлена приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671, который также описывает правила заполнения каждой страницы декларации.

В форму 3-НДФЛ каждый год вносятся изменения. Перед заполнением декларации нужно убедиться, что версия формы соответствует текущему году и учитывает самую новую редакцию. Использование устаревшей формы может привести к отказу налоговой в принятии документов и необходимости подавать корректирующую декларацию.

Основные правила заполнения:

- Заполнять декларацию нужно разборчиво, заглавными печатными буквами и цифрами.

- Каждый символ пишется в отдельной ячейке.

- Во всех пустых ячейках нужно поставить прочерки.

Форма декларации состоит из титульного листа, разделов 1, 2 и листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И. Для оформления вычета при ипотечном кредитовании нужно заполнить:

- титульный лист;

- раздел 1 и 2;

- лист А, Б, В или Г;

- лист Д1.

- На Титульном листе указывается информация о налогоплательщике:

- Год, за который получают вычет (например, “2017” если декларация подается в 2018 году за 2017 год).

- Номер корректировки (0 при подаче первой декларации, потом – 1, 2 и т.д.).

- Код налоговой, в которую будут подаваться документы (по месту жительства).

- Код страны (643 для России).

- Код категории налогоплательщика – 760 для физ.лица, 720 для ИП.

- Ф.И.О. (отчество не указывается, если его нет).

- Дата и место рождения, указанные в паспорте.

- Сведения о паспорте (серия, номер, кем и когда выдан).

- Адрес. Указывать адрес регистрации, как в паспорте.

- Номер телефона с кодом города и страны (без пробелов и прочерков).

- Количество страниц декларации. Это поле заполнять последним, так как может получиться разное количество листов.

- Количество страниц прилагаемых документов (или их копий), перечисленных в начале статьи.

- Листы А заполняют лица, работающие по найму в РФ. Для заполнения понадобится информация из справки 2-НДФЛ. Название организации-работодателя указывается полностью без кавычек. Также на этом листе указывают информацию о лотерейных выигрышах при их наличии.

- Лист Б заполняют те, кто получал доход от заграничных компаний.

- Лист В заполняют индивидуальные предприниматели, адвокаты и лица, ведущие частную практику.

- Лист Г заполняется, если в течение года были получены выплаты при рождении ребенка или усыновлении/удочерении.

Заполняются только листы, которые отражают доходы за предыдущий год. Если доходов определенного вида не было, то соответствующие им листы не заполняются.

Разберем детально заполнение листа Д1:

1.1 В зависимости от вида недвижимости указать:

- жилой дом;

- квартира;

- комната;

- доля в объекте недвижимости;

- земельный участок под индивидуальное жилое строительство;

- земельный участок с расположенным на нем домом;

- дом с земельным участком.

1.2 Вид собственности:

- индивидуальная;

- общая долевая;

- совместная;

- собственность ребенка.

1.3 В зависимости от того, кто собственник объекта, указывается:

- 01 – если налогоплательщик единственный собственник;

- 02 – если декларацию подает супруг собственника при совместной собственности;

- 03 – декларацию подает родитель, чей несовершеннолетний ребенок является собственником;

- 13 – при долевой собственности с ребенком;

- 23 – при долевой собственности супруга и ребенка.

1.4 Указывается 1 – для пенсионеров, 0 – для лиц непенсионного возраста.

1.5 Сведения об объекте:

- номер объекта (указан в свидетельстве о регистрации права собственности);

- адрес объекта (с индексом).

1.6 Дата акта приема-передачи (при наличии такого документа).

1.7 Дата регистрации права собственности на жилой дом/квартиру/долю.

1.8 Дата регистрации права собственности на земельный участок (при наличии).

1.9 Дата заявления о распределении имущественного вычета (указывается, если объект приобретен в общую совместную собственность без разделения по долям).

1.10 Доля в приобретаемом объекте (указывается, если декларация подается впервые и право на вычет наступило до 01.01.2014).

1.11 Год, в который налогоплательщик начал получать вычет по объекту.

1.12 Сумма расходов на приобретение объекта (без учета процентов).

Максимальная сумма, с которой можно получить возврат, ограничена 2 млн.рублей. Если стоимость приобретенного жилья меньше — остаток суммы переносится на следующий объект недвижимости. Если стоимость больше — указывается 2000000 ровно.

1.13 — Сумма фактически выплаченных процентов (указывается из справки об уплаченных банку процентах).

Пункты 2.1-2.4 при подаче декларации впервые будут равны 0. При подаче деклараций в последующие годы в этих пунктах нужно указывать суммы полученных за прошлые года вычетов по данному объекту.

2.5 — Указывается налоговая база в отношении доходов по ставке 13% (из справки 2-НДФЛ).

2.6 — Указывается сумма расходов на покупку недвижимости, равная сумме налоговой базы за год из раздела 2.

2.7 — Указывается сумма выплаченных процентов за год (из расчета “сумма в п.2.5 минус сумма в п.2.6”).

Сумма, которую можно вернуть за год, ограничена суммой выплаченных в этот год налогов. Если выплаченных за год налогов недостаточно для возврата всей суммы, то оставшуюся часть суммы можно будет получить в следующем году.

2.8 — Указывается оставшаяся сумма вычета на приобретение жилья без учета процентов (расчет по формуле “сумма в п.1.12 минус сумма в п.2.1”).

2.9 — Указывается оставшаяся сумма процентов, допустимая к возврату (расчет по формуле “сумма в п.1.13 минус сумма в п.2.7).

После внесения всех необходимых данных, нужно указать на титульном листе получившееся количество страниц декларации.

Как подать?

Декларация на имущественный вычет за год подается после завершения календарного года. Время проверки всех поданных документов занимает до трех месяцев, дополнительно один месяц требуется на перечисление средств. Таким образом, общий срок получения возврата — четыре месяца.

- На сайте федеральной налоговой службы есть онлайн-форма для заполнения 3-НДФЛ. Из личного кабинета налогоплательщика можно сразу отправить заполненную декларацию в налоговый орган, сформировать заявление на возврат и загрузить отсканированные документы. Плюс такого варианта в том, что не нужно лично ездить в налоговую.

- Допустимо заполнить декларацию от руки и самолично отнести в налоговую по месту жительства. В этом случае декларация распечатывается постранично (двусторонняя печать запрещена) и заполняется печатными буквами синей или черной ручкой.Если подавать документы лично, это займет больше времени, однако налоговый инспектор дополнительно проверит правильность заполнения и полноту документов, что поможет в случае ошибок оперативно внести корректировки.

В декларации не допускается наличие исправлений. При обнаружении ошибок необходимо заполнять повторно. Срок проверки в таком случае начнется заново, поэтому важно тщательно проверять документы.

Выше можно ознакомиться с примером заполнения 3-НДФЛ при покупке квартиры в ипотеку.

Читайте также: Заполнение и подача налоговой декларации 3-НДФЛ при продаже квартиры

Расчет суммы возврата

Пример 1

Николай взял в ипотеку 3 млн на 15 лет для приобретения однокомнатной квартиры стоимостью 3 млн 700 тр со ставкой 15%. 700 тр заплатил из личных средств. За 10 лет Николай выплатит процентов на сумму почти 5 млн.

Целиком сумма возврата получится 650 тр — 260 тр за квартиру и 390 тр по выплатам процентов.

При зарплате в 70 тр и общем годовом доходе в 840 тр, Николай сможет возвращать 109 200 р в год. Всю сумму он получит за 6 лет.

Вариант 3

Супруги Наталья и Виктор взяли в ипотеку 5,5 млн на 20 лет для покупки трехкомнатной квартиры стоимостью 7 млн по ставке 13%. 1,5 млн вложили собственных средств. За 20 лет они выплатят процентов на сумму 10 199 834 р.

Поскольку квартиру они приобретали в браке, то каждый из них может получить полную сумму возврата 650 тр (260 тр за квартиру и 390 тр за проценты).Общая сумма возврата в данном случае составит 1 млн 300 тр.

Если за год кто-то из супругов не имел налогооблагаемых доходов, то он не может получить вычет. Например, если Наталья в течение года находилась в декретном отпуске, а работал Виктор, то на вычет нужно подавать документы только Виктору. Наталья не теряет свое право на вычет, а сможет снова его получать, когда выйдет из декретного отпуска и будет иметь налогооблагаемый доход.

3 ндфл при покупке квартиры в ипотеку

Заполнение 3-НДФЛ по процентам ипотеки

Цена – 1000 рублей!

Подготовка 3-НДФЛ в программе Декларация 2020 на вычет по ипотеке в 2021 году

При покупке квартиры в ипoтеку или дома государство возвращает 650,00 тыс. руб. плюс ежегодно 15,60 тыс.

руб. через вычеты с доходов от трудовой деятельности. Деньги перечисляются на банковскую карту или снижают будущие платежи налога на доходы физических лиц (НДФЛ).

Правильное заполнение декларации гарантирует своевременность получения льготы и сумма денежных средств (вычетов).

Правильно и быстро вписать цифры в нужные строки и ячейки 3-НДФЛ поможет программа «Декларация 2020 на вычет по ипотеке в 2021г.». Сервис подскажет конкретные действия, посчитает суммы. В отличие от сайта nalog.ru скачивать дополнительные файлы на планшет, телефон, ноутбук не надо.

Обратите внимание, за 2021 год декларацию 3-НДФЛ можно будет подать только в 2022 году!

Новая форма 3-НДФЛ для заполнения декларации за 2020г.

Федеральная налоговая служба (ФНС) 28.08.2020г. приняла новый бланк расчета налога на доходы физических лиц. Одновременно поменялся и порядок внесения информации.

За предыдущие периоды декларация сдается по старому образцу. Он введен в действие Приказом №ММВ-7-11/569@ от 03.10.2018г.

Сейчас от отменен!

В новой форме появилось два листа и один раздел поделили на два подраздела. Плюс обновились штрих-коды расчета. Из этих изменений ипотечного кредитования касается введение одной страницы – Заявления на возврат или возмещение налога. Ранее оно подавалось отдельно, теперь в составе декларации 3-НДФЛ при покупке жилья в ипoтеку.

Кто может вернуть деньги

Претендовать на возврат налога при ипотечном кредитовании могут граждане РФ и иностранцы. Должно соблюдаться 4 обязательных условия:

- купленные квартира в ипoтеку или дом находятся в России;

- право собственности на жилье зарегистрировано или подписан акт приема-передачи при покупке по договору долевого участия в строительстве согласно закона № 214-ФЗ (ст. 220 п.3 пп.6);

- человек получает заработную плату или прибыль от предпринимательства в РФ, с которых оплачивает 13% НДФЛ;

- сумма, предъявляемая к вычету для возврата налога, погашена.

Возмещение налога при ипотечном кредитовании распространяется не только на приобретение жилья, но и на его отделку.

Внимание!

На дивиденды и другие нетрудовые доходы право вычета не распространяется (абз.2 п.3 ст.210 НК). Это касается также предпринимателей, работающих по упрощенной и патентной системах налогообложения

Вернуть или возместить уплаченный налог граждане могут также при приобретении по ипотечному кредиту недостроенного коттеджа. В этой ситуации стоит учесть некоторые особенности:

- Пример: Козлов А.А. купил одноэтажный коттедж только с готовыми стенами. В договоре купли-продажи было указано «жилой дом». Он достроил его, сделал второй этаж и мансарду, получил выписку из ЕГРН. Но вычет Козлов А.А получит только с суммы за покупку. По строительным расходам налоговый вычет не предусмотрен.

- Пример: Орлов И.И. купил одноэтажный дом на стадии строительства перекрытия для 2 этажа. В соглашении предметом было «недостроенное двухэтажное жилое здание». Он его доделал и зарегистрировал право собственности. Орлов И.И. компенсирует 13% НДФЛ за покупку дома и затрат на его достройку.

- Пример: Сидоров В.В. купил участок в дачном кооперативе и построил на нем коттедж для постоянного проживания. Но официально записал его в ЕГРН как жилое здание без возможностей временной или постоянной регистрации. Вычет в этом случае не положен.

Чтобы точно получить льготу, надо внимательно оформлять договоры купли-продажи и ипотечного кредитования. Они являются основанием для расчета суммы к возмещению налога.

Сколько денег можно вернуть

Сумма 665,06 тыс. руб. включает возврат за 3 слагаемым ипотеки – кредит, на проценты по нему, страхование жизни. Каждая составляющая имеет ограничения и условия получения льготы.

2 основных вида налоговых вычетов

Покупатель квартиры или дома (недостроенного коттеджа) может воспользоваться возмещением НДФЛ за выплаченный кредит и процент по нему (вычеты). Главное возмещение по ипотечным кредитам (650,00 тыс. руб.) предоставляется только один раз.

Ипотека предусматривает предельные вычеты из дохода – 2,0 млн. руб. по банковскому кредитованию и 3,00 млн. руб. по процентам по ипотеке. То есть сумма налога к возмещению из бюджета равна 260,00+390,00 тыс. руб. НДФЛ по процентам.

Но по кредитным выплатам воспользоваться льготой можно по разным объектам, НДФЛ по процентам относится только к одному конкретному дому или квартире.

Дополнительный вычет по ипотеке

Покупка жилья кредитуется банками только при уверенности в полном возврате средств. Поэтому при оформлении ипотечного кредитования они требуют от заемщика полисы страхования. Но вернуть получиться только 13% НДФЛ за страховку жизни кредитора. При этом должны соблюдаться 3 условия:

- выгодоприобретатель сам заемщик, его родственники или опекуны;

- договор заключен минимум на 5 лет;

- возмещение ущерба касается только жизни страхователя.

Если соглашение о страхование включает предмет для ипотеки или другие страховые события (здоровье, несчастные случаи), кроме жизни, вычет не предоставят.

Оформить полисы для получения социального для вычета за ипотечное кредитование желательно на разные ситуации отдельно. Предельная сумма для вычетов равна 120,00 тыс.руб. Обычно банки предлагают страховщиков-партнеров для заключения комплексных договоров.

Но в декларации 3-НДФЛ для возмещения налога при ипoтеке предусмотрено только страхование жизни.

Документы для получения вычета по страховке для ипотечного кредита:

- декларации 3-НДФЛ за последние три года, когда платилась премия;

- справка с места работы 2-НДФЛ (для наемных сотрудников);

- кассовые чеки, выписки с карты об оплате брутто-премии;

- договор с компанией-страховщиком и копия ее лицензии;

- копия паспорта декларанта;

- заявление на перечисление налога на доходы физических лиц с банковскими реквизитами или на зачет будущих платежей НДФЛ.

Подать документы на имущественный вычет можно в любое время. Главное, не пропустить срок 3 года с момента возникновения права на него. Индивидуальные предприниматели на ОСНО могут включить льготу в ежегодную декларацию.

Сроки подачи в налоговую инспекцию декларации 3-НДФЛ при ипотеке в 2021 г.

Подать расчет для возврата налога по расходам на ипотечный кредит можно в течение трех лет после оформления права на жилье. То есть за 2019, 2018 гг еще есть время. Если квартира приобретена по ДДУ, то дожидаться свидетельства из ЕГРН не обязательно. Достаточно будет договора и акта приема-передачи от застройщика.

Дата 30.04.2021г. установлена для индивидуальных предпринимателей и тех, кто получил дополнительные доходы помимо зарплаты. То есть ограничение касается продавцов личного имущества – недвижимости, машин, вещей. Также до 30 апреля подается декларация 3-НДФЛ по доходам от выигрышей, акций, лотерей.

Предоставить расчет на возврат по ипoтеке подоходного налога можно в любой день после оформления права собственности. Для этого не надо дожидаться окончания календарного года. Пример: купили квартиру в ипoтеку 16.01.2021г. Зарегистрировали ее 15.02.2021. С 16-го числа начинается срок подачи в ИФНС декларации на возмещение НДФЛ.

Какие документы нужны при подаче декларации 3-НДФЛ для возврата налога при ипотеке

Возмещение налога на доходы физических лиц по ипотечному кредитованию сопровождается копиями документации, подтверждающей право на вычет:

- банковского договора;

- графика платежей с указанием суммы основного кредита и процентов;

- выписки из ЕГРН о праве собственности или акта передачи квартиры по договору долевого участия;

- выписок из банка об оплате кредита и по процентам по ипoтеке;

- паспорта.

К ним прилагаются оригиналы справки 2-НДФЛ из бухгалтерии по местам работы. Если правильно оформлен договор страхования жизни, то необходимы документы по нему. Предоставляемые копии и подлинники сопровождаются реестром – приложение к декларации 3-НДФЛ.

Как правильно заполнять лист 7 декларации 3-НДФЛ

Для каждого купленного объекта недвижимого имущества составляется отдельный раздел. Пример: Анисимов Н.Е. купил в 2020г. дачу и квартиру. Он будет составлять два одинаковых раздела с разными цифрами в соответствии с предусмотренной кодировкой:

Затем указывается статус собственника – сам покупатель, родственник или опекун владельца. Потом указывается состояние объекта – самостоятельная постройка или приобретение готовой недвижимости. Далее записывается информация о жилом здании – место нахождения, кадастровый номер.

После того, как заполнен раздел о недвижимости, надо обозначить долю владения (100% или менее). Потом поставить размер вычета, на который претендует налогоплательщик.

Подать декларацию на получение вычета можно в любое время — не только до 30 апреля.

Получать вычеты вы будете с месяца, следующего за датой подачи. Подробнее о вычетах и их оформлении вы узнаете в наших статьях.