- Нулевая декларация по НДС

- ИП на УСН

- Нулевая декларация по УСН – 15%

- Единая упрощенная декларация

- Кто имеет право сдать ЕУД

- Срок сдачи ЕУД

- Пример заполнения ЕУНД по НДС за 4 квартал 2016 года

- Образец заполнения ЕУД по УСН за 2016 год

- Ответственность за несдачу нулевой декларации

- Что вы узнаете

- Какие ИП сдают 3-НДФЛ

- Как заполнить и сдать отчет

- Состав декларации

- Где брать данные

- Кейс 1. Деятельность не вели, доходов не было

- Кейс 2. Прибыль превысила 5 млн за год

- Кейс 3. Слетели с ПСН и автоматом перешли на ОСНО

- Кейс 4: Кроме доходов от бизнеса, получили доходы от продажи личного имущества

Предприниматели на ОСН обязаны отчитываться по двум основным налогам:

- НДС – каждый квартал, не позднее 25 дней с его окончания;

- НДФЛ – ежегодно, до 30 апреля года, следующего за отчетным.

Нулевая декларация по НДС

Заполнению в данном случае подлежит только Титульный лист и Раздел 1. Остальные листы не заполняются.

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

Нулевая декларация по УСН – 15%

В указанном разделе необходимо указать только ОКТМО.

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход.

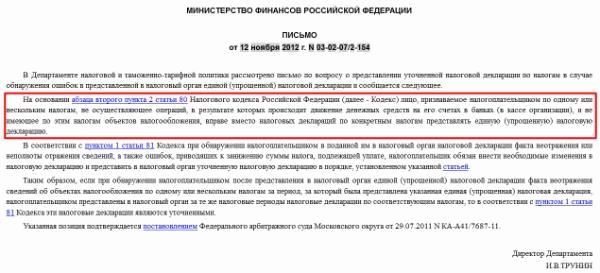

Единая упрощенная декларация

Единая упрощенная декларация (ЕУД) представляется налогоплательщиком при полной приостановке деятельности по одному или нескольким налогам, вместо нулевых деклараций по применяемому режиму налогообложения.

В настоящее время сложилась неоднозначная позиция ФНС РФ по вопросу представления указанного документа.

1 позиция — сдача ЕУД является обязанность налогоплательщика, и за ее непредставление ИП грозит штраф в соответствии с НК РФ, 2 позиция — замена нулевых деклараций единой упрощенной является правом, а не обязанностью налогоплательщика.

Необходимо отметить, что первая точка зрения необъективна в том отношении, что применение штрафных и иных санкций за несдачу именно УНД при своевременном направление в налоговые органы нулевых деклараций по выбранному режиму налогообложения, к ИП – неправомерно, так как налогоплательщиком была исполнена обязанность по сдаче отчетности по установленной системе налогообложения:

Кто имеет право сдать ЕУД

Сдать ЕУД может ИП, отвечающий следующим условиям:

- Отсутствие любых (в том числе и ошибочных) операций по расчетному счету.

Указанное условие предполагает, что по расчетному счету за отчетный период не проходило ни одной операции, будь то списание арендной платы, выплата заработной платы персоналу, или оплата услуг ЖКХ. Даже возврат средств на расчетный счет или ошибочное их перечисление лишат ИП права на подачу данной отчетности;

- Отсутствие объектов налогообложения и операций по налогу (налогам) по которым представляется ЕУД

По каким налогам ИП может сдать ЕУД

Обратите внимание, по НДФЛ представление ЕУД не предусмотрено.

Срок сдачи ЕУД

ЕУД должна быть представлена в срок не позднее 20 дней с окончания отчетного периода.

Таким образом ИП может представить ЕУД:

- по УСН за 2016 год — до 20.01.2017г.;

- по НДС за 4 квартал — до 20.01.2017г.

Пример заполнения ЕУНД по НДС за 4 квартал 2016 года

На единственном листе декларации необходимо указать:

- Вид документа – 1/-;

- Отчетный год – 2016 или 2017;

- Код (ОКАТО)

Обратите внимание, в данном поле указывается код ОКТМО, а не ОКАТО. Если код состоит из 8 знаков, в остальных клетках проставляются нули;

- ОКВЭД;

- Налог или налоги, по которым представляется декларация (столбец 1)

В столбце 2 указывается номер главы НК РФ, содержащий сведения о налоге (системе налогообложения.

В столбце 3 указывается налоговый или отчетный период, за который представляется ЕУД. Если отчетным (налоговым) периодом для налога выступает квартал, то указывается «3». Для НДС указанное значение всегда «3»

В столбе 4 указывается номер квартала: 01, 02, 03, 04.

Образец заполнения ЕУД по УСН за 2016 год

При заполнении ЕУД по УСНО в столбце 3 необходимо указать значение «0» (отчетный период – год), а четвертый столбец оставить незаполненным.

Ответственность за несдачу нулевой декларации

Нужно ли ИП сдавать нулевую отчетность или это не обязательно, все равно ведь нет доходов и соответственно суммы налога к уплате? Нужно.

При непредставлении отчетности, вне зависимости от показателей, отраженных в ней, ИП грозит:

Что вы узнаете

Какие ИП сдают 3-НДФЛ

Сдать декларацию должны предприниматели, которые:

- Применяют ОСНО. Отчитаться нужно, даже если в прошлом году деятельность не велась или получился убыток.

- Слетели с ПСН или УСН. Самый частый случай — забыли оплатить патент в срок. Если не было «запасной» упрощенки, то ИП автоматом оказывается на ОСНО с начала того периода, на который был выдан патент.

- Применяют ПСН или УСН, но получили доходы, не относящиеся к предпринимательской деятельности или не подпадающие под спецрежим. Например, ИП с патентом на грузоперевозки сдает в аренду гараж: доходы от аренды не относятся к патентной деятельности, а значит, автоматом попадают под ОСНО.

Как заполнить и сдать отчет

За 2021 год действует новая форма декларации 3-НДФЛ, утвержденная приказом ФНС от 15.10.2021 № ЕД-7-11/903@.

Куда сдавать: ИП сдают декларацию в налоговую по прописке, независимо от того, где фактически живет и осуществляет деятельность предприниматель.

Как заполнить и сдать: возможные варианты собрали в таблице — выбирайте наиболее подходящий для себя.

Способы заполнения и сдачи 3-НДФЛ

- Скачайте пустой бланк, например, из Консультант Плюс, и внесите в него свои данные.

- Распечатайте в 2 экземплярах (один в налоговую, второй себе) и подпишите.

Отчитаться на бумаге можно только, если численность сотрудников не превышает 100 человек (п.3 ст. 80 НК РФ).

- Почтой — ценным письмом с описью вложения.

- Лично в ИФНС или МФЦ.

- Бесплатно.

- Высокий риск ошибиться в расчетах или сдать по устаревшей форме. Если ошибетесь в форме, декларацию не примут.

- Нужно тратить время на походы и очереди в ИФНС, МФЦ или отделение почты.

- Сложно отследить, что отчет принят налоговой.

- В программе для ведения учета.

- В программе для сдачи ЭО (идеально подходит для нулевок).

- Электронно через платную программу для сдачи электронной отчетности.

- Онлайн-доступ к программе и автоматическое обновление.

- Автоматический расчет НДФЛ по данным учета.

- Проверка отчета перед отправкой.

- Мгновенная отправка в ИФНС без очередей.

- Платно.

Электронная отчетность в любые органы

Состав декларации

Все ИП заполняют титульный лист, раздел 1, раздел 2. Если были доходы от бизнеса — еще приложение 3.

«Стандартный» состав декларации 3-НДФЛ

Код своей налоговой — узнать его можно здесь. Если случайно ошиблись и поставили код не своей налоговой, декларацию не примут.

Код страны — для граждан РФ это 643.

Код категории налогоплательщика — для ИП 720.

Дату рождения и сведения о документе, удостоверяющем личность, не обязательно указывать, если указан ИНН

(Налог к уплате/возврату)

Заполняется на основании раздела 2.

П. 2 раздела 1 — НДФЛ по предпринимательской деятельности ИП.

П. 1 раздела 1 — НДФЛ по прочим операциям (например, по доходам от продажи личного имущества) или по прочей деятельности (например, налог к возврату, удержанный налоговым агентом по трудовой деятельности или ГПД).

Заполняется в разрезе ОКТМО и КБК необходимое количество листов раздела 1. По предпринимательской деятельности и при продаже имущества ОКТМО указывается по прописке ИП. По НДФЛ к возврату, который был удержан агентом, указывается ОКТМО налогового агента (из справки о доходах)

(Расчет налоговой базы и суммы налога)

Заполняется на основании приложения 3 и других приложений (если есть).

Заполняется в разрезе кодов вида доходов. Если кодов несколько — по каждому свой раздел 2. Для доходов от предпринимательской деятельности — код 07, для доходов от продажи имущества — код 18.

Строка 050 заполняется, только если код вида дохода 03 (по операциям с ценными бумагами).

Строка 060 — налоговая база. По доходам от предпринимательской деятельности строка 060 равна сумме строк 061 (налоговая база до 5 млн руб., облагаемая по ставке 13%) и 062 (налоговая база свыше 5 млн руб., облагаемая по ставке 15%). По доходам от продажи имущества строка 060 равна строке 063

(Доходы от предпринимательской деятельности, профессиональные вычеты, авансовые платежи по НДФЛ)

Остальные листы включаются в декларацию при наличии данных для их заполнения.

«Расширенный» состав декларации 3-НДФЛ

Декларация 3-НДФЛ заполняется в рублях и копейках, но суммы налога показываются в целых рублях. Сумму налога менее 50 копеек отбрасывайте, а сумму налога 50 копеек и более округляйте до полного рубля.

Где брать данные

ИП на общей системе не должны вести бухучет, но должны в течение года заполнять книгу учета доходов и расходов и хозяйственных операций. По окончании года книгу нужно заверить в налоговой — так прописано в Порядке учета доходов и расходов и хозяйственных операций ИП. Многие инспекции игнорируют это требование и не заверяют книгу, по аналогии с книгой по УСН.

Поэтому необходимость заверения книги уточняйте в своей налоговой.

В книге фиксируются все доходы и расходы ИП за год:

- Доходы — на дату получения оплаты от покупателя на основании банковской выписки или по данным онлайн-кассы.

- Расходы — при одновременном выполнении условий: оплачены + есть документы от поставщика. Аванс, перечисленный поставщику, нельзя принять в расходы.

Частые ошибки в учете доходов:

- Указывают неполную сумму дохода. При оплатах по эквайрингу доход отражается на дату поступления денег на расчетный счет ИП от банка-эквайера. Причем в полной сумме оплат от покупателей, без уменьшения на комиссию банка. Аналогично при продажах на маркетплейсах, в доходах должна отражаться вся сумма оплат от покупателей, без уменьшения на комиссию МП. Удержанная комиссия отражается отдельно в расходах.

- Не учитывают внереализационные доходы. Например, в доходы нужно включить проценты, начисленные банком на остаток по счету, или проценты по депозиту.

- Включают в доходы пополнение счета личными средствами ИП. Все средства ИП, в том числе на расчетном счете, — его собственность, поэтому взнос на расчетный счет не является доходом.

Частые ошибки в учете расходов:

- Включают расходы, которые нельзя принять. Например, пени и штрафы по налогам.

- Списывают расходы на товары без учета реализации. Стоимость товаров можно учесть в расходах только по мере их реализации. Купленные, но не проданные товары не принимаются в расходы.

- Списывают расходы на покупку основных средств (автомобиля, станка и другого имущества дороже 100 тыс. рублей) сразу при оплате. Это неправильно, потому что стоимость основных средств учитывается в расходах постепенно по мере начисления амортизации.

- Учитывают в расходах и документально подтвержденные расходы и профессиональный вычет 20% от доходов. Так делать нельзя, нужно выбрать что-то одно.

- Учитывают в расходах снятие собственных средств или перевод на личную карту.

Если расходы не подтверждены документами, ИП может уменьшить доходы на профессиональный вычет в размере 20% от суммы доходов.

Вести учет при общей системе в Excel крайне сложно. Проще и безопаснее воспользоваться программой СБИС. Она рассчитает налог на основании занесенных документов, покажет ошибки и расшифрует, откуда что взялось. Кроме того, СБИС автоматически заполнит КУДиР.

Декларация 3-НДФЛ заполняется на основании раздела 6 КУДиР, который формируется по годовым итогам других разделов.

Соответствие КУДиР и декларации 3-НДФЛ

| Таблица 6‑1 КУДиР | Приложение 3 декларации 3‑НДФЛ |

|---|---|

| Строка «Итого доходов» | Строка 030 |

| Строка «Материальные расходы» | Строка 041 |

| Строка «Суммы амортизации по амортизируемому имуществу» | Строка 042 |

| Строка «Расходы на оплату труда» | Строка 043 |

| Строка «Прочие расходы» | Строка 044 |

| Строка «Итого расходов» | Строка 040 |

Автоматический расчет любых налогов ИП

Кейс 1. Деятельность не вели, доходов не было

Даже если ИП не вел никакую деятельность в прошлом году, ему придется заполнить нулевую КУДиР и нулевую декларацию 3-НДФЛ. Состав нулевой декларации: титульный лист, раздел 1, раздел 2.

Если доходов за год не было, а были расходы (например, уплатили фиксированные страховые взносы ИП), декларация все равно будет нулевой. Профессиональный вычет не может превышать сумму полученных доходов. Причем убыток не переносится на следующий год.

Кейс 2. Прибыль превысила 5 млн за год

В зависимости от суммы полученных доходов действуют разные ставки НДФЛ. Если сумма доходов, уменьшенная на расходы, не превышает 5 млн руб. — 13%, если превышает — 15%.

Налог рассчитывается по формуле:

НДФЛ = 650 тыс. руб. + (НБ − 5 млн руб.) × 15%:

- где 650 тыс. руб. — НДФЛ по ставке 13% с налоговой базы до 5 млн руб;

- НБ — вся налоговая база за год.

Для определения лимита в 5 млн руб. учитывайте только доходы от предпринимательской деятельности. Не нужно включать другие доходы, с которых НДФЛ удерживали налоговые агенты (зарплата, вознаграждение по ГПД, дивиденды и т.д.).

Налоговая по итогам года сама сложит все доходы и пересчитает налог, если потребуется — пришлет уведомление на доплату НДФЛ.

Кейс 3. Слетели с ПСН и автоматом перешли на ОСНО

Случается, что ИП теряют право на ПСН. Банально — из-за того, что не уплатили в срок патентный платеж или превысили численность сотрудников. Если нет запасной УСН, ИП оказывается автоматом на ОСНО, причем с начала периода, с которого действовал патент. В этом случае уплаченные ранее патентные платежи можно зачесть в счет годового НДФЛ.

Кейс 4: Кроме доходов от бизнеса, получили доходы от продажи личного имущества

В декларации не нужно отражать доходы и платить НДФЛ, если продаете личное имущество, которым владели больше минимального срока. Для недвижимости этот срок — 5 лет в общем случае, для автомобилей и другого имущества — 3 года.

В остальных случаях придется отразить в декларации:

- Доходы, равные сумме, полученной от покупателя по договору купли-продажи.

- Имущественный вычет. Это фактические расходы на покупку имущества или фиксированная сумма. По жилью фиксированная сумма вычета 1 млн руб., по другому имуществу — 250 тыс. руб. Фиксированным вычетом выгодно пользоваться, когда покупали имущество за «символическую» цену или не сохранились документы на покупку.