- Изменяемая процентная ставка

- Кредитный калькулятор Сбербанка

- Как подобрать кредитный продукт

- Что может рассчитать онлайн-калькулятор Сбербанка

- Переплата

- Платежи и проценты по кредиту

- Аннуитетный

- Дифференцированный

- Остаток задолженности по кредиту

- Ошибка №1 — не заморачиваться досрочным погашением

- Механизм экономии следующий

- Ошибка №2 — не следить за своими платежами банку

- Ошибка №3 — погашать когда появятся деньги любыми суммами.

- Ошибка №4 — копить и гасить потом сразу большой суммой.

- Ошибка №5 — не иметь финансовую подушку

- Популярные вопросы про досрочное погашение

- Выгодно ли гасить кредит досрочно

- Когда погашать кредит досрочно невыгодно

- Как рассчитать сумму погашения кредита

- Как оформить досрочное погашение кредита

- Не следить за тем, как банк списывает ваши платежи

- Погашать кредит бессистемно, любыми суммами

- Копить деньги, чтобы погасить долг одним платежом

Могут быть 2 вида списаний при частично досрочном погашении:

В день, когда производится очередной платеж. При данном способе сума задолженности уменьшается на размер внесенного внеочередного платежа.

Между очередными платежами.

Данный вариант несколько сложнее в расчетах. Проценты, зависящие от размера долга, начисляются ежедневно, а погашение происходит 1 раз в месяц. Ко дню, когда будет произведен досрочный платеж, накапливается определенный размер процентов, которые аннулируются благодаря средствам, предназначенным для досрочного взноса.

На оплату долга при таком варианте пойдет только оставшаяся часть суммы. На следующий месяц процент очередного взноса уменьшится, так как некоторая часть этих процентов уже была оплачена. Нет поводов переживать об этом моменте и переносить досрочное погашение на момент очередного взноса.

Если платеж будет совершен раньше, то это будет выгоднее.

После уплаты внеочередного взноса вносятся изменения в график последующих кредитных выплат. Размер главного долга снижается и, как следствие, меняется один из параметров: срок кредитования, либо сумма ежемесячной выплаты. Клиент банковского учреждения всегда может выбрать более удобный для себя вариант.

От этого выбора зависит то, каким образом банк сделает перерасчет кредита, и какой будет сформирован очередной график платежей. Обновленный график можно получить в офисе банка, либо, зайдя в интернет-банк, если есть к нему доступ. Наш онлайн-калькулятор даст вам возможность выбирать любой вариант и рассчитать кредит в зависимости от вашего выбора.

Вам станет доступен подробный график выплат, в котором уже учтены и указаны досрочные погашения.

Уменьшение срока кредитования – это выгодно, потому что при этом значительно снижается общая переплата. Из этого следует, что если ежемесячный платеж вам посилен, то следует снижать именно срок кредита.

Вы можете пробовать разные варианты параметров, чтобы подобрать для себя наиболее оптимальную схему выплат. Кредитный калькулятор хранит итоги расчетов, и вам не придется вспоминать все внесенные и полученные ранее цифры.

Изменяемая процентная ставка

По ходу кредита процентная ставка довольно часто подвергается изменениям. Такие случаи возникают, когда по просьбе заемщика или по условия договора банк пересматривает кредитную ставку. В нашем калькуляторе специально для подобных случаев есть своя функция.

Вы можете указать сколько угодно изменений процентной ставки по ходу действия кредита. Для каждого отдельного временного отрезка необходимо установить начало действия ставки и ее размер. В платежном графике все изменения будут отмечены цветом.

Кредитный калькулятор Сбербанка

ПАО “Сбербанк России” – старейший коммерческий банк РФ, которому доверяют более 200000 физических и юридических лиц. Разнообразная линейка кредитных продуктов, низкие процентные ставки, развитая сеть подразделений ежегодно привлекает тысячи новых клиентов.

Как подобрать кредитный продукт

Подобрать подходящую программу можно тремя способами:

- Обратиться за консультацией к сотруднику банка в ближайшем отделении.

- Позвонить по номеру горячей линии.

- Воспользоваться онлайн-сервисом для расчётов условий кредитования.

Кредитный калькулятор Сбербанка поможет проанализировать:

- эффективную ставку;

- сумму переплаты;

- ежемесячные выплаты;

- полную стоимость (ПСК).

Онлайн-инструмент с удобным интерфейсом мгновенно произведёт математические вычисления по заданным параметрам, составит примерный график выплат. Для этого необходимо ввести в поля:

- сумму;

- срок;

- процентную ставку;

- тип платежей.

Значения будут примерными, так как сумма займа может измениться, кредитный лимит для каждого заявителя устанавливается банком индивидуально. Кроме того, для действующих клиентов Сбербанк предлагает снижение процентной ставки.

Что может рассчитать онлайн-калькулятор Сбербанка

Для соискателей решающую роль при выборе банковского продукта играют три фактора:

- Низкая процентная ставка.

- Минимальный размер переплат.

- Удобный график выплат.

Выполнить предварительные расчёты самостоятельно могут не все, поэтому онлайн-сервис крупнейшего банка РФ пользуется неизменной популярностью. Он позволяет частным лицам автоматически:

- рассчитать ежемесячный платёж;

- общую переплату;

- экономию при досрочном погашении;

- составить график погашения.

Диаграмма соотношения частей процентов и основного долга в ежемесячных выплатах поможет понять, как будет изменяться их структура на протяжении всего договора.

Переплата

Понятие включает в себя все расходы, которые предстоит понести клиенту, за исключением основного долга (ОД), то есть суммы кредита. Размер переплаты зависит от:

- Суммы ОД.

- Срока кредитования.

- Процентной ставки.

- Типа ежемесячных платежей.

- Размера всех дополнительных комиссий (за услуги, обслуживание, страхование).

Достаточно ввести параметры в поля онлайн-калькулятора и расходы заёмщика станут очевидными. В Сбербанке переплата зависит только от процентной ставки. Дополнительные комиссии, скрытые платежи отсутствуют.

Услуга страхования не является обязательной при подписании договора, но рекомендуется, чтобы клиент смог исполнить обязательства по договору даже в непредвиденной ситуации.

Платежи и проценты по кредиту

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы.

Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.

Остаток задолженности по кредиту

Чтобы рассчитать сумму для досрочного погашения определённого кредитного продукта, необходимо:

- ввести размер фактической задолженности;

- указать срок, который остался до окончания договора;

- отметить, является ли соискатель клиентом Сбербанка.

Сервис покажет актуальную на дату запроса информацию о сумме для полного исполнения обязательств по данному продукту. Плюс – за досрочное погашение Сбербанк не взымает комиссии.

Онлайн-калькулятор Сбербанка позволяет выбрать оптимальную программу кредитования каждому соискателю. При этом сервис освобождает от сложных вычислений, воспоминаний о геометрической прогрессии, поиска калькулятора возведения числа в степень и извлечения корней. Главное достоинство инструмента – в отличие от людей, ему не свойственно ошибаться.

Ошибка №1 — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа 9 сентября 2018 года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут 31 января 2019 года

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

Механизм экономии следующий

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Это следует помнить и обязательно стараться досрочно погасить кредит.

Читайте также: Возможен ли возврат страховки при досрочном погашении?

Ошибка №2 — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.

Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ошибка №3 — погашать когда появятся деньги любыми суммами.

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

- Банк списывает деньги для досрочного погашения в дату ближайшего платежа по кредиту

- Банк списывает деньги точно в дату погашения. Этот вариант применяет Сбербанк, ВТБ, Райффайзен и ряд других банков

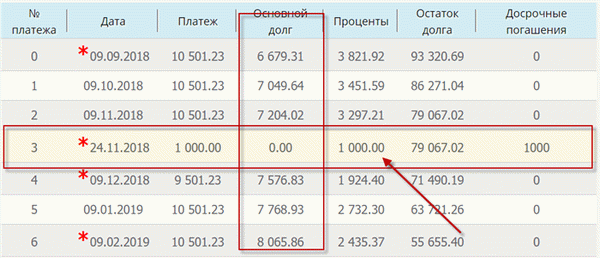

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

- Банк смотрит, сколько процентов нужно начислить за 15 дней пользования средствами 100 000 рублей. Это будет допустим сумма 5 тыс. рублей. Банк сначала списывает проценты из суммы досрочки, а потом уже оставшуюся сумму с остатка долга

- Банк пытается списать 5 тыс рублей, а на счету только 1 тыс. Банк списывает 1 тыс. рублей в счет уплаты процентов. Никакого досрочного погашения — уменьшения остатка долга не происходит. Вы просто заплатите банку проценты заранее — это вам не выгодно.

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно. Правильно выбрать дату досрочки можно с помощью специального калькулятора

Ошибка №4 — копить и гасить потом сразу большой суммой.

Многие люди ждут, пока накопится достаточно большая сумма, чтоб потом идти в банк и разом погасить часть кредита досрочно. Это не правильно, ибо чем позже мы погашаем, тем меньше будет экономия. Это следует из особенности аннуитетных платежей — наиболее популярного типа платежа по кредиту:

- Аннуитетный платеж складывается из процентов и суммы в оплату тела займа. Он каждый раз одинаков согласно формуле расчета аннуитетного платежа.

- Сумма в оплату тела займа первоначально очень низкая, а процент банку очень большой.

Рассмотрим кредит в 100 тыс. рублей на 36 месяце с датой первого платежа 9 сентября 2018 года

Сделаем досрочку через 1 год(слева) и через 2 года(справа) на 50 тыс. рублей и сравним переплату с помощью того же калькулятора сравнения кредитов.

Советуем: Калькулятор сравнения эффективности досрочных погашений

В случае внесения доп. платежа через 1 год мы выплатили процентов примерно на 4 тыс. меньше, чем если погасили частично через 2 года.

Чем раньше вы осуществляете досрочное погашение, тем меньше вы заплатите банку. Копить и потом гасить сразу большой суммой — неправильно. Экономия при досрочке в этом случае будет меньше

Конечно этот случай, не совсем идеален. Нужно было бы рассмотреть, погашение по 50 тыс. через 1, 2 и 3 года против же 150 тыс. через 4 года, но результат бы остался таким же — погашать раньше всегда выгоднее с точки зрения математики.

Ошибка №5 — не иметь финансовую подушку

Погашать сверх ежемесячного платежа хорошо, но нужно оценивать свои силы. У вас должна быть финансовая подушка — 3, а лучше 6 ежемесячных платежей по кредиту. Это на случай, если вас или супругу уволят с работы, вы заболеете ну и т.д. Могут быть форс-мажорные обстоятельства, которые не освободят никак вас от ежемесячного платежа по кредиту.

Что толку, если вы погасите кредит досрочно, потом не будете иметь средств заплатить месячный платеж? При просрочке платежа банки накладывают штрафы и пени. Их придется заплатить и они полностью сведут экономию на досрочке к нулю.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Обязательно возьмите справку после полного досрочного погашения об отсутствии задолженности, закройте все счета по кредиту и получите справки о закрытии. Это убережет вас от неожиданных сюрпризов от банка.

Популярные вопросы про досрочное погашение

Именно процентная ставка по кредиту не может уменьшиться. Она прописана в договоре — в индивидуальных условиях кредитования, а они не меняются. Уменьшается Эффективная процентная ставка(ПСК), которая обычно написана в правом углу договора.

Дело в том, что эта ставка считается по специальной формуле согласно требованиям ЦБ. Вот здесь можно увидеть пример расчета ПСК.

Для расчета нужно решить уравнение, требуются определенные знания математики. При досрочном погашении меняется график платежей, а следовательно и ПСК. Это чисто математическая особенность, которая не влияет на переплату по кредиту. Т.е. основная причина изменения ПСК — изменение графика платежей и алгоритм расчета ПСК.

А при досрочном погашении переплата уменьшается! А это главное. Т.е. ПСК при досрочном погашении увеличивается, но это ни на что не влияет.

На ПСК при досрочном погашении не нужно смотреть, чтоб оценить его эффективность. Показатель ПСК нужен для сравнения кредитов и определения наиболее выгодного. Показатель ПСК отображает именно стоимость первоначально выданных кредитов без досрочного погашения.

Пересчет процентов при досрочном погашении не предусмотрен. Нет оснований для пересчета. Никаких излишне уплаченных процентов не существует. Проценты начисляются на остаток долга и платятся пропорционально оставшейся сумме кредита. Когда остаток долга равен нулю, проценты перестают платиться.

Выгодно ли гасить кредит досрочно

Погашать долг по кредиту досрочно выгодно, но только в том случае, если нет возможности вложить свободные финансовые средства в другой актив. В договоре банк прописывает годовую процентную ставку для клиента. При этом платежи по ипотечному кредиту нужно вносить каждый месяц.

На каждый взятый у банка рубль распространяется процентная ставка. Чем она выше, тем больше денег в итоге придется отдать. Досрочное погашение кредита с завышенной процентной ставкой является правильным решением.

Чтобы понять, как выгоднее гасить кредит досрочно, необходимо изучить альтернативные способы капиталовложения, которые могут принести большую прибыль, чем ежемесячная экономия на оплате процентов банку.

Если вы оформили несколько кредитов и хотите по одному из них погасить долг досрочно, выбирайте тот, по которому выше процентная ставка.

При расчете прибыли за счет покупки дополнительных активов, учитывайте налоги и проценты, которые придется заплатить. Сравнивайте итоговую прибыль с годовыми процентами по кредиту, которые необходимо заплатить. Применяйте эту схему, независимо от того, речь идет о частичном или полном досрочном погашении кредита.

Когда погашать кредит досрочно невыгодно

Нет смысла гасить долг по кредиту досрочно в то время, когда есть возможность вложить свободные средства в дело с хорошей доходностью. Актив считается выгодным в том случае, если он приносит большую прибыль, чем составляет полная сумма кредита в процентах годовых.

Рассмотрим пример с оформлением ипотечного кредита. В 2021-2022 году россияне оформляли ипотеку под 7% годовых. При этом существуют вклады с доходностью до 20% годовых.

Речь идет о не долгосрочном вложении денег на несколько месяцев. Вместо того, чтобы вносить деньги за кредит и досрочно погашать долг, можно было вложить их в покупку ценного актива и уже через несколько месяцев получить законную прибыль, которая в 3 раза выше, чем выгода от погашения долга.

Погашать займ досрочно невыгодно при следующих условиях:

- Вам доступны вклады с высокой доходностью. Покупая актив, обращайте внимание на возможные риски, сроки капиталовложения и доходность. К надежным вложениям относится покупка облигаций федерального займа и в крупных компаниях. Также можно вложить определенную сумму в акции отечественных и мировых компаний, покупку драгоценных металлов или криптовалюты, но такие сделки сопровождаются определенными рисками.

- У вас нет финансовой подушки безопасности. Если на руках нет свободных средств, которыми можно распоряжаться, не стоит все деньги отдавать банку. Нужно посчитать средства, которые остаются после уплаты долгов и выделить часть денег в качестве личного финансового резерва.

- Если идет сильная инфляция. Каждый год инфляция, то есть, обесценивание денег растет. На середину 2022 года она составила около 17%. Чем выше уровень инфляции, тем меньше придется платить по кредиту в будущем. Ведь зарплаты каждый год пересчитываются и увеличиваются с учетом показателя инфляции, а кредитная ставка остается неизменной.

- Рефинансирование долга. Иногда банки предоставляют клиентам возможность переоформить кредит под более выгодный и низкий процент. Вы оформляете новый займ в этом или любом другом банке, чтобы сразу погасить старый долг. За вами остается новый кредит с более низкой ставкой. В итоге ежемесячный платеж уменьшается и у вас на руках появляются свободные финансовые средства, которые можно вложить в актив.

Как рассчитать сумму погашения кредита

Чтобы рассчитать точную сумму по досрочному погашению займа следует воспользоваться кредитным калькулятором.

В онлайн калькуляторе необходимо указать следующие данные:

- полную сумму кредита;

- срок погашения займа согласно договору;

- процентную ставку;

- дату получения займа;

- вид платежа.

Пересчитывая платеж на калькуляторе, нужно вместо даты закрытия кредита по договору указать дату, когда вы планируете внести всю сумму, необходимую для его досрочного погашения. Чтобы рассчитать свою выгоду, определитесь, вы хотите уменьшить срок оплаты кредита или же остаточную сумму, которую следует погасить.

Погасить долг можно полностью или частично в несколько этапов. Частично-досрочный платеж можно привязать к графику или выплатить его без привязки к числам. После внесения данных можно рассчитать все показатели и определить новый график платежей.

Онлайн калькулятор покажет:

- сколько еще необходимо внести денег на погашение задолженности;

- общую сумму займа, которую банк выдал клиенту;

- проценты, которые получит банк после погашения долга;

- сумму уменьшения платежа.

Иногда заемщик при расчетах не учитывает проценты, которые начисляет банк. В этом случае даже неучтенные 100 рублей со временем станут серьезной проблемой. Кредит не будет считаться закрытым, при этом по остаточной сумме набегают дополнительные проценты, которые нужно погашать.

Для расчета точной суммы досрочного погашения долга необходимо обратиться в финансовую организацию, которая выдала кредит. Сотрудник банка рассчитает конечную сумму погашения займа с учетом процентов, которые могут быть не известны клиенту. После чего предоставит новый график внесения платежей.

Досрочное погашение может быть полным или частичным. Если гасить займ частично, внесенная сумма идет на оплату основного долга. С уменьшением суммы займа, уменьшается его процентная ставка.

Проценты начисляются только на фактический срок пользования кредитными средствами. Например, если по договору срок выплаты ипотеки равен 3 годам, а заемщик выплатил долг за 2 года, то проценты начисляются только за 2 года использования кредита.

Как оформить досрочное погашение кредита

Досрочное погашение займа можно провести самостоятельно с помощью личного кабинета на сайте банка, в мобильном приложении или посетив один из его филиалов.

При частичном погашении кредита необходимо:

- Уведомить банк о своем решении.

- Внести на счет сумму погашения займа.

- Выбрать сокращение платежа или срок кредита.

- Подтвердить списание денег с личного счета.

После этих действий банк выполнит перерасчет согласно указанной информации и изменит условия по выплатам. Деньги могут быть списаны сразу или в день внесения обязательного платежа по графику. Этот нюанс следует заранее уточнить у сотрудника банка.

Полное досрочное погашение долга предусматривает следующие шаги:

- Обращение в банк с целью узнать всю сумму для погашения займа.

- Пополнение кредитного счета.

- Подтверждения финансовой операции.

Закрыть договор можно онлайн или обратившись в отделение банка. Не забудьте взять документ, который свидетельствует о погашении ваших финансовых обязательств перед банком. В личном кабинете договор находится в электронном виде.

Не следить за тем, как банк списывает ваши платежи

Например, вы решили погасить долг досрочно и положили на свой счет 100 тыс. рублей. Хорошо, если вы наблюдаете за списанием средств по мобильному приложению.

Если контроля за финансовыми средствами нет, а банк действует по установленной программе, то в определенный день со счета будет списан ежемесячный платеж, например, в сумме 20 тыс. рублей, после чего банк уже не сможет списать сумму в 100 тыс. рублей в счет полного или частичного досрочного погашения долга.

Погашать кредит бессистемно, любыми суммами

Этот подход в корне не верен, потому что в итоге вместо ежемесячного платежа вы оплатите лишь набежавшие проценты. Ваш долг останется на месте, что совершенно невыгодно. Если вы решили досрочно внести платеж по ипотеке на счет, следите, чтобы сумма платежа была выше ежемесячной.

Также важно правильно выбрать дату внесения взноса на счет. Это можно сделать в отделении банка или с помощью онлайн калькулятора.

Копить деньги, чтобы погасить долг одним платежом

Если вы решили копить деньги, чтобы позже погасить всю сумму, вы лишаете себя максимальной выгоды по досрочному погашению кредита. Большинство заемщиков при оформлении кредита выбирают аннуитетный тип платежа, который состоит из суммы займа и процентной ставки. Согласно установленной схеме ежемесячные платежи в данном случае одинаковы, а проценты начисляются на остаток суммы долга.

Выгоднее погашать кредит как можно раньше, чтобы сэкономить на оплате лишних процентов.

Сделать покупки максимально комфортными ты можешь уже сейчас вместе с Мокка: тебе доступна оплата долями по удобному для тебя графику без первоначального взноса. Отличная новость в том, что теперь ты можешь выпустить виртуальную карту МИР буквально в два клика. А еще ты можешь делать абсолютно любые покупки в любом магазине с помощью сервиса ин-эпп шоппинга Мокка Мегамолл прямо в нашем мобильном приложении!

Чтобы выпустить карту Мокка МИР: заходи в приложение Мокка (Android / iOS) или в свой личный кабинет на сайте, в сервисах выбери «Карта Мокка»; выбери срок погашения и нажми кнопку «Активировать». Готово!