- Как сдать декларацию?

- Заполнение декларации 3-НДФЛ для сдачи в ФНС

- Заполнение разделов в приложении

- Нужно ли прикладывать документы?

- Какой налог платить с продажи недвижимости?

- Имущественный вычет

- Уменьшение суммы налогов за счет расходов

- Как воспользоваться вычетом?

- Что нужно знать о подаче декларации в ФНС после продажи квартиры?

- Когда нужно подавать декларацию

- Если речь о продаже квартиры

- Если у вас нет электронной подписи

- Как передать декларацию в ФНС

- Частые вопросы

- Можно ли заполнить декларацию на Госуслугах и отправить ее в ФНС?

Другие случаи не предусматривают уплату налога с продажи имущества.

Как сдать декларацию?

Если хотя бы на один день опоздаете с подачей декларации, будете платить штраф 1000 руб. Оплатить налог после подачи декларации — до 15 июля. Отправить декларацию на рассмотрение в налоговую разрешается несколькими способами.

На официальном сайте ФНС подайте в электронном виде.

С помощью программы «Декларация 2020». Заполните поля и отправьте в электронном виде в ФНС.

Распечатайте декларацию с сайта nalog.ru, заполните поля вручную и сдайте лично.

Заполнение декларации 3-НДФЛ для сдачи в ФНС

После того, как продадите недвижимость или ее доли, заполните в декларации 3-НДФЛ следующие страницы:

приложение 1 и 6.

Пример заполнения раздела 1.

Код бюджетной классификации в примере указывается, если предстоит удержание налога с продажи.

Пример заполнения раздела 2.

В декларации заполняются следующие поля.

№ корректировки — если подаете форму первый раз, ставьте цифру 0; если декларация повторная или с изменениями, указывайте 1 или 2.

Год — ставьте год, в котором продали квартиру.

Код ФНС — укажите номер отделения налоговой, в которую подаете декларацию.

Данные о продаже недвижимости — для граждан РФ код страны 643, а категория налогоплательщика — код 760. Здесь указывайте Ф. И. О., данные паспорта, дату рождения, номер телефона.

Документ — чаще всего указывают паспорт.

Достоверность сведений в декларации — если подает отчет доверенное лицо, ставьте 2, а если сами, то 1.

Пример заполнения титульного листа декларации.

Заполнение разделов в приложении

В первом разделе заполните четыре поля:

010 — поставьте 1, если с продажи заплатите платить налог или 3, если ничего не будете платить.

020 — КБК, укажите 182 102030 01 1000 110

030 — данные ОКТМО, узнайте на сайте ФНС.

040 — укажите, какой налог заплатите с продажи недвижимости.

Во втором разделе укажите процентную ставку, по которой рассчитывается налог с продажи. В приложениях заполняются соответствующие поля. Указывается Ф. И. О. гражданина, которому продали квартиру. В заключительном разделе впишите затраты, которые вы понесли на приобретение имущества и поставьте, что будете пользоваться налоговым вычетом.

Пример заполнения приложения.

Пример заполнения приложения.

Нужно ли прикладывать документы?

Из документов потребуется следующее.

Выписка из ЕГРН. Срок действия один месяц.

Договор купли-продажи (копия).

Платежные реквизиты, по которым получили деньги с продажи имущества.

Акт приема-передачи собственности.

Какой налог платить с продажи недвижимости?

Часто всего для уплаты налога с продажи пользуются налоговым вычетом, который составляет 1 млн руб.

Второй способ — уменьшить сумму за счет расходов на квартиру. Приложите документы, подтверждающие расходы на квартиру. Например, делали ремонт и потратили 1,5 млн руб.

Читайте подробнее о том, как платить налог с продажи недвижимости — здесь.

Имущественный вычет

Приобрели недвижимость в 2019 году за 2 млн руб. и через 12 месяцев решили ее продать за 2,8 млн руб. Покупателя нашли быстро и заключили сделку купли-продажи.

Для оплаты налогов воспользовались правом имущественного вычета. В этом случае для расчета от 2,8 млн руб. отнимаем 1 млн руб.

В итоге придется уплатить 13% от 1,8 млн руб., или 234 тыс. руб.

Уменьшение суммы налогов за счет расходов

Приобрели недвижимость в 2019 году без ремонта за 2 млн руб. Решили сделать капитальный ремонт, который обошелся в 1,5 млн руб. Через год продали квартиру за 3 млн руб. В этом случае платим 13% с 1,5 млн руб. или 195 тыс.

Как воспользоваться вычетом?

Сдайте налоговую декларацию и укажите, что для расчета суммы уплаты налогов использовали имущественный вычет. Впишите сумму, которую требуется заплатить до 15 июля. Проще заполнить форму 3-НДФЛ на официальном сайте налоговой.

Там возможно проверить правильность заполнения полей. Если допустите ошибку или укажете неточные сведения, эти поля будут подсвечены. В итоге самостоятельно исправите неточность и правильно сдадите декларацию.

Что нужно знать о подаче декларации в ФНС после продажи квартиры?

Подавайте декларацию на сайте ФНС, если продали недвижимость, которой владели менее трех лет.

Заполните необходимые разделы и приложения.

Выберите способ оплаты налога: имущественный вычет или уменьшение суммы налога за счет расходов.

Из документов приложите копию договора купли-продажи, выписку из ЕГРН, акт приема-передачи собственности и платежные реквизиты.

Если владеете несколькими квартирами и одну из них продаете менее чем через пять лет после покупки, тоже придется подавать декларацию.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

Когда нужно подавать декларацию

Налоговый кодекс указывает, при получении каких доходов гражданин должен составлять декларацию. Обратите внимание, что от вида дохода зависит и ставка налогообложения. В одном случае это будет 9%, в другом — все 35%.

За что нужно подавать декларацию:

- получение дохода по облигациям с ипотечным покрытием. Только в этом случае назначается самый низкий налог в 9%;

- продажа имущества, которое находилось в собственности менее 3-5 лет. Это может быть любая недвижимость или транспортное средство. Налог на прибыль — 13%;

- сдача недвижимости в аренду — 13%;

- получение дивидендов. Если речь о резиденте РФ, ставка — 13%, если о нерезиденте — 15%;

- иные доходы граждан РФ от любой деятельности — 13%;

- иные доходы нерезидентов РФ от любой деятельности — 30%;

- получение выигрышей и подарков на сумму более 4000 рублей в год — 35%.

Налоговая декларация за текущий год подается до 30 апреля следующего года.

Если речь о продаже квартиры

Больше всего вопросов возникает в связи с продажей недвижимости, поэтому рассмотрим этот момент более подробно. Если квартира или иной объект получена в наследство или стала собственностью путем приватизации, минимальный срок владения — 3 года. В ином случае — 5 лет.

Если продажа выполняется раньше минимального срока, появляется необходимость подачи декларации через Госуслуги или иным методом. Но если все деньги были потрачены на покупку другого жилья, налог платить не нужно (декларация все равно подается, просто покупка нового объекта подтверждается документально).

Если квартира продана, а новая не покупается, тогда возникает необходимость уплаты налога. По закону применяется налоговый вычет в 1 000 000 рублей. Например, если квартира продана за 2,5 млн., налогом в 13% будет облагаться сумма в 1,5 млн.

Можно заплатить налог и только с разницы, полученной в результате купли-продажи. Например, квартира была куплена за 3 000 000, а через 2 года продана за 3 700 000. Если подтвердить цифры документами, налог платится только с 700 000.

При сделках с имуществом лучше предварительно получить консультацию у специалистов, потому что есть некоторые исключения и нюансы. Но если вы владеете имуществом более 5 лет, подавать декларацию уже не нужно.

Если у вас нет электронной подписи

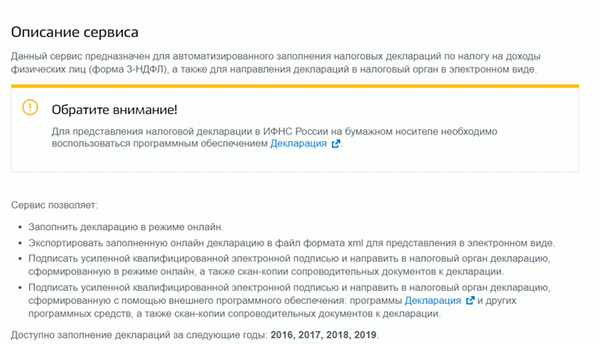

Чаще всего граждане не имеют электронной подписи и, соответственно, не могут полностью подать декларацию через Госуслуги без посещения налоговой службы. Но заполнить саму 3-НДФЛ все же можно полностью онлайн, это частично упрощает дело.

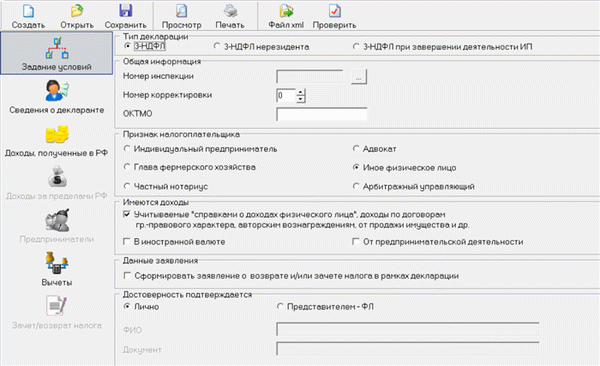

Если обратиться к порталу Госуслуги, то он укажет на необходимость установки программы Декларация:

Это специальное программное обеспечение, которое создано именно для самостоятельного составления деклараций. Если сравнить с программой Налогоплательщик ЮЛ, то последняя более функциональна.

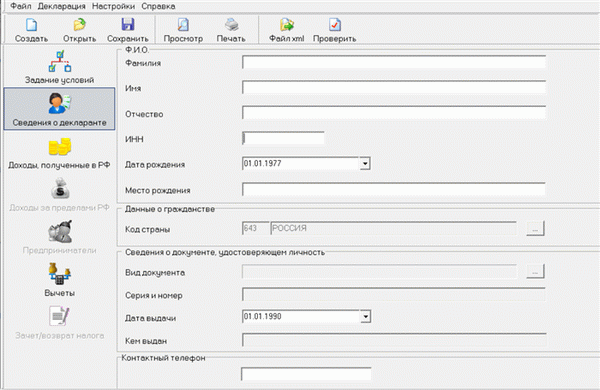

Устанавливаете программу, открываете ее и заполняете все необходимые разделы. Для начала нужно открыть раздел Сведения о декларанте и заполнить все обязательные поля:

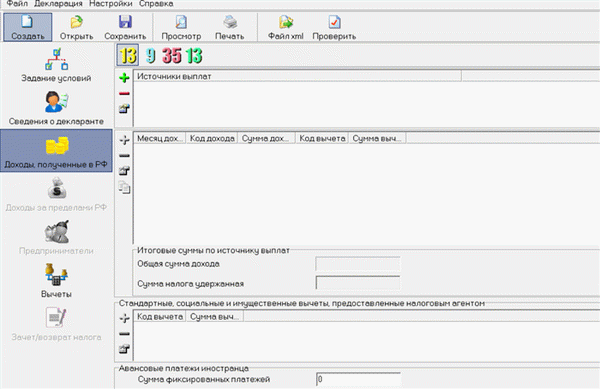

Затем гражданин переходит во вкладку указания доходов и заполняет там все поля. Чтобы выбрать вариант источника дохода, нужно нажать на зеленый плюс:

После указания основной информации можно нажимать в программе на кнопку “Создать” и выбирать вариант 3-НДФЛ. После заполнения всех полей система даст вывести на печать годовую налоговую декларацию.

Останется только распечатать документ, подписать его и передать в Налоговую службу.

Заполнять все три раздела можно в любой хронологии.

Как передать декларацию в ФНС

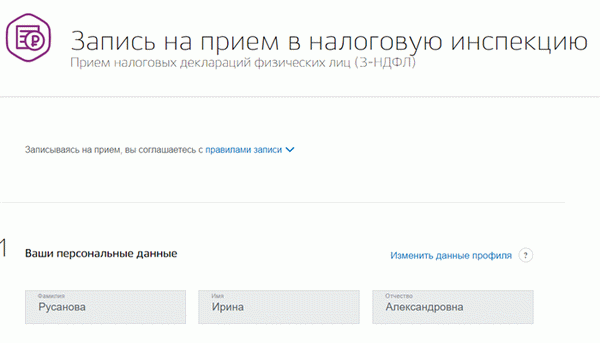

Если вы планируете лично посетить налоговый орган, можете после формирования декларации записываться через Госуслуги в ФНС. Для этого найдите через поиск на госпортале соответствующий раздел:

После выбора удобного отделения ФНС система откроет свободные места, можно выбрать любое удобное. Приходите на прием с паспортом и заполненной декларацией. Ее примут на проверку.

Если личное посещение неудобно, можно выбрать вариант отправки декларации заказным ценным письмом с описью вложения. И лучше отправлять с уведомлением, чтобы быть уверенным в том, что письмо пришло.

Так что, подать декларацию через Госуслуги можно, если у вас есть электронная подпись. Если же ее нет, придется идти в ФНС или отправлять 3-НДФЛ почтой. Но в любом случае документ можно сформировать самостоятельно с помощью программ ФНС.

Частые вопросы

Можно ли заполнить декларацию на Госуслугах и отправить ее в ФНС?

Нет, в рамках только Госуслуг декларацию не сформировать и не отправить. Документ формируется с помощью программ Налогоплательщик ЮЛ или Декларация, которые скачиваются с сайта ФНС. После заполнения декларацию можно отправить в ФНС через Госуслуги при наличии электронной подписи.