- Как оформить и сдать заявление на распределение вычета

- Заявление о распределении вычета: образец заполнения

- Заполняется заявление на распределение вычета только при первой подаче 3-НДФЛ в налоговую инспекцию, в последующие года оно уже не потребуется

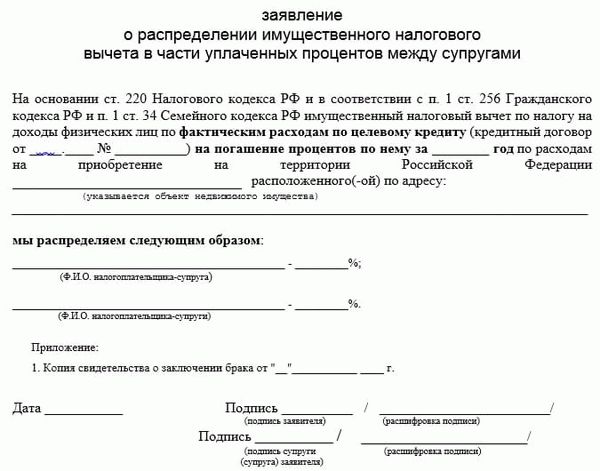

- Заявление на проценты по ипотеке между супругами

- В каких случаях составляется заявление о распределении вычета

- Как правильно составить заявку

- Как распределяются доли вычета

- Нюансы в распределении долей

- Правила для супругов

- Распределение основного налогового вычета

- Распределение вычета на проценты по ипотеке

- Как супругам оформить налоговый вычет

- Частые вопросы

При покупке недвижимости в совместную собственность (например, мужем и женой) без распределения долей общая сумма имущественного вычета распределяется между ними. Причем в том порядке, который они сами для себя установят. Например, одному 40%, а другому — 60% от общей суммы вычета. Подробнее о имущественном вычете смотрите по ссылке.

Чтобы установить порядок распределения вычета в налоговую инспекцию нужно подать специальное заявление. Но оно понадобиться далеко не всегда. Документ нужен, если стоимость купленной недвижимости меньше 4 000 000 руб. Объясню почему.

По налоговому законодательству размер вычета равен стоимости купленной квартиры. Однако, закон ограничивает его максимальную сумму. Не зависимо от стоимости квартиры каждый покупатель вправе получить вычет лишь в пределах 2 млн.

руб. Получается, что если супруги покупают квартиру, например за 6 млн. руб., то сумма расходов каждого составит 3 млн.

руб. Поэтому каждый вправе претендовать на вычет в его максимальной сумме — 2 млн. руб.

Заявление не нужно.

Другое дело, если квартира стоит дешевле 4 млн. руб. Например, 2, 5 млн. руб. На какую сумму будет претендовать каждый из супругов? Как они поделят вычет по этой квартире между собой? Вот здесь они и должны определиться кто и сколько получит.

Вариантов, множество. Например, муж получит вычет на 2 млн. руб., а жена оставшиеся 0,5млн. руб. Или они могут его поделить поровну. То есть каждому по 1,25 млн. руб. Чтобы определить порядок такого распределения и нужно заявление.

Как оформить и сдать заявление на распределение вычета

По закону этот документ может составляться в произвольной форме. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые образцы. Вы вправе составить документ по форме, которая рекомендована инспекцией или заполнить его на бланке, который размещен у нас.

В любом случае отказать вам по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наш бланк составлен на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630, где приведены рекомендованные образцы.

Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

- Заполненная форма заявления на распределение имущественного вычета (в качестве образца).

- Шаблон заявления на распределение имущественного вычета в формате DOC (см. прикрепленный файл). Вы можете его скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте. При почтовой отправке днем предоставления заявления считается дата его передачи почтовому отделению.

В первом случае (при передаче лично) составьте документ в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление о распределении вычета сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают:

- (см. по ссылке); (перечень документов см. по ссылке, подзаголовок «Какие документы подтверждают право на вычет»).

Внимание!

Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

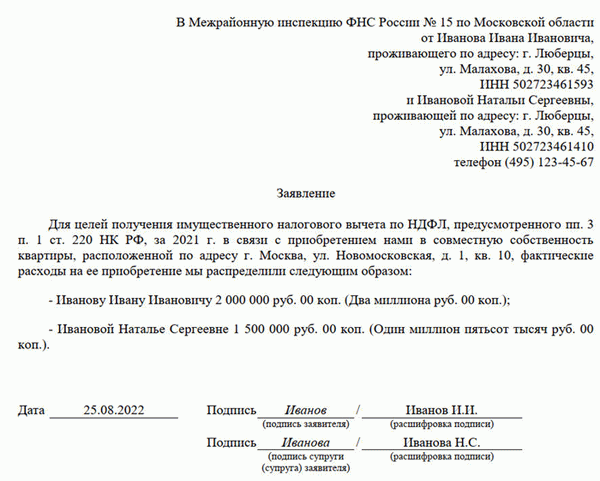

Заявление о распределении вычета: образец заполнения

Вот пример оформленного заявления на получение вычета:

| КОМУ | — | Руководителю Инспекции ФНС России № 15 по г. Москве |

| КУДА | — | В Инспекцию ФНС России № 15 по г. Москве |

| СОБСТВЕННИКИ | Первый собственник | Второй собственник |

| ОТ КОГО | Петрова Ивана Николаевича | Петровой Марии Ивановны |

| ИНН | 771501300875 | 771901506854 |

| ДОК.УД. ЛИЧНОСТЬ | Паспорт | Паспорт |

| серия, номер | 45 00 675002 | 28 02 584205 |

| кем выдан | УВД «Текстильщики» г. Москвы (код подразд. 456-098) | УВД «Марьино» г. Москвы (код подразд. 754-025) |

| дата выдачи | 28.06.2009 | 22.08.2010 |

| ПРОЖ. ПО АДРЕСУ | 109125, г. Москва, Люблинская ул., дом 9, корп. 2, кв. 28 | 109125, г. Москва, Люблинская ул., дом 9, корп. 2, кв. 28 |

| КОНТ. ТЕЛЕФОН | 8-499-179-52-64 (дом.); 8-916-065-06-68 (моб.); 8-499-165-98-85 (раб.) | 8-499-179-52-64 (дом.); 8-906-321-11-12 (моб.); 8-495-875-45-33 (раб.) |

ЗАЯВЛЕНИЕ

На основании пп. 3 п. 1 ст. 220 Налогового кодекса РФ мы распределяем имущественный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на территории Российской Федерации квартиры, расположенной по адресу: 109125, г. Москва, Волгоградский проспект, дом 6, кв. 84, следующим образом:

- Петрову Ивану Николаевичу в размере 1 900 000 руб. 00 коп. (один миллион девятьсот тысяч руб. 00 коп.);

- Петровой Марии Ивановне в размере 800 000 руб. 00 коп. (восемьсот тысяч руб. 00 коп.).

«20 » февраля 2021 г. Петров / Петров И.Н. /

(дата) (подпись) (расшифровка подписи)

«20 » февраля 2021 г. Петрова / Петрова М.И. /

(дата) (подпись) (расшифровка подписи)

Заполняется заявление на распределение вычета только при первой подаче 3-НДФЛ в налоговую инспекцию, в последующие года оно уже не потребуется

Заключается оно между супругами, которые купили недвижимость в браке (в том числе если оформили её только на мужа или только на жену), либо между долевыми собственниками дома, квартиры, комнаты и т.д. Его целью является разделение прав на получение суммы вычета, что может оказаться достаточно актуальным, к примеру, для супругов имеющих разные суммы доходов. Финансовая грамотность, в данном случае, поможет вернуть 3-НДФЛ в максимально сжатые сроки, благодаря нехитрым математическим операциям.

Подается заявление на распределение вычета, как было сказано ранее, один раз, только при первой подаче 3-НДФЛ (будет лучше, если вы сохраните себе его копию), заполненной в программе (смотреть инструкции), либо на бланках, приложив при этом стандартный пакет документов.

Заявление на проценты по ипотеке между супругами

Данная форма позволяет разделить проценты по ипотеке (кредиту) в процентном соотношении. Если квартира куплена супругами не в ипотеку — оно, естественно не требуется. В отличие от предыдущего шаблона, этот бланк можно подавать в налоговую ежегодно.

При этом сумму распределения допускается изменять каждый год в зависимости от полученных доходов и налоговой базы с которой можно вернуть вычет, что очень удобно.

Процесс заполнения данных бланков достаточно прост, но если у вас возникнут трудности, к примеру с номером ИФНС или номерами ИНН, которые необходимо заполнить в шапке, вы сможете найти необходимую информацию перейдя по ссылкам.

В каких случаях составляется заявление о распределении вычета

Если муж и жена приобрели жилой дом, квартиру или доли в них, они вправе уменьшить налогооблагаемые доходы на имущественный вычет по НДФЛ (пп. 9 п. 2.1, п. 3, 6 ст. 210, п. 3, 4 ст. 220, п. 1, 1.1 ст. 224 НК РФ). Льгота положена только налоговым резидентам РФ с доходов, облагаемых подоходным налогом по ставке 13%. Налог вычитают:

- на покупку или строительство жилья;

- на уплату процентов по кредитам на покупку жилья, по займам на рефинансирование первоначального кредита.

Но условия получения льготы по НДФЛ в этом случае имеют нюансы — определенные размеры вычетов для каждого из супругов и особое документальное подтверждение права на уменьшение дохода. Чтобы оформить компенсацию, необходимо подать заявление супругов о распределении имущественного налогового вычета в ИФНС. Муж и жена самостоятельно обращаются за своими льготами.

НДФЛ возвращают у работодателя (каждый у своего) или в налоговой инспекции (п. 8 ст. 1, ст.

216, п. 7, 8, 8.1 ст. 220, п.

1, 2 ст. 221.1 НК РФ, ч. 1 ст.

14 17-ФЗ от 25.02.2022). Работодатель вычитает подоходный налог из доходов в течение года, в котором работник получает права на льготу. ИФНС возвращает излишне уплаченный НДФЛ по окончании года — в следующем году, но не позднее трех лет (п.

7 ст. 78, п. 7 ст.

220 НК РФ). В 2022 году налогоплательщики оформляют возврат НДФЛ за 2021, 2020 и 2019 гг.

Если сотрудник оформил права на налоговую льготу в середине года, работодатель обязан вернуть НДФЛ, который удержал с начала года. Подоходный налог вычитают по письменному заявлению работника и уведомлению от ИФНС о праве на льготу (п. 8 ст. 220 НК РФ).

А чтобы оформить права у налоговиков, и мужу и жене потребуются подтверждающие документы (пп. 2, 3-6 п. 3, п. 4 ст. 220 НК РФ, ч. 1 ст. 28 218-ФЗ от 13.07.2015, ч. 1, 7 ст 21 360-ФЗ от 03.07.2016):

- копия договора купли-продажи недвижимости;

- копия свидетельства о госрегистрации (выдавали до 15.07.2016), выписки из ЕГРН;

- копия кредитного договора (если брали кредит на покупку жилья), справка банка об уплаченных процентах;

- платежные документы: чеки, банковские выписки, расписки, акты передачи денег и проч.;

- заявка о распределении понесенных расходов;

- справка о доходах (если подаете декларацию 3-НДФЛ).

Налогоплательщики предоставляют в ИФНС копии документов, но инспектор вправе запросить оригиналы. Возьмите с собой все оригинальные документы, если обращаетесь в инспекцию лично.

Права на имущественную льготу при приобретении прав на квартиру, комнату или долю в них в строящемся доме, которые застройщик передал, а участник долевого строительства принял с 01.01.2022, возникают с даты передачи объекта по подписанному акту или другому документу о передаче. Налогоплательщик вправе обратиться за возвратом налога после государственной регистрации права на недвижимость (пп. 2.1 п.

3 ст. 220 НК РФ, п. 5 ст.

3 100-ФЗ от 20.04.2021).

Эксперты КонсультантПлюс разобрали, как получить имущественный вычет при покупке жилья супругами. Используйте эти инструкции бесплатно.

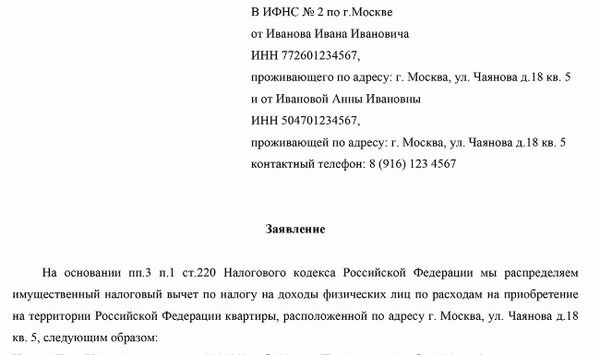

Как правильно составить заявку

Подготовить заявление на распределение долей при имущественном вычете надо и при подаче декларации 3-НДФЛ для возврата переплаты по подоходному налогу, и при обращении в инспекцию за уведомлением. С 01.01.2022 налогоплательщикам не надо самим забирать готовое уведомление, ИФНС самостоятельно отправит его работодателю.

Унифицированного бланка заявки нет. Налогоплательщики составляют запрос в произвольной форме.

Шаблон заявления о договоренности о распределении имущественного вычета такой:

паспорт гражданина РФ______________________

Контактный телефон ________________________

паспорт гражданина РФ______________________

Контактный телефон ________________________

На основании пп. 3 п. 1 ст.

220 Налогового кодекса Российской Федерации, мы распределяем имущественный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на территории Российской Федерации ___________________ ____________, расположенной(-ого) по адресу: ____________________________________, и оплату процентов по ипотечному кредиту следующим образом:

__________________________________ — в размере ____% — __________ руб. ___ коп. (______________________________________);

__________________________________ — в размере ____% — __________ руб. ___ коп. (______________________________________).

(подпись супруги (супруга) заявителя)

Вот как составить заявку о перераспределении долей для ИФНС:

- Определить основание для обращения.

- Вписать приобретенный объект недвижимости, его адрес.

- Указать обоих супругов и доли распределения.

Запрос подписывают и муж, и жена. К заявке прикладывают копию свидетельства о заключении брака (письмо ФНС № ЕД-4-3/19630@ от 22.11.2012). Требований по дате налоговики не предъявляют, но во избежание споров проставьте в обращении ту же дату, что и в договоре купли-продажи недвижимости, которая переходит в совместную собственность.

Как распределяются доли вычета

Законный режим имущества — режим совместной собственности (п. 1 ст. 256 ГК РФ, п. 1 ст. 33, п. 1, 2 ст. 34 СК РФ). Если муж и жена приобретают жилье в совместную собственность, они оба вправе получить налоговую компенсацию в размере понесенных расходов. И не важно, на чье имя оформили права собственности, договор и платежные документы.

Максимальные размеры имущественной льготы по НДФЛ для каждого из супругов (пп. 1 п. 3 ст. 220 НК РФ, п. 18 обзора, утвержденного президиумом ВС РФ от 21.10.2015):

- 2 000 000 рублей — на покупку жилья;

- 3 000 000 рублей — на погашение процентов по кредиту на приобретение недвижимости.

Этот размер актуален, когда НДФЛ возвращает кто-то один или оба супруга одновременно. То есть если вычет оформляют и муж, и жена, каждый из них рассчитывает на возврат 260 000 рублей (2 000 000 × 13%) — за покупку жилья и 390 000 рублей (3 000 000 × 13%) — за уплату кредитных процентов. Но для этого надо подать заявление на перераспределение долей к налоговой декларации или к уведомлению в ИФНС.

- 2 000 000 / 1 000 000;

- 1 800 000 / 1 200 000;

- 1 500 000 / 1 500 000 и проч.

Нюансы в распределении долей

Имущественную льготу по НДФЛ не предоставляют, если расходы на покупку жилья или кредит оплатили за счет средств работодателя, материнского капитала. Не удастся вернуть налог, если сделку провели между взаимозависимыми людьми — мужем и женой, родителями и детьми (пп. 11 п. 2 ст. 105.1, п. 5 ст. 220 НК РФ).

Размер доли определяют по платежным документам, которые подтверждают расходы супругов на покупку жилья и уплату процентов, и по заявлению на распределение вычета по процентам между супругами в любой пропорции независимо от размера фактических затрат (пп. 6 п. 3 ст. 220 НК РФ).

Размер перераспределения разрешают изменить, но только до начала процедуры возврата излишне уплаченного подоходного налога. В таком случае надо подать уточненную декларацию 3-НДФЛ и новую заявку на перераспределение долей в процентном выражении. После этого допускается распределение остатка вычета на погашение кредитных процентов для использования в следующих годах (ст.

216 НК РФ, письма Минфина № 03-04-07/71600 от 31.10.2017, № 03-04-07/23937 от 11.04.2018).

Если у одного из супругов нет доходов, по которым возвращать налог, передать права на использование имущественной льготы мужу или жене нельзя. Но вы сможете воспользоваться вычетом позже — в другие годы, когда появится налогооблагаемый доход. А пенсионеры вправе перенести вычеты на предшествующие годы, но не более трех лет, непосредственно предшествующих году, в котором образовался переносимый остаток (ст.

216, п. 9, 10 ст. 220 НК РФ).

Нельзя передать имущественную льготу одному из супругов, если он уже использовал свою в полном объеме. В таком случае вычет в размере не больше 2 000 000 рублей предоставляют только тому, кто не воспользовался этим правом раньше.

С 2014 года, если один из супругов раньше уже использовал часть предельной суммы для возврата расходов на покупку жилья, он вправе сам воспользоваться остатком при приобретении новой недвижимости или передать права на его использование мужу или жене (пп. 1 п. 3 ст. 220 НК РФ, ст. 1, ч. 2 ст. 2 212-ФЗ).

Если один из супругов приобрел квартиру или дом до вступления в брак, имущественные льготы другому не предоставляются (письмо ФНС № БС-4-11/20950@ от 18.12.2020). А если жилье приобрели в долевую собственность после 01.01.2014, размер компенсации распределяется между мужем и женой по их долям в размере фактических расходов на покупку недвижимости или на основании заявления о распределении общей суммы расходов на покупку недвижимости, но не больше предельного размера.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Правила для супругов

При покупке жилья в браке есть особые положения для супругов. Так как все доходы и расходы в браке считаются общими, налоговый вычет могут получить оба супруга.

Для начала напомним, что право на возврат налога имеют:

- Резиденты РФ — лица, проживающие в России более 183 дней в течение 12 месяцев, идущих подряд. Это могут быть как граждане РФ, так и иностранцы.

- Лица, имеющие налогооблагаемый доход, с которого 13% или 15% уходят в бюджет государства в качестве НДФЛ.

С 2021 г. изменились правила получения имущественной льготы. До 2021 г.

вы имели право получить возврат налога с любых доходов, облагаемых по ставке 13%. Теперь же он рассчитывается только с доходов по договорам от сдачи имущества в аренду, продажи или получения в дар имущества (кроме ценных бумаг), ГПХ, трудовым договорам или оплаты за оказание услуг. Также в базу попадают страховые выплаты по пенсионному обеспечению.

Если оба супруга являются налоговыми резидентами РФ и платят налог на доходы физических лиц 13% или 15%, каждый из них имеет право на налоговый вычет.

При отсутствии брачного договора, в котором прописаны особые условия, имущество, купленное супругами в официально зарегистрированном браке, считается совместно нажитым.

При этом не важно, кто фактически нес расходы и оплачивал покупку квартиры или вносил деньги по ипотечному кредиту. Также не имеет значения, на кого оформлена квартира — на одного из супругов или на обоих — такое владение является совместным.

Вы можете использовать образец заявления о распределении или написать бумагу с произвольной форме. Главное — четко указать все суммы и пропорции, в которых распределяются доли.

Образец заявления

Распределение основного налогового вычета

При покупке жилья собственник имеет право на основной имущественный вычет в размере 2 миллионов рублей. Вернуть можно 13% от этой суммы — 260 тысяч.

Заявление супругами пишется в том случае, если есть сомнения, кому какую сумму выделить.

Так бывает, когда:

- стоимость жилья меньше двух налоговых вычетов;

- когда жилье оформлено на одного из супругов, а льготу будут получать оба;

- когда вычет распределяется в пользу супруга, на которого не оформлена собственность.

Сидоровы купили квартиру за 1,9 млн. Чтобы определить, кто сколько вернет, им необходимо составить заявление о распределении вычета между супругами. И тогда либо один из супругов получит льготу со всей стоимости жилья — 1,9 млн (к возврату 247 тыс.), либо они разделят сумму по договоренности.

Если недвижимость куплена после 01.01.2014 г., оформлена на обоих супругов и стоит 4 миллиона и дороже, каждый из супругов может вернуть себе по 260 тысяч рублей. В этом случае соглашение о распределении не потребуется. Каждый из супругов подает декларацию 3-НДФЛ и получает положенные деньги.

Если кроме собственной льготы супруги делят детские доли, в том же соглашении можно написать о распределении вычета ребенка между супругами и указать, кто и в каком размере будет получать налоговый вычет по доле ребенка.

Важно! Заявление о распределении основного вычета можно составить и подать только один раз. Изменить пропорции впоследствии не удастся. Будьте внимательны!

Распределение вычета на проценты по ипотеке

При покупке жилья в ипотеку вы имеете право на дополнительную льготу по ипотечным процентам. Максимальный размер составляет 3 млн рублей. Вернуть можно 13% от этой суммы — по 390 тысяч на каждого из супругов.

Помните, что имущественная льгота распространяется на фактически уплаченные банку проценты и не затрагивает тело кредита.

Петровы взяли ипотеку и купили жилой дом за 7 млн. Процентов уже заплатили на 1,8 млн. Петровы могут вернуть по 260 тысяч по основной льготу — для этого им не нужно писать соглашение о распределении. Им необходимо написать заявление о распределении размера ипотечного вычета — 234 тысяч (13% от уплаченных 1,8 млн) в пропорциях на свое усмотрение.

При необходимости в пакет документов для ФНС прикладывается заявление от супругов, в котором указываются любые пропорции. Переписывать заявление на доли имущественного вычета можно ежегодно, меняя условия. Этим распределение льготы на проценты выгодно отличается от распределения основного вычета.

При оформлении имущественного вычета сначала возвращайте налог с основной стоимости покупки, а затем подавайте документы на возврат по процентам. Как выгоднее распределить доли и заполнить заявление о распределении расходов между супругами, подскажут наши эксперты. В течение двух дней мы заполним декларацию и самостоятельно отправим в вашу ИФНС.

Как супругам оформить налоговый вычет

Существует два варианта возврата налога: через ИФНС и через работодателя. Какой бы способ ни был выбран, при разделе долей необходимо написать заявление супругов о распределении. Заполненный бланк заявления вместе с остальными документами следует передать в налоговую инспекцию по месту регистрации.

Вычет через инспекцию можно получить на следующий год после получения права на льготу. Такое право при покупке жилья в новостройке подтверждает Акт приема-передачи, при покупке на вторичном рынке по договору купли-продажи — выписка из ЕГРН.

На следующий год после получения права на льготу

В том году, когда получено право на льготу

Возврат налога через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы. В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета.

Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

В этой ситуации нет необходимости писать заявление о распределении. Муж получит 1,5 млн вычета, а у вас останется право вернуть налог за жилье, купленное в будущем.

Квартира за 4 млн оформлена на жену. Нужно ли писать заявление на перераспределение, если оба супруга решили вернуть НДФЛ?

В этом случае да, так как собственность оформлена на одного из супругов, а на вычет претендуют оба. По вашему заявлению налоговый орган выплатит каждому из вас по 260 тыс. рублей.