- Сколько стоит перейти на ПСН

- Как перейти на патентную систему налогообложения

- Когда в выдаче патента могут отказать

- Налоговый вычет за патент в 2026 году

- Срок подачи заявления

- Какие разделы заполнять

- Проверка заявления

- Лист А. Сведения о месте осуществления деятельности

- Лист Б. Сведения о транспортных средствах

На патенте могут работать только ИП, компаниям применять этот режим запрещено. Список видов деятельности, на которых можно применять ПСН, перечислен в статье 346.43 Налогового кодекса. В 2021 году он из обязательного стал рекомендованным. Это значит, что каждый регион может сам решать, на каком виде деятельности можно работать на патенте.

Узнать виды деятельности ПСН можно из регионального закона. Если там нет какого-то пункта из ст. 346.43 НК, получить патент на это нельзя. Разъяснения можно получить в ИФНС.

ИП, чтобы работать на патенте, должны соблюдать условия:

- Работников у предпринимателя не должно быть больше 15. Здесь учитывается численность сотрудников только по видам деятельности на ПСН, а не суммарно на всех налоговых режимах, если предприниматель их совмещает.

- Годовой доход ИП не должен превышать 60 миллионов рублей. При совмещении с другими налоговыми режимами доходы учитывают в сумме.

Сколько стоит перейти на ПСН

На ПСН налог рассчитывается исходя из потенциально возможного дохода. То есть считается, сколько предприниматель может получить, занимаясь тем или иным видом деятельности. Размер потенциального дохода определяет каждый регион, поэтому он может сильно различаться даже в соседних субъектах.

Стоимость патента на год: потенциальный возможный доход (ПД) × 6%.

При расчете стоимости патента в некоторых случаях учитывают и такие показатели, как численность работников, площадь торгового зала или зала обслуживания, количество транспортных средств, арендная площадь.

Для парикмахерских потенциально возможный доход в год на ПСН в Москве составляет 990 тысяч рублей, а в Ярославле — 143 тысячи. Соответственно, в столице патент будет в разы дороже. В Москве стоимость патента на год составит 54 355 рублей, в Ярославле — 5 496 рублей.

С 2021 года страховые взносы, которые ИП платят за себя и работников, можно учитывать при расчете стоимости патента. Принцип уменьшения налога такой же, как на УСН Доходы:

- если ИП работает сам, он вправе учесть всю сумму перечисленных для себя взносов,

- если у ИП есть работники, уменьшить стоимость патента можно не более чем на 50%.

Как перейти на патентную систему налогообложения

Перейти на ПСН можно не только с начала года, но и в середине. Предприниматели, которые только собираются зарегистрировать ИП, могут подать заявление на патент вместе с документами на регистрацию. Подать заявление в налоговую надо за 10 рабочих дней до начала применения ПСН.

Сделать это можно лично в ИФНС, по почте, ТКС или через личный кабинет ИП на сайте ФНС.

Патент можно получить на любой срок в пределах года. Но минимальный период действия патента не может быть меньше месяца.

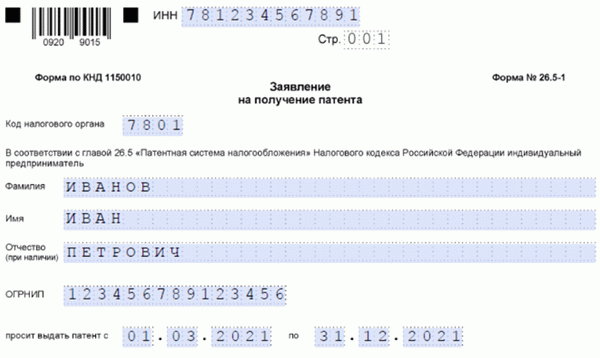

Действует только один бланк заявления на патент по форме 26.5-1.

ИП может работать по всей стране, но на учет он должен встать в ИФНС по месту прописки. Например, предприниматель встал на учет в Туле, а работать будет в Подмосковье. В этом случае подать заявление о переходе на патент нужно в любую налоговую по месту ведения бизнеса.

Сделать это можно будет только после того, как будет выдано свидетельство о регистрации ИП.

Как заполнять заявление на получение патента — смотрите в нашем образце.

Новая форма заявления на получение патента состоит из пяти страниц, на которых указываются:

- Сведения о физлице и сроке действия.

- Название вида деятельности.

- Данные о месте ведения бизнеса.

- Информация о транспортных средствах, если предприниматель выбирает перевозку грузов или пассажиров.

- Данные об объектах, которые используют в бизнесе, если ИП сдает помещения в аренду, занимается розничной торговлей или оказывает услуги общепита.

Первые две страницы заполняют все, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего вида деятельности.

Обычно патент выдают в течение пяти рабочих дней с даты подачи заявления. Если вы подавали документы ПСН одновременно с документами для регистрации ИП, патент выдадут в день госрегистрации.

До 31 марта 2021 года ФНС сократила срок перехода на ПСН. Если подать заявление через личный кабинет ИП или по ТКС, патент выдадут не позднее следующего дня.

Когда в выдаче патента могут отказать

В некоторых случаях налоговики могут отказать в выдаче патента:

- В заявлении указан вид деятельности, на котором на патенте работать нельзя.

- Срок действия не соответствует требованиям НК. Например, указан период за пределами календарного года: с 1 марта 2021 года по 1 февраля 2022 года.

- У ИП есть недоимка по оплате других патентов.

- В форме 26.5-1 не заполнены обязательные поля.

Налоговый вычет за патент в 2026 году

Предприниматели могут вернуть стоимость патента полностью или частично, если обратятся в ИФНС за налоговым вычетом. Сроки обращения в налоговую не установлены. Если патент уже был оплачен без учета вычета, образовавшуюся переплату вернут или зачтут в счет предстоящих платежей.

Чтобы получить вычет, надо подать в налоговую, в которой ИП состоит на учете как плательщик патента, уведомление по специальной форме.

Предприниматель вправе заявить к вычету на патенте взносы на обязательное пенсионное, социальное и медицинское страхование, уплаченные за ИП и его работников, больничные за счет ИП, а также платежи по добровольному личному страхованию сотрудников.

Срок подачи заявления

Заявление подается в налоговый орган не позднее, чем за 10 рабочих дней до начала применения патентной деятельности.

Какие разделы заполнять

Форма заявления состоит из титульного листа и 4 разделов, в которых приводятся сведения о патентной деятельности: виде и месте осуществления предпринимательской деятельности, об используемых транспортных средствах и помещениях.

Обязательными для заполнения являются титульный лист и вторая страница заявления. Прочие сведения заполняются в зависимости от планируемых видов патентной деятельности.

Проверка заявления

Когда все разделы заявления будут заполнены, необходимо провести его проверку, а затем отправить в контролирующие органы. Как проверить и отправить отчет см. здесь.

В поле «Срок действия патента» указываются даты начала и окончания действия патента. Патент выдается с любого числа месяца на любое количество дней, но не менее месяца и в пределах календарного года.

Дата начала действия патента не заполняется в случае подачи заявления одновременно с документами, представляемыми при регистрации физического лица в качестве ИП.

В соответствующих полях указываются дата заявления и подписант.

В зависимости от того, где планируется ведение патентной деятельности необходимо выбрать: «Деятельность ведется в своем регионе» либо «Деятельность ведется не в своем регионе или нет адреса».

Поля, в которых отражается код ИФНС, присутствуют на титульном листе, а также на листе А, Б или В.

На титульном листе указывается код инспекции, в которую подается заявление. Это может быть ИФНС, где ИП:

- зарегистрирован по месту жительства или как плательщик ПСН;

- не зарегистрирован ни по месту жительства, ни как плательщик ПСН.

На листе А, Б или В данное поле заполняется не всегда. Так, на листе А код ИФНС автоматически указывается (такой же как и на титульном листе), если нет определенного адреса места деятельности или деятельность ведется не в своем регионе. Если на листе А указывается адрес места деятельности, код ИФНС не заполняется.

На листе Б или В данное поле автоматически указывается, если ИП планирует вести деятельность не в своем регионе.

В поле «Вид деятельности» указывается полное наименование установленного законом субъекта РФ вида предпринимательской деятельности, который ИП планирует осуществлять на основе патента.

Поле «Средняя численность наемных работников» заполняется только в случае привлечения ИП наемных работников, иначе указывается «0».

В поле «Налоговая ставка» указывается размер установленной ставки и ссылка на норму регионального закона (при ее наличии).

Данное поле заполняется только в случае применения ИП пониженных налоговых ставок. Так, в Крыму и Севастополе в 2017-2021 г.г. применяется пониженная ставка — 4%. Кроме того, региональные органы власти могут устанавливать для отдельных видов предпринимательской деятельности ставку 0%.

Листы А, Б и В формируются в зависимости от вида патентной деятельности.

Лист А. Сведения о месте осуществления деятельности

Сведения в Листе А указываются по каждому месту осуществления патентной деятельности, за исключением следующих видов деятельности:

- оказание автотранспортных услуг по перевозке грузов;

- оказание автотранспортных услуг по перевозке пассажиров;

- сдача в аренду (наем) жилых и нежилых помещений, земельных участков;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты организации общественного питания;

- услуги общественного питания, оказываемые через объекты, не имеющие зала обслуживания посетителей;

- деятельность стоянок для транспортных средств.

Для формирования Листа А необходимо выбрать «Деятельность ведется в своем регионе» и соответствующий вид деятельности.

Данные в Листе А можно заполнить, используя ФИАС, либо все адресные элементы ввести вручную.

Элементы адреса не заполняются, если ИП планирует осуществлять деятельность не в своем регионе либо у объекта отсутствует адрес. В этих случаях в Листе А указываются только код субъекта, в котором будет осуществляться деятельность и код налогового органа.

Лист Б. Сведения о транспортных средствах

Лист Б формируется в случае выбора в поле «Вид деятельности» следующих видов:

- оказание автотранспортных услуг по перевозке грузов;

- оказание автотранспортных услуг по перевозке пассажиров;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом.

Далее в поле «Тип транспортного средства» выбирается соответствующий код типа ТС и указываются его характеристики:

- марка ТС в соответствии с документами о его государственной регистрации;

- идентификационный номер ТС (VIN – по автомобильному транспорту, ИМО – по водному транспорту);

- регистрационный номер ТС;

- грузоподъемность ТС в тоннах в соответствии с техническим паспортом (заполняется только для кодов ТС «01» и «04»);

- количество посадочных мест, за исключением мест водителя и кондуктора (заполняется только для кодов ТС «02» и «03»).