- Похожие вклады

- Онлайн калькулятор процентов по вкладу

- Как рассчитать проценты по вкладу?

- Часто задаваемые вопросы

- Кредитный калькулятор

- Максимальная сумма кредита СберБанка

- Ипотека: молодая семья

- Особенности кредитования при неофициальном заработке

- Хитрости кредитного авто.

- Что нужно для того, чтобы банк вам выдал кредит на большую сумму?

- Расчета кредита онлайн

- Процентная ставка по кредиту

- Аннуитетный и дифференцированный платеж

- Полная стоимость кредита

- Расчет полной стоимости кредита включает:

- Депозитный калькулятор онлайн

- Специальные предложения:

- Московский Кредитный Банк

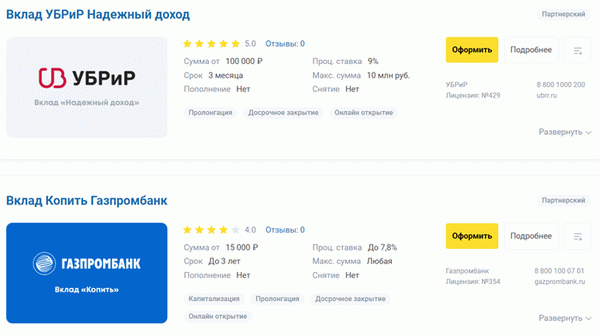

- Уральский Банк Реконструкции и Развития

- Газпромбанк

- Альфа-Банк

- Тинькофф Банк

- Уралсиб

- Дебетовые карты могут быть выгоднее, чем вклады:

- Вклады в Микрофинансовые компании:

- Онлайн-калькулятор банковских вкладов

- Сравнение вкладов с помощью калькулятора доходности

- От чего зависит доход по вкладу

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и налог, удерживаемый при начислении этих процентов.

При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой.

Она является как бы «единым знаменателем», показывающим эффективность работы денег на вкладах с разными условиями. Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

- сумма вклада

- сумма пополнения

- начисленные проценты

| Дата расчета | Начислено % | Начислено % за вычетом налога | Сумма вклада на счёте |

|---|

Похожие вклады

Онлайн калькулятор процентов по вкладу

Калькулятор вкладов – сервис, позволяющий объективно оценить все особенности депозита, подобрать лучший вариант вклада. Воспользоваться им может любой вкладчик для возможности оценки доходности. Процентная ставка — важный, но не единственный показатель для получения общей информации.

Часто во внимание принимаются расчеты относительно остатка на всех вкладах, показатели с учетом налога, дополнительных функций.

Как рассчитать проценты по вкладу?

Калькулятор депозита позволяет вычислить, какая прибыль, выгода будет получена, если с определенной периодичностью финансовое учреждение начисляет доход за использование средств вкладчика. Расчет процентов по вкладу происходит с учетом:

- суммы вклада – деньги, размещенные на депозите;

- периода – количество суток, за которое происходит перерасчет;

- ставки – процент, обозначенный финансовым учреждением за год;

- количества суток в году – 365 или 366.

Обратите внимание, что периодичность пополнения счета банком на итоговые показатели не влияют, если не присоединяются к телу вклада. Все значения учитываются при использовании специальной формулы, но знать ее необязательно, поскольку с калькулятором вкладов онлайн рассчитать все можно в автоматическом режиме.

Часто задаваемые вопросы

Процентная ставка напрямую зависит от текущей ставки рефинансирования ЦБ РФ. При этом единого для всех банков показателя нет, так как ставка может существенно отличаться в зависимости от программы и ее условий. Средний размер ставки по вкладу составляет порядка 5,5-6% годовых.

Вклады с пополнением работают по следующему принципу: вкладчик открывает счет, вносит деньги, затем, при соответствующей необходимости, пополняет начальную сумму для получения большей прибыли. По вкладам на базовых условиях подобная опция не предусмотрена: проценты начисляются только на начальную сумму.

Выгоднее вклады с капитализацией, так как начисленные проценты будут присоединяться к начальной сумме, соответственно, прибыль вкладчика будет расти. Сейчас большее количество предложений предусматривают капитализацию.

Данное условие прописано в договоре с кредитной организацией. Закрыть вклад и вернуть свои деньги клиент может в любой момент — главное, чтобы в отделении банка была в наличии соответствующая сумма. При этом важно учитывать момент с начисленными в данный момент процентами: они сохраняются или нет.

Кредитный калькулятор

Кредитный калькулятор использует стандартные формулы, и взяв обычный калькулятор вы сможете легко проверить полученный результат, по приведенным ниже формулам.

Кредитный калькулятор — помогает рассчитывать ежемесячную сумму выплат на погашение кредита, эффективную процентную ставку по формуле Центрального Банка РФ, так же вы сможете узнать, какая часть выплат идет на погашение основной кредитной суммы, а какая часть на погашение процентов по кредиту.

Максимальная сумма кредита СберБанка

Как определяет максимальную сумму кредита СберБанк. Кредитный калькулятор. В расчет принимается доход заемщика по основному месту работы, а также другие виды доходов.

Ипотека: молодая семья

Ипотечный кредит Сбербанка молодым семьям. Что такое программа «молодая семья»? Ипотека для молодой семьи давно стала верным помощником в приобретение жилья.

Особенности кредитования при неофициальном заработке

За последние полгода условия выдачи кредитов населению существенно ужесточились. К примеру, такой крупный банк, как «Русский стандарт», прекратил выдачу необеспеченных займов клиентам «с улицы». Банки

Хитрости кредитного авто.

«Какой русский не любит быстрой езды»? – говорил Гоголь ещё в те самые времена, когда количество лошадиных сил равнялось числу лошадей, запряжённых в карету или

Что нужно для того, чтобы банк вам выдал кредит на большую сумму?

Ведь для выдачи больших средств нужны и большие гарантии. Конечно, крупный кредит выдать может совсем не каждый банк, также как и не каждый человек подходит для

Расчета кредита онлайн

Вы можете брать кредит в любом из банков, при этом займ может быть потребительским, ипотечным или кредитом наличными — в любом из случаев вам пригодится кредитный калькулятор. Его точность будет достаточной для сравнения предложений от разных банков.

В результате у вас будет информация о:

- размере ежемесячного платежа;

- сумме начисляемых процентов;

- графике выплаты помесячно.

- полной стоимости кредита.

Процентная ставка по кредиту

Процентная ставка — важнейший критерий, который следует оценивать перед взятием кредита. Единица измерения кредитной ставки — проценты годовых. Он демонстрирует количество начисляемых процентов на долг за один год.

По факту, годовая ставка дробится на 365 дней и начисляется ежедневно. Каждый банк имеет свои принципы выдачи кредитов, а также ставки по процентам.

Факторы, которые влияют на формирование кредитной ставки:

Ключевая ставка ЦБ РФ. Банк выдает вам не свои деньги, а те, которые он сам взял в кредит у центрального банка по ключевой ставке. Чтобы заработать, банк прибавляет к ключевой ставке дополнительные проценты.

Чем ниже ключевая ставка, тем выгоднее будет брать кредит, так как переплата будет меньше. Регулярно проводятся заседания ЦБ, в ходе которых корректируется ключевая ставка. Она может стать как больше, так и меньше — все зависит от экономического положения страны на мировой арене.

Тип кредита. Чем меньше банк уверен в надежности кредита, тем больше вам придется по нему переплатить. К примеру, у ипотеки кредитная ставка гораздо ниже, чем у потребительского кредита, так как в таком случае у банка в залоге остается приобретенная недвижимость. В других же случаях у банка мало гарантий того, что заемщик будет стабильно выплачивать кредит, поэтому и процентная ставка выше.

Характеристики заемщика. В первую очередь, это кредитная история и качество ваших взаимодействий с конкретным банком. Сотрудники банка гарантировано будут оценивать кредитную историю заемщика, чтобы на ее основе принять решение как о факте выдачи кредита, так и о процентной ставке. Чем лучше история, тем ниже будут проценты.

У зарплатных клиентов банка есть возможность воспользоваться скидкой от 0.3 до 0.6 процента.

Аннуитетный и дифференцированный платеж

Аннуитетный

Фиксированная сумма ежемесячного платежа, распределенная на весь срок займа.

Расчет процентов по переплате и основной суммы долга рассчитываются для каждого месяца так, чтобы финальная сумма осталось той же самой.

Такие платежи пользуются большей востребованностью, так как их удобнее вносить. Клиентам банков проще планировать свой бюджет и запоминать сумму ежемесячного платежа, если она всегда одинаковая.

Однако, при таком виде платежа придется заплатить по процентам гораздо больше, чем при дифференцированном платеже.

Дифференцированный

Регулярное уменьшение суммы платежей по мере истечения срока выплат по кредиту

Основная сумма долга останется такой же, как и в начале, а вот проценты будут постепенно уменьшаться совместно с общей суммой долга.

Из-за того, что регулярные платежи при таком типе выплат выше, то и банк будет более пристально изучать характеристику каждого заемщика.

В общих чертах, такой тип платежа объективно выгоднее, так как процентная переплата будет меньше, чем при аннуитетном типа выплат.

Полная стоимость кредита

Полная стоимость кредита (ПСК) — это вся сумма, которую заемщик заплатит банку, если говорить простыми словами. В нее включены непосредственно сумма основного долга, переплаты по процентам, а также платежи в пользу третьих лиц, если такие предусмотрены в соответствующих пунктах договора между заемщиком и банком.

Данный термин был введен в обращение 12.06.2008, ранее использовался термин «эффективная процентная ставка».

В европейских и западных странах имеется аналоговый термин —annual percentage rate of charge (APR).

Изначально в России не было практики того, что банки афишируют свои ссуды. Она появилась на фоне многочисленных конфликтов между займодателями и заемщиками. К примеру, человек видит кредитную ставку в 12% на 14 лет, и ему это кажется крайне выгодным.

По факту же, переплаты достигают почти 20%, что практически в 2 раза больше первоначальной ставки. Могли ввести в заблуждение и дополнительные комиссии, с фиксированной суммой или исчисляемые в процентах, проценты же могли исчисляться от суммы остатка, или от первоначальной суммы кредита. Без каких-либо долгих и утомительных математических вычислений точно определить сумму полного платежа попросту невозможно.

(Но можно воспользоваться нашим кредитным калькулятором, в нём предусмотрена возможность рассчитать такие комиссии.)

Заранее оговоренные условия выдачи кредита позволяют заблаговременно рассчитать сумму финальной выплаты еще до его оформления.

Полная стоимость кредита не может расширяться или сокращаться хаотично, по решению какой-либо из сторон сделки или же третьих лиц. Есть четкий список допустимых расходов, которые могут быть включены в ПСК.

В настоящее время все банки обязаны указывать на первой странице договора ПСК, благодаря закону принятым ЦБ РФ «О потребительском кредите (займе)».

Если банк игнорирует это обязательство и не указывает на первой странице ПСК, то договор подлежит расторжению, а все средства, которые внес заемщик по переплате, возвращаются ему.

При определении выгодности кредита следует опираться, в первую очередь, на полную стоимость кредита, а не на процентную ставку. Оцените ПСК в разных банках, а уже потом принимайте решение о выборе финансового учреждения.

Расчет полной стоимости кредита включает:

- сумма основного долга;

- начисленные проценты на эту сумму;

- другие платежи в пользу кредитора, указанные в договоре;

- плата за выпуск и обслуживание электронного средства платежа (пластиковой карты), с помощью которого будет погашаться кредит;

- различные платежи в пользу третьих лиц (например, страховых компаний, застройщиков, нотариусов и т. д.);

- сумма страховой премии;

- сумма страховки, которая изменяет срок, процентную ставку и другие факторы займа.

Обязанности по выплатам данных платежей ложатся на заемщика.

В ПСК не включаются:

- штрафы за несоблюдение условий договора;

- обязательные виды страхования (КАСКО или страхование квартиры);

- комиссии за валютные операции;

- пени по договору;

- комиссия за приостановление операций;

- плата за безналичный перевод денег;

- плата за получение (погашение) кредита наличными (расчетно-кассовое обслуживание);

- комиссия за пользование онлайн- или мобильным банком, СМС-оповещение.

При расчете полной стоимости кредита используется формула сложных процентов и включает возможный доход заёмщика от инвестирования процентов по кредиту. Что на практике трудно осуществимо. В итоге ПСК может быть выше ставки по кредиту в договоре, даже если нет комиссий и прочих платежей.

Так же возможен случай, когда ПСК немного меньше кредитной ставки, это при увеличении времени между окончанием процентного периода и датой выплаты процентов.

Потенциальные доходы заёмщика по процентам не считаются расходами по кредиту, но по существующей формуле включаются в расчёт и приводят к увеличению размера полной стоимости кредита.

Депозитный калькулятор онлайн

Перед оформлением вклада в казахском банке можно сравнить доходность депозита на различные сроки. Рассчитайте будущую сумму дохода на калькуляторе. Наш онлайн-калькулятор процентов по банковскому депозиту рассчитает доход депозита с любым способом выплаты процентов (авансом, в конце срока, ежемесячно, ежеквартально, еженедельно или капитализация), а так же с пополнением вклада и капитализацией (расчёт сложного процента).

Укажите в калькуляторе: сумма депозита, процентная ставка, срок, способ выплаты процентов. Сравнивайте доходность разных банков в Казахстане и выбирайте выгодные вклады!

Специальные предложения:

Московский Кредитный Банк

Вклад «МКБ. 30 лет» в рублях со ставкой до 10% при открытии через Финуслуги:

- Сумма размещения от 30 000 до 3 000 000 рублей

- Срок 1 95 / 160 / 370 / 540 / 730 / 1100 дней

- Ставки в зависимости от срока при открытии в офисе: 7% / 7,4% / 7,4% / 7,7% / 8% / 8%

- Ставки при открытии через Финуслуги: 7,5% / 7,9% / 8,4% / 8,7% / 8,7% / 10%

- Можно открыть через отделения банка, «МКБ Онлайн» и финансовую платформу «Московская биржа» — Финуслуги

- Частичное снятие и пополнение не предусмотрены

- Предусмотрена 1 пролонгация

- Проценты выплачиваются в конце срока вклада на отдельный счет

- При досрочном расторжении проценты выплачиваются по ставке вклада «До востребования» (0,1% годовых)

Уральский Банк Реконструкции и Развития

- Вклад Надёжный доход 7,5% годовых с учетом капитализации

- Минимальная сумма 100 000 рублей

- Срок вклада 3 месяца

- Выплата процентов в конце срока путём зачисления на счёт вклада или перечисления на карточный счёт

- Пополнение и снятие не предусмотрено

- Пролонгация на срок вклада

Газпромбанк

- Накопительный счет Управляй процентом — Счет с надбавкой за пополнение.

- До 10% годовых первые 2 месяца, далее по базовой ставке

- Базовая ставка 5% годовых

- Базовая ставка выше на 2,25% за пополнение на сумму от 15 000 до 74999 руб., на 2,5% от 75 000 до 150 000 руб., на 2,75% от 150 000 руб.

- Проценты начисляются на минимальный остаток по счету

- Бессрочный счет

- Сумма без ограничений

- Снятие и пополнение без ограничений без потери процентов

- Периодичность выплаты процентов: в первый рабочий день месяца, следующий за расчетным периодом, и в дату закрытия счета.

- Способ выплаты процентов: причисление к сумме денежных средств на счете

- Бесплатная Умная карта с кешбэком или милями

- Пополнение переводом с любой карты, через терминалы и банкоматы, банковским переводом

Альфа-Банк

- Накопительный Альфа-Счёт — Максимальный доход с первого месяца

- Можно открыть в рублях, долларах, евро, юанях

- Доход до 10% годовых в рублях с первого месяца

- 10% годовых на сумму мин. остатков по всем Альфа-Счетам до 30 млн рублей (для А-клуба), до 10 млн рублей (для Альфа-Премиум), до 1,5 млн рублей (для остальных) в первые 2 месяца

- Для клиентов, уже имеющих счета, а также с 3-го месяца 7,5% годовых при покупках от 10 000 рублей

- Премиум клиентам и клиентам с пакетом «А-КЛУБ», уже имеющим счета и с 3-го месяца 8% годовых при тратах от 100 000 рублей

- Для клиентов с пакетом услуг «А-КЛУБ» без покупок 4,5%, для остальных 4% годовых

- Ставка в долларах 0,1% годовых, в юанях 0,01% годовых, в евро можно хранить — копить нельзя

- Пополнение и снятие со счёта в любое время

- Выплата процентов каждый месяц

- Средства застрахованы в Агентстве по страхованию вкладов

- Чтобы открыть накопительный Альфа-Счёт, станьте клиентом банка: оформите дебетовую Альфа-Карту онлайн

Тинькофф Банк

- Вклад СмартВклад с максимальной ставкой 8% при сроке до 1 года (доходность до 8,64%)

- Минимальная сумма вклада 50 000 рублей

- Минимальная сумма пополнения 1 рубль

- Минимальная сумма частичного изъятия 15 000 рублей

- Срок от 3 до 24 месяцев

- Доход выше, если открыть вклад с возможностью пополнения только 30 дней

- Больше дохода и бонусов с Tinkoff Pro за 199 руб./мес. Если у вас нет подписки, она оформится вместе со вкладом

- Дебетовая карта Tinkoff Black в подарок (до 6% годовых на остаток + до 30% кешбэк)

- Вносите деньги в любом банкомате, с карты Тинькофф или карты другого банка, банковским переводом или через 300 000 точек партнеров

- Пролонгация на один срок по ставке, действующей на момент пролонгации

- Ежемесячная капитализация либо проценты на карту

- Вклады застрахованы

Уралсиб

- До 11% годовых на ежедневный остаток 2 месяца, далее и текущем клиентам до 7,5% + кэшбэк 3%

- Обслуживание бесплатно при покупках от 10 000 руб.

- Бесплатно снятие наличных в любых банкоматах от 3 000 рублей

- Бесплатные платежи за ЖКХ, мобильную связь, интернет, штрафы ГИБДД и др

Дебетовые карты могут быть выгоднее, чем вклады:

- Высокий процент на остаток и ежемесячная выплата процентов;

- Снятие и пополнение в любое время без ограничений;

- Кэшбек при оплате картой.

Вклады в Микрофинансовые компании:

- доход до 20% в рублях и до 12% в валюте;

- Срок от 1 месяца;

- Выплата процентов ежемесячно;

- Сумма вклада от 1,5 млн. рублей;

Онлайн-калькулятор банковских вкладов

Перед тем, как оформить в банке договор на депозит, необходимо сравнить несколько вкладов. Но для точной оценки выгоды банковских предложений учесть только процентную ставку недостаточно. Онлайн-калькулятор доходности вкладов позволяет рассчитать размер начисленных процентов с учетом капитализации и дополнительных взносов.

Достаточно выбрать или ввести нужные параметры депозита и будет мгновенно сделан расчет. Требуется указать следующие условия:

- Размер вклада.

- Длительность (срок) размещения.

- Банковскую процентную ставку.

- Наличие или отсутствие капитализации и пополнений.

Каждый из этих показателей влияет на результаты вычислений, поэтому рекомендуем сравнивать несколько депозитных программ в разных банках.

Сравнение вкладов с помощью калькулятора доходности

Банковские депозитные продукты на первый взгляд очень похожи, поэтому важно верно их проанализировать, сравнив по разным параметрам. Поэтому в калькулятор доходности вкладов Бробанк.ру добавлена опция сравнения.

Как это работает:

1. Вы можете зайти на страницу «Сравнение». Если ранее туда ничего не добавляли, система предложит выбрать программы из ассортимента на Бробанк.ру. Или можете предварительно изучить вклады и добавлять интересные в сравнение, нажав на соответствующую кнопку:

2. Теперь на странице «Сравнение» появятся выбранные вами продукты. По ним будут указаны все ключевые параметры: минимальная и максимальная сумма, сроки, валюта, процентные ставки, возможности пополнения и снятия. Это поможет вам определиться, какая программа для вас более оптимальная.

После выбора можете сразу рассчитать процент по вкладу на онлайн-калькуляторе, внеся в него данные продукта. А далее можно сразу переходить на страницу этого вклада и направлять в банк заявку на открытие. Многие банки перешли на дистанционный формат открытия вкладов. В итоге даже в офис ходить не придется.

От чего зависит доход по вкладу

Онлайн-расчет вклада калькулятор выполняет на основании введенных в него параметров. На Бробанк.ру представлена именно универсальная программа. Если использоваться собственные калькуляторы банков, расчет может оказаться неверным, например, потому что ведется по умолчанию по самым выгодным ставкам или не учитывает какие-то коэффициенты.

Поэтому рекомендуем сначала внимательно изучить тарифы, а после использовать калькулятор банковских процентов по вкладам, самостоятельно внося в него данные. Результат будет более точным и объективным.

Если вы хотите открыть депозитный счет, который принесет вам максимум дохода, нужно знать, от чего зависят проценты по вкладам:

- от ключевой ставки ЦБ РФ на день размещения вклада. Проценты по депозитам зависят от нее напрямую: если она уменьшается, банки делают вклады менее доходными. Но это не касается договоров, которые уже заключены — ставка по ним неизменная до конца срока размещения;

- от вида вклада. Если это классический депозит без снятия и пополнения, ставка по нему будет более высокой. Чем больше опций сопровождают вклад, тем ниже доходность. Самая низкая — если программа предполагает частичное снятие;

- от категории клиента. Многие банки повышают ставки по вкладам зарплатным и пенсионным клиентам и тем, кто активно пользуется дебетовыми картами. Поэтому изначально рассматривайте предложения таких банков;

- от политики банка в отношении ставок по вкладам. Некоторые банки, особенно с государственным участием, всегда устанавливают ставки ниже рыночных. При этом другие банки ничем не хуже и также являются надежными;

- от параметров депозитного счета. Чаще всего по каждому продукту банк создает сетку процентных ставок. Точный процент зависит от срока размещения и порой от суммы, которая лежит на счету.

Учитывайте указанные выше сведения и делайте расчеты интересных вам программ. Как посчитать проценты по вкладу на калькуляторе — инструкция расположена выше.

Расчет дохода по вкладу на калькуляторе не является публичной офертой. Точную доходность укажет банк при заключении договора. Программа же просто выполняет расчет на основании введенных вами данных.