- Все КБК 2022 года по медстрахованию

- Особенности уплаты

- Что делать с ошибками

- Краткое вступление

- КБК пенсионные взносы за работников

- Штрафы и пени за нарушение сроков

- КБК пени по страховым взносам на ОПС

- КБК на страховые взносы по нетрудоспособности и материнству за работников

- КБК страховые взносы ИП в 2022 году за «себя»

- Заполнение платежных поручений на уплату страховых взносов.

- КБК по страховым взносам на 2022 год : таблица с расшифровкой

- КБК на 2021 год

- КБК по страховым взносам в 2021 году, администрируемым ФНС

- Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

- Страховые взносы ИП за себя

- НДФЛ ИП за себя

- Налог на прибыль

- Налог на имущество организаций

- Транспортный налог

- Торговый сбор

- Уплата взносов на медстрах в 2026 году: КБК и иные реквизиты

- Значения КБК по взносам на ОМС: таблица на 2026 год

- Что делать если ошиблись в КБК

- Отсутствие уточняющего заявления

- Основные изменения КБК в 2026 году

Взнос на медстрахование обязателен для всех категорий страхователей. Напомним, что страхователями выступают работодатели — организации, предприниматели и простые граждане. Независимо от характера взаимоотношений между нанимателем и работником ОМС придется заплатить в любом случае.

В принципе, так же, как и страхвзносы на обязательное пенсионное страхование.

Платить надо со всех видов вознаграждений, начисленных в пользу работников. Обратите внимание, что речь идет не только о трудовых взаимоотношениях, но и о гражданско-правовых. То есть при заключении трудового контракта или договора гражданско-правового характера платить взносы ОМС обязательно.

Эксперты КонсультантПлюс разобрали, как исправить неправильный КБК в платеже. Используйте эти инструкции бесплатно.

Однако есть отдельные виды выплат, которые обложению не подлежат. Из облагаемой базы исключайте следующие виды выплат:

- все виды государственных пособий. Например, пособие по временной нетрудоспособности, пособие по уходу за малышом, единовременная выплата при рождении;

- материальная поддержка работников, или, как ее еще называют, материальная помощь. Установлены пределы, сверх которых начислить взносы ОМС придется;

- компенсационные выплаты, к примеру, компенсации при сокращении работника, выходное пособие, компенсация, связанная с возмещением вреда здоровью, и иное. Компенсация отпуска при увольнении подлежит обложению;

- иные виды выплат в пользу сотрудников, поименованные в ст. 422 гл. 34 НК РФ.

Если страхователь неправильно определит базу для начисления или просрочит платежи, то контролеры Федеральной налоговой службы начислят пени и штрафы. Обратите внимание, что КБК на пени по страховым взносам на обязательное медицинское страхование отличаются от кода по основным платежам. Как правильно заполнить платежку, расскажем далее.

Все КБК 2022 года по медстрахованию

Страховые взносы на обязательное медицинское страхование

КБК на оплату основного обязательства

Погашение пеней, КБК

КБК для возмещения штрафов

КБК за работников в 2022 году

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

КБК индивидуальному предпринимателю для оплаты взносов за самого себя

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

Особенности уплаты

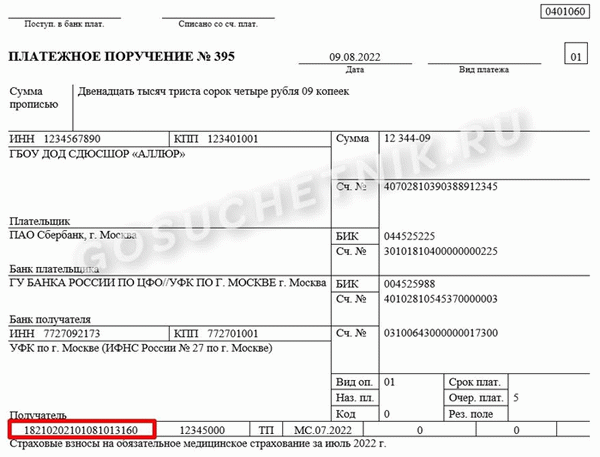

Платежку заполняйте по общим правилам, но учитывайте три ключевые особенности:

- Статус плательщика — поле 101. Значение реквизита зависит от категории страхователя. Так, если взносы ОМС платит организация, то в поле 101 необходимо указать код «01», для ИП, глав КФХ и тех, кто занимается частной практикой, — «13». Все коды закреплены в приложении № 5 Приказа Минфина России № 107н от 12.11.2013.

- Получатель платежа — ФНС, то есть территориальное отделение Налоговой инспекции. Обратите внимание, что необходимо правильно указывать наименование получателя. Так, согласно действующим правилам, сначала укажите наименование органа Федерального казначейства, а только потом, в скобках, пропишите название ИФНС. Укажите ИНН и КПП территориального отделения инспекции, расчетный счет ИФНС и единый казначейский счет (письмо ФНС № КЧ-4-8/16504@ от 08.10.2020).

- Расчетный КБК по ОМС в 2022 году — 182 1 02 02101 08 1013 160 для оплаты страхвзноса за наемных работников независимо от категории страхователя. Если платеж вносит индивидуальный предприниматель сам за себя, укажите другой код бюджетной классификации — 182 1 02 02103 08 1013 160.

Пример заполненного платежного поручения с КБК на обязательное медицинское страхование в 2022 году:

Что делать с ошибками

Если в коде бюджетной классификации допустить ошибку, например, при оплате страхвзносов на ОМС указать код другого налогового обязательства, то платеж не поступит по назначению. В итоге ФНС начислит пени. Конечно, в отдельных случаях налоговые инспекторы самостоятельно исправляют ошибку в платежке и зачисляют оплату на нужный код.

Но это происходит не всегда, ошибки бывают разные. Если инспекция начислила пени, укажите в поле 104 платежного поручения КБК пеней по страховым взносам на обязательное медицинское страхование — 182 1 02 02101 08 2013 160 при оплате страхвзносов за работников. Либо впишите код 182 1 02 02103 08 2013 160, если предприниматель платит пени по страхвзносам ОМС за себя.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Краткое вступление

Код бюджетной классификации представляет из себя реквизит, по которому бюджет или фонд (в лице получателя платежа) определяет его принадлежность. Поэтому архи важно правильно заполнить платежные поручения при перечислении страховых взносов в ИФНС и фонд социального страхования. КБК на страховые взносы указываются в платежном поручении в поле «104».

Сам код состоит из 20 цифр.

Коды установлены на пенсионные, медицинские и социальные взносы (в части взносов по временной нетрудоспособности и в связи с материнством). Для каждого из этих взносов надо составлять отдельное платежное поручение и производить уплату в адрес своей налоговой инспекции.

КБК пенсионные взносы за работников

Ещё раз подчеркнем, что получателем страховых взносов является ФНС за исключением взносов за «травматизм», получателем которых является ФСС.

Для уплаты пенсионных страховых взносов в пределах величины базы и с выплат сверх лимита установлен один и тот же КБК — 182 1 02 02010 06 1010 160.

Штрафы и пени за нарушение сроков

В случаях нарушения установленных Налоговым Кодексом сроков уплаты пенсионных страховых взносов плательщику придется заплатить пени. Возможно, этим дело не ограничится, и возникнет необходимость заплатить проценты и штрафы.

КБК пени по страховым взносам на ОПС

Для их уплаты в 2022 году предусмотрены следующие коды, указанные ниже в таблице.

Примечание: По общему правилу при уплате пени в 14-17-й разряды кодов принимают значение «2100», а при уплате штрафа – «3000». Однако при перечислении пеней и штрафов по некоторым видам страховых взносов это правило не работает.

КБК на страховые взносы по нетрудоспособности и материнству за работников

С 01 января 2017 года получателем страховых взносов по временной нетрудоспособности и материнству является инспекция федеральной налоговой службы.. Если в 2022 году начисления в пользу работника превысят установленный лимит , то взносы дальше не начисляются.

При перечислении страховых взносов за работников надо использовать отдельную платежку. В этом платежном поручении необходимо указать КБК — 182 1 02 02090 07 1010 160.

Для уплаты страховых взносов по нетрудоспособности и в связи с материнством установлен КБК — 182 1 02 02090 07 1010 160.

КБК страховые взносы ИП в 2022 году за «себя»

Взносы в соцстрах по страхованию на случай временной нетрудоспособности и в связи с материнством индивидуальными предпринимателями уплачиваются исключительно на добровольной основе.

Ниже в таблице сведены коды, которые должны указывать индивидуальные предприниматели при уплате страховых взносов “за себя”.

Страховые взносы ИП за себя

Заполнение платежных поручений на уплату страховых взносов.

При заполнении платежных поручений в 2021 году на уплату страховых взносов (кроме взносов за «травматизм») надо помнить, что:

- в поле ИНН и КПП получателя средств указывается ИНН и КПП налоговой инспекции , которая администрирует платеж;

- в поле «Получатель» указывается сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование инспекции, администрирующей платеж;

- в поле «104». указывается соответствующий КБК, состоящий из 20 цифр.

КБК по страховым взносам на 2022 год : таблица с расшифровкой

Ниже представлена таблица с расшифровкой КБК по страховым взносам на 2022 год

КБК на 2021 год

Приведены основные КБК на 2021 год по некоторым налогам и страховым взносам, в том числе для ИП. Полный перечень КБК на 2021 год утвержден Приказом Минфина России от Приказ Минфина России от 08.06.2020 № 99н.

КБК по страховым взносам в 2021 году, администрируемым ФНС

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

Страховые взносы ИП за себя

НДФЛ ИП за себя

Налог на прибыль

Налог на имущество организаций

Транспортный налог

Торговый сбор

Уплата взносов на медстрах в 2026 году: КБК и иные реквизиты

По части уплаты ОМС в 2026 году коды для данного учета не изменились. Адресатом денежных средств выступает Федеральный налоговый департамент России.

Если принять во внимание заполнение расчетного документа платежа медицинских взиманий, следует учесть заполнение необходимых строк:

- строки ИНН, КПП адресата финансирования — указывается налоговый, идентификационный номер фискальной администрации, курирующей уплату данных взносов;

- получатель — короткое название ведомства Федерального казначейства, в скобках указывается короткое название территориальной инспекции налогового учреждения, которая сопровождает платеж по данным взносам;

- КБК — вписывается действующий в нынешнем году индекс бюджетной классификации, заключающийся 20-значным числом.

Причем, первые три символа оговаривают индекс главного распорядителя этих доходов, значение 182 указывает на Федеральное налоговое ведомство России.

Значения КБК по взносам на ОМС: таблица на 2026 год

Приведенная таблица с обобщенными действующими в нынешнем году индексами бюджетной классификации.

Используется в процессе уплаты медицинских взиманий организациями, частными предпринимателями, которые перечисляют за своих наемных рабочих. Индивидуальные предприниматели же выплачивают за себя постоянно установленной суммой.

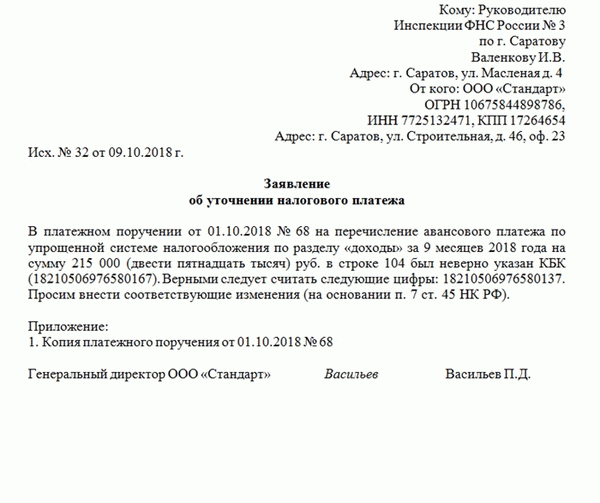

Что делать если ошиблись в КБК

Для внесения поправок по медицинским платежам, следует обратиться к фискальной администрации с заявлением произвольной формы. Дополнением послужат платежные документы, подтверждающие перечисление взносов в бюджет. Перечисленные документы будут приняты территориальной инспекцией налогового ведомства к сведению, что послужит принятием решения по уточнению ошибочного платежа.

Принимая во внимание отсутствие специальной унифицированной формы заявления к фискальной службе, бухгалтерия вправе сделать его произвольным. Если же организация располагает примерным образцом — можно использовать его.

Главным требованием здесь будет соблюдение норм делопроизводства в плане структурирования заявления, где должны присутствовать некоторые обязательные данные, как то:

- группа верхних реквизитов содержит название, номер филиала фискального ведомства, куда направляется заявление, адрес его месторасположения, должность главы территориальной структуры, полностью фамилия, имя, отчество;

- сходным образом заносится информация об организации заявителе;

- середина листа занимает наименование документа, данный случай — заявление, вторая после него строка содержит исходящий номер, дату составления заявления.

Основная часть документа содержит такую информацию:

- указание конкретной ошибки со ссылкой на расчетный документ, платежа по взносам с указанием его номера, даты;

- внесение правильной информации, при указании суммы платежа, последний следует продублировать прописью;

- указание нормы законодательства, которое разрешает вносить уточненную информацию по ранее поданным платежные ведомостям.

Присутствующие с заявлением дополнительные уточняющие документы, отражаются на бланке отдельными пунктами, ниже просьбы о внесении уточнений.

Заявление передается в налоговую инспекцию различными путями, по усмотрению заявителя, как то:

- самым простым, быстрым и надежным считается передача его лично своему налоговому инспектору в фискальной администрации;

- разрешается передача представителем, уполномоченным лицом, с нотариально подтвержденной доверенностью;

- можно отправить заявление, прибегнув к услугам почты — заказное письмо с уведомлением о доставке.

Конечно, крупные предприятия, юридические лица могут позволить себе более современный способ. Отправка документации государственным службам учета посредством электронных средств связи. Подобное возможно только при наличии официально зарегистрированной электронной подписи.

Отсутствие уточняющего заявления

Не выявленные бухгалтерией неточности, ошибки могут быть своевременно найдены налоговым инспектором. В этом случае подачи письменного обращения не избежать, постараться сразу же внести соответственные исправления.

Противный случай грозит повторным перечислением взноса, налога по правильным индексам бюджетной классификации. Перечисленную же ранее сумму взносов, отмену штрафа за просрочку платежа — пени, придется требовать только через судебные органы. Не исключены и дополнительные меры воздействия к нарушителю со стороны налоговой администрации в форме крупного штрафа.

Конечно, принимая во внимание письмо Министерства финансов РФ о том, что ошибочное, либо неверное указание кода не всегда признается неисполнением налоговой повинности компанией, частным предпринимателем, если платеж прошел по другой комбинации символов КБК.

Однако данный подход применяется только к налоговым платежам, чем являются страховые взносы на обязательное медицинское страхование. Другие случаи приравниваются к нарушению законодательства.

Ответственность по формированию письменного обращения по уточнению платежа к фискальному органу лежит на работнике бухгалтерского отдела, либо главном бухгалтере. Причем заявление подписывается не только составившим его сотрудником, но и визируется руководителем предприятия.

Основные изменения КБК в 2026 году

Нынешний год охарактеризовался очередными изменениями в кодах бюджетной классификации. Данное замечание следует учитывать при заполнении расчетных ведомостей, в данном случае, строки 104. Индекс бюджетной организации указывается только в случаях, если распорядителем дохода позиционируется тот, либо другой именно бюджет.

Действующее налоговое законодательство напоминает, что строка 104 заполняется лишь при следующих обстоятельствах:

- перечисление налоговых начислений, государственных пошлин, сборов, штрафных и других аналогичных санкций;

- перечисление взносов по различным внебюджетным фондам;

- перечисление денежных средств по таможенному управлению;

- отчисление суммы установленного размера индивидуальным предпринимателем;

- любые выплаты финансовых средств в адрес органов государственной власти, Российской Федерации.

Следовательно, упоминаемая строка остается незаполненной только в случае получения денег частным лицом, не имеющего никакого отношения к смете финансовых расходов и доходов государства.