- Способ №6

- Способ №5

- Способ №4

- Способ №3

- Способ №2

- Способ №1

- Можно ли вообще не платить по кредиту?

- Последствия для тех, кто не платит по кредиту/скрывается от судебных приставов

- ШАГ 1. Анализ текущей финансовой ситуации и имеющихся кредитов

- ШАГ 2. Определите, выгоден ли ваш кредит в сравнении с действующими на рынке предложениями

- ШАГ 3. Снижаем процентную ставку по кредиту

- Какую стратегию выбрать?

- ШАГ 4. Если перекредитоваться не получилось, не опускаем руки

- Лавина

- Снежный ком

- Снежинка

- Смешанная стратегия

Выплата задолженности с помощью страховки. Когда брали заем параллельно с этим оформили страховой полис о неуплате задолженности, возможно фирма пойдет на погашение задолженности за клиента, но при условии что присутствует уважительная причина из-за чего не получается выплатить долг. Данная причина обязательно прописывается в соглашении.

Необходимо осознавать, что эта услуга дорогостоящая, и часто когда мы оформляем потреб. кредит, банковские сотрудники навязывают страховку, которая чаще не нужна. Лайфхак для тех, кто не нуждается в страховке, помните, что всегда можно оспорить страховку, и отказаться от услуги.

Способ №6

Банкротство физ. лица – этот вариант в определенных ситуациях, когда у человека имеется пару кредитов самый простой. Каждый может запустить процедуру банкротства. Это происходит когда:

- долг свыше 500 тыс. рублей;

- у заемщика отсутствует ликвидное имущество;

- ежемесячные выплаты по заему высокие, в сравнении с размером заработной платы.

Помните, что банкротство платная процедура. Стоимость, который минимум 40 тыс. рублей. Лучше всего начинать процесс банкротства после того, как пройдена консультация с опытным юристом. Учтите, что этот метод неуплаты задолженности имеет ряд негативных последствий для заемщика:

- исправить КИ не получится;

- исключительно МФО способны оформить заем, банки вероятней всего откажут;

- запрещен выезд за рубеж на полгода;

- 3 года нельзя занимать руководящие должности.

Способ №5

Кредитные каникулы, которые предоставляются банковской организацией. Метод не всегда эффективен при потреб. кредите, но в теории, можно попробовать согласовать отсрочку по выплатам или банк позволит на протяжении конкретного срока платить исключительно проценты. Второй вариант позволяет отсрочить выплаты по основному долгу.

Хорошая новость для ипотечников, с 2020 года в планах правительства РФ введение ипотечных каникул. Правительство активно прорабатывает данный законопроект. Общий срок отсрочки по выплатам для клиентов, которые столкнулись с форс-мажорной ситуацией 1 год, не больше 6 месяцев за 1 раз.

Помимо этого, присутствует условие, что жилье приобретенное в кредит должно быть единственным.

Способ №4

Расторжение договора для многих может показаться фантастикой. Когда кредит оформлен в региональном банке или в МФО, не редко случается так, что договоры неправильно оформлены, поэтому противоречат законодательству страны. Например, это может касаться процентных ставок по кредиту, штрафных санкций или начисления пени за просрочку, могут напрямую противоречить закону.

Если заемщик весьма грамотный, и смог такие несоответствия отыскать, в теории можно претендовать на расторжение договора. В результате – снижена сумма или вовсе аннулированы обязательства. Это происходит в 1% случаев, если присутствует юридическая грамотность, можете попробовать.

Такой способ не будет работать, если вы кредитовались в крупном банке, юридические отделы шикарно знают свое дело, поэтому к соглашениям не подкопаешься.

Способ №3

Как незаконно не платить кредит? Выкупить долг третьим лицом. Логично – если банк может продать долг коллекторской компании, при невыплате, почему кому-то со стороны заемщика не выкупит долг у банка или коллекторов? Эта операция доступна родственникам, друзьям, или как вариант, заемщик может воспользоваться услугами специальных фирм. Установлен минимальный лимит, который предстоит выплатить перекупающей стороне.

Сумма начинается от 20% от размера долга и выше. Условно: друг может выкупить долг в банке, например долг 1 млн рублей, друг оплачивает 200 тыс. рублей.

Учтите, что коллекторы не всегда готовы расстаться с долговыми обязательствами, которые в дальнейшем способны принести деньги. Этот способ подходит в большей степени для банка.

Способ №2

Перекредитование или рефинансирование, суть сводится к тому, что оформляется новый кредит в другом банке, чаще под более низкий процент. Это позволяет изменить сумму платежей и сроки выплаты. Когда присутствует просрочка по кредиту, рефинансирование усложняется. Некоторые банки позволяют даже с просрочкой оформить перекредитование.

Способ №1

Реструктуризация долга – этот термин часто путают с рефинансированием. Реструктуризация долга осуществляется в том же банке, где был оформлен заем, но договариваемся об изменении условий сотрудничества. Чаще это увеличение кредитного срока по выплате со снижением платежа, и распространением штрафных санкций на весь срок заема.

Здесь понимать, что необходимо подать заявку на реструктуризацию задолженности, и требуется уважительная причина на ее одобрение. Например, самые распространенные причины неуплаты задолженности:

- если женщина, неожиданно ушла в декрет, соответственно ежемесячный доход уменьшился;

- увольнение из коммерческой организации, и начало работы в государственном учреждении;

- проблемы со здоровьем;

- имущество испорчено из-за пожара, стихийного бедствия.

Можно ли вообще не платить по кредиту?

Не менее популярный вопрос. Существует даже позитивная судебная практика в России по таким случаям. Как пример: пенсионерка не оплачивает задолженность, имущества для взыскания не было. Дама подала на личное банкротство, суд простил долг, поскольку достаточного дохода не было. Помните, это исключение из правил.

Существует понятие исковой давности по кредиту – 3 года. Поэтому в теории можно предположить такой сценарий – человек продал, переписал имущество на родственников, не появляется по месту регистрации, судебные приставы не могут его отыскать. Затем возвращается в город, банк о заемщике забыл.

Как показывает практика, срок исковой давности может затягиваться на 10-15 лет, если банк направляет повторное заявление в суд и инициирует повторение разбирательства по вашему делу. В таком случае, заемщик проведет существенный отрезок своего времени в нелегальном положении. Стоит ли это риска и переживаний?

Последствия для тех, кто не платит по кредиту/скрывается от судебных приставов

- плохая кредитная история;

- запрет на выезд за рубеж, если кредитный лимит свыше 30 тыс. рублей;

- не возможность официального трудоустройства, проживания по месту регистрации;

- испорченная репутация.

Если ли риск лишения свободы за невыплату задолженности? К данной формулировке часто прибегают коллекторы. Уголовная ответственность может грозить, только если умышленно не оплачивается кредит. Если вы взяли кредит с уже доказанным намерением по не проведению выплаты, если не было ни одного платежа и если получится доказать, что это действительно умышленное действие.

В такой ситуации санкции в виде:

- штрафа от 200 тыс. рублей;

- удержание зарплаты;

- обязательные принудительные работы;

- арест до полугода;

- лишение свободы до 2 лет.

Когда заемщик оказывается в трудном положении, то к уголовному кодексу ситуация не имеет никакого отношения. Вероятней всего коллекторы или банк вводят клиента в заблуждение, и оказывают психологическое давление. Мы рассмотрели, как не платить кредит законно, но каждый решает самостоятельно какой сценарий его устраивает больше.

Помните о гражданской ответственности и последствиях неуплаты для близких, родственников.

ШАГ 1. Анализ текущей финансовой ситуации и имеющихся кредитов

Пришло время посмотреть правде в глаза! Вы знаете процентную ставку по своему кредиту, его полную стоимость? Какая кредитная нагрузка на ваш бюджет?

Многие заемщики не могут сразу ответить на эти вопросы, особенно если у них 3 и более кредитов. А еще часто им бывает страшно узнать, как обстоят дела на самом деле!

Как во всем разобраться? Получить полную картину по кредитам и понять масштаб проблемы! Признание проблемы — залог ее успешного решения!

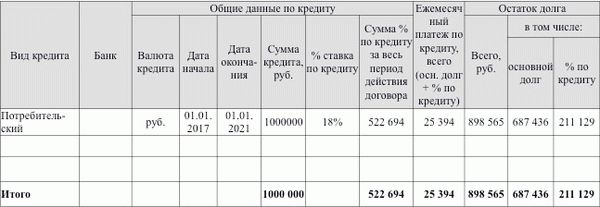

Для начала составьте таблицу по имеющимся кредитам. Например, такую:

Если у вас есть просрочки по платежам — дополните таблицу. Откуда брать данные? Из кредитных договоров, вашего личного кабинета в банке-кредиторе.

Заполнив таблицу, вы увидите реальную картину по вашим кредитам. Поймете, когда и сколько денег нужно отдать ежемесячно, сколько своих денег вы переплачиваете из-за процентов и “дарите” банку. Только после этого вы сможете изменить ситуацию!

А теперь посчитайте кредитную нагрузку на ваш бюджет по формуле:

Кредитная нагрузка на бюджет = Ежемес. платеж по кредиту / доход * 100%

При оценке платежеспособности заемщика, банки обычно считают допустимой кредитную нагрузку не более 40%. На мой взгляд, лучше до 30%. При такой нагрузке семья может жить нормальной жизнью, а не экономить на всем, зажимая себя.

Если ваша кредитная нагрузка более 40%, нужно срочно принимать меры по ее снижению.

ШАГ 2. Определите, выгоден ли ваш кредит в сравнении с действующими на рынке предложениями

- Изучите предложения банков по кредитам с помощью сервиса Бробанк. вашего действующего кредита с текущими предложениями на рынке. Что получилось? Например, ставка по вашему потребительскому кредиту – 24%, а в среднем по рынку — 16%. Ваш кредит вам невыгоден, значит он “плохой”. Срочно ищем варианты перекредитования.

ШАГ 3. Снижаем процентную ставку по кредиту

- Реструктуризация — изменение условий кредитного договора в пользу заемщика. — погашение текущей задолженности за счет нового кредита.

- Консолидация — объединение всех имеющихся кредитов (в том числе в разных банках) в один банковский кредит на более выгодных условиях и выплата его в одном банке.

- Платежные каникулы»: в течение согласованного банком периода заемщик не вносит платежи по кредиту, либо вносит только проценты по долгу.

- Пролонгация — изменение срока кредита: ежемесячный платеж уменьшается, но срок кредита увеличивается.

- Изменение валюты платежа: сумма кредита и размер ежемесячного платежа пересчитывается по согласованному с кредитором курсу.

- Отказ банка от взимания неустоек, штрафных санкций.

- Индивидуальные условия, согласованные кредитором и заемщиком.

- Сумму ежемесячного платежа.

- Срок кредита.

- Процентную ставку.

Консолидация долга – разновидность рефинансирования. Это объединение нескольких дорогих кредитов в один с меньшей процентной ставкой. Цель консолидации – оптимизация выплат по кредитам и снижение размера ежемесячного платежа по кредитам. Это выгодно и удобно. Сумма платежей по кредиту снижается, и управлять одним кредитом легче, чем 3 или 5-ю.

Какую стратегию выбрать?

Ту, которая выгодна вам! С помощью кредитного калькулятора просчитайте выплаты по кредиту под новый процент с учётом дополнительных расходов.

| №, Месяц | Сумма платежа Платеж | Проценты + долг | Остаток долга |

|---|---|---|---|

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

- Размер текущего платежа по кредиту, срок его погашения.

- Сумму страховки по текущему кредиту.

- Платежи по новому кредиту с учетом страховки, дополнительных расходов на оформление.

Банк вправе принять как положительное, так и отрицательное решение по вашей заявке.

- Несоответствие заемщика кредитной политике банка.

- Плохая кредитная история заявителя.

Чтобы не потерять свое время и нервы, перед подачей заявки на перекредитование уточните условия кредитной политики банка и проверьте свою кредитную историю.

ШАГ 4. Если перекредитоваться не получилось, не опускаем руки

- Лавина.

- Снежный ком.

- Снежинка.

- Смешанная.

Лавина

Суть стратегии — выбрать кредит с максимальной процентной ставкой и все силы и средства бросить на его погашение. Позволяет быстро закрыть кредиты и минимизировать суммы имеющихся долгов. Подходит людям, которые могут придерживаться финансовой дисциплины.

Снежный ком

Суть стратегии — как можно быстрее закрыть самый маленький по сумме кредит. На % ставку внимания не обращаем. Даже, если у кредита самая низкая процентная ставка среди имеющихся, закрываем его в первую очередь. По всем остальным кредитам платим по графику платежей.

Снежинка

При появлении свободных денег делаем разовые дополнительные платежи по кредиту сверх ежемесячных платежей.

Смешанная стратегия

Миксуем вышеперечисленные. Например, выбираем кредит с максимальной процентной ставкой и минимальной суммой остатка долга и погашаем его в первую очередь.

Выбор стратегии зависит от целого ряда факторов: ваших финансовых возможностей, процентной ставки по кредиту, сроков кредита и т.д. Поэтому всегда считайте и определяйте стратегию, которая сделает платежи по кредитам минимальными!

Есть еще очень соблазнительная стратегия избавления от кредитов — забыть про долги и вообще их не платить. Но если вы забыли о долгах, то банк о них помнит! И сделает все, чтобы вернуть свои деньги, а также штрафы и пени за просрочки платежей по кредитам.

Вас ждут звонки коллекторов, судебные заседания, судебные приставы. Зачем вам жизнь в постоянной нервотрепке? Лучше возьмите расходы под контроль и уменьшайте сумму долга!

Если вы погрязли в долгах и нет возможности их платить, можно подать на банкротство. Если человек подает на банкротство по собственной инициативе, принципиальной является не сумма долга, а невозможность этот долг погасить. Но эту невозможность нужно доказать в суде!

- госпошлину — 300 руб.;

- судебные издержки, публикации о банкротстве, почтовые расходы и пр. — 10-20 тыс. руб. и более;

- работу финансового управляющего — 25 тыс. руб. за одну проведенную процедуру + 7% от суммы, подлежащей уплате кредиторам в случае реструктуризации или от суммы, полученной в ходе реализации имущества должника.

Введение процедур банкротства не дает гарантий, что оставшиеся после реализации имущества долги будут списаны!

После завершения банкротства гражданин в течение 3-х лет не может участвовать в управлении организациями. Если до банкротства он был ИП – то в течение 5 лет не сможет заниматься предпринимательской деятельностью.

В течение 5 лет нужно указывать на факт своего банкротства при обращении за кредитами. И также 5 лет нельзя будет подать на банкротство повторно. Поэтому, прежде, чем начать процедуру банкротства, взвесьте все “за” и “против”.

- Реструктуризация.

- Рефинансирование.

- Консолидация.

- Лавина.

- Снежный ком.

- Снежинка.

- Смешанная.