- увидеть остатки на счетах:

- Не забудьте:

- Стандарты

- Операционные денежные потоки

- Чистый доход

- Чистый денежный поток в ОДДС

- Для чего используют ОДДС

- Методы составления отчета ДДС

- Прямой метод

- Косвенный метод

- Свободный/чистый денежный поток и другие показатели отчета

- Что такое ДДС

- Три простых правила учета ДДС

- Чем ДДС отличается от PnL

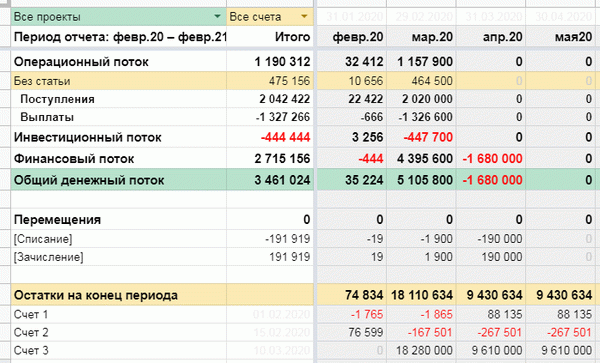

увидеть остатки на счетах:

Так собственник сможет понять, сколько можно потратить, хватит ли сейчас средств на приобретение оборудования или найм новых сотрудников. Причем в отчете можно вести сразу все счета. И смотреть остатки по каждому на конец периода.

Хотите узнать, что происходит с деньгами в кассе магазина? Пересчитайте деньги в кассе и сопоставьте сумму с той, которая отобразится в отчете. Если суммы расходятся, то либо в отчете ошибка, либо кто-то что-то не договаривает.

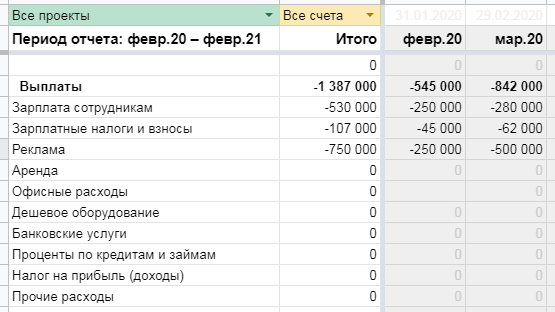

Так, например, можно отследить динамику роста фонда оплаты труда, рекламных расходов. И вовремя принять меры, пока эти статьи не стали слишком большими.

Не забудьте:

- ДДС — это банковская выписка всего бизнеса, в которой предприниматель видит, откуда приходят и куда уходят деньги.

- Чтобы составить ДДС, достаточно постоянно записывать все денежные операции, классифицировать их по видам деятельности и направлениям бизнеса.

- ДДС легко читать и анализировать, но он не дает информации о всех процессах бизнеса — чтобы понять картину целиком, потребуется составлять и другие управленческие отчеты.

Важно отслеживать движение денежных средств, но это не панацея. Отчет о движении денежных средств не заменит другие управленческие отчеты: он не учитывает обязательства компании, в нем сложно соотносить методы начисления и рентабельность работы. Предприниматели, которые оценивают бизнес только по остаткам на счетах, рискуют столкнуться с дефицитом и убыточностью.

Самый удобный способ вести полноценный финансовый и управленческий учет – воспользоваться сервисом ПланФакт, который существенно экономит драгоценное время.

Стандарты

В России точная структура отчета о движении денежных средств установлена требованиями Министерства финансов, которые вводятся приказом «О формах бухгалтерской отчетности организаций».

Международные требования к отчету о движении денежных средств устанавливаются в стандарте МСФО (IAS) 7 «Отчет о движении денежных средств». Этот стандарт принят и в России, в частности, для консолидированной финансовой отчетности.

Операционные денежные потоки

Операционные денежные потоки отражают то, насколько операции компании генерируют денежные потоки, достаточные для погашения займов, поддержания операционных возможностей организации, выплаты дивидендов и осуществления новых инвестиций без привлечения внешних источников финансирования.

Они, как правило, включают:

- денежные поступления от продажи товаров и оказания услуг;

- денежные поступления в виде роялти, гонораров, комиссионных и прочая выручка;

- денежные выплаты поставщикам за товары и услуги;

- денежные выплаты работникам и от имени работников;

- денежные выплаты или возвраты по налогам.

Существует два принципиально разных подхода к построению операционных денежных потоков. Прямой метод предполагает, что элементы раздела будут выглядеть примерно так, как они перечислены выше в списке, то есть будут группироваться по характеристикам деятельности, с которой связаны платежи.

Косвенный метод построения основан на отчете о прибылях и убытках, к результату которого добавляются корректировки, связанные с такими учетными затратами, как амортизация, а также с изменениями в оборотном капитале.

Чистый доход

Чистая прибыль является одним из финансовых терминов, наиболее знакомых владельцам бизнеса. Вы также можете назвать это «прибыль» или «нижняя строка». Вы найдете чистый доход, указанный в отчете о прибылях и убытках (доходах), и он рассчитывается путем вычитания ваших коммерческих расходов из общего дохода или продаж.

Каждый отчет о движении денежных средств начинается с чистого дохода, но чистый доход включает в себя транзакции, которые не связаны с переходом из рук в руки. Вот почему оставшаяся часть вашего ОДДС будет корректировать чистый доход с учетом не денежных операций, таких как: амортизация, прибыль и расходы (понесенные, но еще не оплаченные).

Чистый денежный поток в ОДДС

Каждый ОДДС заканчивается чистым денежным потоком, который представляет собой ваше изменение денежного потока за анализируемое время. Заработали ли вы больше, чем потратили? Форма расчета производится путем добавления:

Чистый денежный поток = Чистый денежный поток от операций + Чистый денежный поток от инвестиций + Чистый денежный поток от финансирования.

Важно отметить, что ваш чистый денежный поток не совпадает с общей суммой имеющихся наличных денег. Это измерение изменения денежных средств за определенный период, и оно может быть положительным или отрицательным. Отрицательный чистый денежный поток не означает (обязательно), что вы обанкротились или не можете оплатить свои счета, поскольку он не учитывает существующий остаток денежных средств.

Понимание вашего прошлого денежного потока и текущего — это замечательно, но вам также нужно спрогнозировать будущие денежные потоки, чтобы обеспечить преодоление любых будущих кризисов до их возникновения. Для этого вы можете предоставить составление ОДДС строки специалистам Финоко для прогнозирования денежных потоков на будущее.

Для управления движением денег сервис Финоко предлагает использовать механизм платежного календаря и систему согласования платежей.

Для чего используют ОДДС

Отчет о движении денежных средств (ОДДС) входит в состав бухгалтерской и внутренней отчетности предприятия отчетности. В ФНС передавать его нужно по итогам года. Отказаться от него вправе организации, которые представляют упрощенную бухотчетность:

- субъекты малого предпринимательства;

- некоммерческие организации;

- участники проекта «Сколково».

ОДДС — это, по сути, пояснения к строке 1250 «Денежные средства и денежные эквиваленты» баланса. Он раскрывает информацию о платежах и поступлениях денег и денежных эквивалентов (например, банковских депозитов до востребования или векселей со сроком погашения до трех месяцев), а также об остатках денег на начало и конец периода.

ВНИМАНИЕ. При составлении ОДДС не учитываются денежные потоки, изменяющие состав, но не общую сумму денежных средств. Это получение наличных с банковского счета, перевод с одного счета на другой и проч.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО или внутренней отчетности предприятия. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом.

При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Свободный/чистый денежный поток и другие показатели отчета

Формирование показателей отчета о движении денежных средств сводится обычно к расчету показателя свободного денежного потока. Свободный/чистый денежный поток – это сумма денежных средств, которая останется в компании после того, как она оплатит все свои расходы, включая чистые капитальные затраты. Чистые капитальные затраты – это затраты, которые компания должна ежегодно нести на приобретение или модернизацию основных средств, таких как здания и оборудование, чтобы продолжать работать.

Свободный/чистый денежный поток = Денежный поток от основной деятельности – Чистые капитальные затраты (Общие капитальные затраты – Доходы от налогообложения от продажи активов)

Показатель свободного/чистого денежного потока показывает инвесторам способность компании погасить задолженность, увеличить свои сбережения и увеличить акционерную стоимость.

Цена свободного/чистого денежного потока – это параметр оценки капитала, используемый для сравнения рыночной цены на одну акцию компании с долевым объемом свободного/чистого денежного потока. Этот параметр очень похож на оценочный параметр цены денежного потока, но считается более точным из-за того, что использует свободный/чистый денежный поток, который исключает капитальные затраты (CAPEX) из общего основного/операционного денежного потока компании. Это показывает фактический денежный поток, доступный для финансирования развития, не связанного с активами.

Компании используют этот показатель, когда им необходимо увеличить свои активы либо в целях развития своего бизнеса, либо для того, чтобы просто поддерживать приемлемый уровень свободного/чистого денежного потока.

Устойчивое последовательное генерирование свободного/чистого денежного потока – это очень выгодное инвестиционное качество, поэтому инвесторы всегда ищут компанию, которая показывает устойчивые и растущие потоки. Консервативные инвесторы могут сделать еще один шаг, расширив то, что включено в число потоков. Например, помимо капитальных затрат, они также могут включить дивиденды на сумму, которая будет вычтена из потока, чтобы получить о нем более полное представление.

Этот показатель можно было бы сравнить с продажами.

В практическом плане, если компания имеет историю выплаты дивидендов, она не может легко приостановить или прекратить их выплачивать, не вызывая у акционеров реального отрицательного отношения. Даже снижение дивидендных выплат проблематично для многих акционеров. В целом рынок считает, что дивидендные выплаты должны относиться к той же категории, что и капитальные затраты, а точнее – к категории необходимых денежных затрат.

Главное здесь – поиск стабильных уровней. Такой подход показывает не только способность компании генерировать поток, но также сигнализирует о том, что компания должна иметь возможность продолжать финансирование своих операций.

Одним из показателей отчета является показатель «денежный поток на акцию». Он рассчитывается следующим образом:

Денежный поток на акцию = (Движение денежных средств от операций – Дивиденды по привилегированным акциям) / Обыкновенные акции

Показатель «Приток компании на акцию» полезен, поскольку он информирует аналитика о том, насколько хорошо позиционируется компания, когда речь идет о финансировании будущего роста за счет существующей деятельности. Компании, которые в состоянии самостоятельно финансировать свой собственный рост, могут не обращаться к внешним долговым или фондовым рынкам. Это ведет к тому, что затраты по займам невелики и, как правило, обычно привлекаются акционерами.

Поток на акцию также показывает, сколько денег может быть предоставлено для будущих дивидендных выплат. Разумеется, нужно учитывать перспективы роста и потребности в финансировании фирмы при рассмотрении вопроса о том, можно ли выплачивать дивиденды, но поток на акцию информирует пользователей отчетности о том, будут ли осуществляться выплаты дивидендов.

Еще одна полезная группа показателей, полученная из отчета, представляет собой семейство показателей потоков к долгу. Выражая операционные потоки как кратные долгам, аналитики получают информацию о том, генерируют ли достаточные потоки бизнес для обслуживания платежей по долгам. Можно рассчитать потоки к текущим срокам погашения долга, который представляет собой получение достаточного количества денег для погашения задолженности, которая относится к периоду одного года.

Поток к погашению долга = Движение средств от операций Текущие долговые ценные бумаги

Аналогичным показателем является отношение потока к общему долгу, которое относится к числу коэффициентов, используемых кредитными рейтинговыми агентствами при оценке компании. Это соотношение рассчитывается как:

Поток к общей задолженности = Поток от операций Общий долг

Еще один показатель – коэффициент выплаты дивидендов. Очевидно, что его используют только в компаниях, выплачивающих дивиденды. Инвесторы, вкладывающие свои средства в акции компаний, выплачивающих дивиденды, предпочитают компании с постоянным и/или постепенно увеличивающимся коэффициентом выплаты дивидендов.

При этом будем иметь в виду, что очень высокие коэффициенты дивидендов следует рассматривать скептически.

Вопрос: можно ли поддерживать уровень дивидендов? Многие инвесторы, изначально привлеченные высокодоходными акциями, бывают разочарованы по итогу значительного понижения дивидендов. Если это произойдет, цена акций, скорее всего, снизится.

Пойдем далее и заметим, что коэффициенты выплаты дивидендов сильно различаются между компаниями. Стабильные, крупные, зрелые компании («голубые фишки») имеют более крупные дивидендные выплаты. Коммерческие учреждения, ставящие во главу угла развитие, склонны удерживать свои денежные средства в целях расширения, и поэтому имеют скромные коэффициенты выплат или предпочитают не выплачивать дивиденды.

Наконец, инвесторы должны помнить, что дивиденды фактически получают деньгами, а не прибылью.

Что такое ДДС

ДДС или Cash flow — это отчет по движению денег. Он показывает, когда деньги попадают на счет/ в кассу или уходят с них.

Денежный поток предприятия постоянно движется: приобрели новое оборудование, выплатили зарплату, рассчитались с долгами, заплатили поставщикам, взяли новый кредит и так далее. Поэтому и говорят о движении денежных средств. Чтобы принимать правильные управленческие решения, нужно фиксировать, откуда они пришли и на что были потрачены.

Денежный поток формируется из поступлений и выплат. Это платежи между фирмой и другими юрлицами или физлицами. Положительная разница между приходом и уходом означает, что денег хватает. Если она отрицательная, возникает кассовый разрыв.

Чтобы разобраться, в чем особенность отчета ДДС и зачем он нужен, следует отделить доходы и расходы от поступлений и выплат.

Доходы и расходы показывают финансовый результат компании — прибыльная она или убыточная. Их количество говорит о рентабельности бизнеса.

Поступления и выплаты определяются в момент поступления или отчисления денег. Это позволяет понять сколько живых денег в распоряжении организации и говорит о его платежеспособности.

Если следить за чем-то одним, можно разориться.

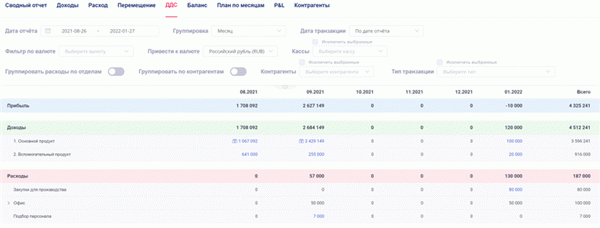

Пример отчета ДДС в Platrum

Например, фабрика по пошиву одежды договорилась с розничным магазином о продаже платьев за 340 рублей за штуку. Магазин будет платить с рассрочкой. Себестоимость одного платья — 140 рублей. Полученная прибыль — 200 рублей. Прибыль есть, а денег нет. Не на что покупать ткани и платить зарплату сотрудникам

Та же фабрика договорилась о продаже платьев за 340 рублей. Магазин внес 100% предоплату. Себестоимость платья прежняя — 140 рублей. Убыток 200 рублей. Деньги есть, а прибыли нет. Зарплату все получат вовремя, но ткань уже будет не купить. Компания станет убыточной.

Чтобы чужие деньги не принимать за прибыль, а кассовый разрыв — за убыток существует отчет ДДС. Он помогает ответить на вопрос: “Хватает ли средств, чтобы расплатиться по всем обязательствам?”.

Завершают отчет ДДС остатки на счетах. Если к остатку на конец вчерашнего дня прибавить общий денежный поток за сегодня, получается остаток на конец сегодняшнего дня. Таким же образом рассчитывается остаток на каждом счете и за любой период.

Три простых правила учета ДДС

Правила, которые помогают спокойно вести бизнес:

1. Учитывайте все платежи по любому из счетов. Купили воду в офис — внесли в систему учета.

Выдали сотруднику деньги под отчет — снова внесли. Вложили в предприятие свои деньги — опять внесли. Каждое поступление, каждую выплату или перевод между счетами, обязательно фиксируйте в системе.

Звучит просто, но как наладить внесение платежей, если их много?

2. Вносите регулярно, а в идеале — сразу. Для этого нужна привычка или автоматизация. Например, через инструмент Финансы и Финансовое планирование в Platrum.

3. Фиксируйте платежи, которые ожидаются в будущем. Завтра платить аренду, послезавтра выдавать зарплату, а в конце недели придет платеж от клиента. Планируйте эти операции в системе. Такой подход поможет узнавать о предстоящих тратах.

Чем ДДС отличается от PnL

Отчет Рnl о прибылях и убытках о том, когда предприятие что-то уже продало или купило, но деньги еще не пришли или не отправлены поставщику. Эти действия отражаются в Pnl. Это операции по начислению. Движения денег нет.

Отчет о движении денег отражает поступление денег. В бизнесе может быть, так, что товар по договору отправили в апреле, а деньги от покупателя придут в августе. И получается несостыковка.

PnL отражает начисления, которые происходят в определенный период времени и доходы и расходы. Он отражает операционную эффективность бизнеса и помогает рассчитать показатель EBITDA за определенный период времени. Это важно, так как из месяца в месяц значения выручки может сильно меняться.

Есть финансовые показатели, которые не отражаются в одном из отчетов. Например, амортизация (списание стоимости активов, которые были давно куплены) учитывается в Pnl, а в ДДС ее нет вообще.

Отчет Рnl подходит для оценки операционной эффективности.

ДДС — для понимания количества денег на счетах, чтобы предупредить кассовый разрыв, понять когда можно инвестировать и забрать на дивиденды.

В отличие от Pnl, ДДС всегда строится кассовым методом. В него попадают операции с подтвержденной датой оплаты из учетных статей.